精选文章

精选文章

我们常听到一些话,比如:「长期来看,价格始终围绕着价值上下波动」、「买指数就是买国运」、「买个股太难了,普通投资者买指数基金是更好的选择」。

这些话听起来很对,甚至成了投资者的常识,但它为什么是对的?又或者听过了很多道理,却还是搞不好投资?

且看罗马大道青训营的南添老师,通过一个「长期投资三段论」的实验,向我们揭示了长期投资收益来源的本质。知其然,知其所以然,才能坚定地 Buy China。

祝开卷有知。

大概是 1992 年,巴菲特在致股东信中说到:「在过去的十几年当中,我们发现在标准普尔 500 指数中,有 25 家企业经营业绩良好并且稳定,有趣的是,其中的 24 家企业股票表现也优于指数。」

就是这样一句大约会被 99.62% 的读者一掠而过的话,引起了南添老师的兴趣,如果这是科学现象,那么通过实验,应该是可以复现的。

于是,自己动手做实验。

首先,股价的数据很好找,通过商业数据提供商就可以获取,比如 Wind。接下来,如何定义「经营业绩良好并稳定」呢?南添老师用了 ROE 这个指标。

插一句概念复习,ROE,即净资产收益率,是企业盈利能力的衡量指标。白话理解:假设 A 同学和 B 同学都有 100 万的商业本金,一年经营下来,A 同学赚了 20 万利润,B 同学赚了 15 万利润,那么A同学的 ROE 是 20%,B 同学是 15%,通过这个指标可以揭示出 A 同学的经营能力比 B 同学好。

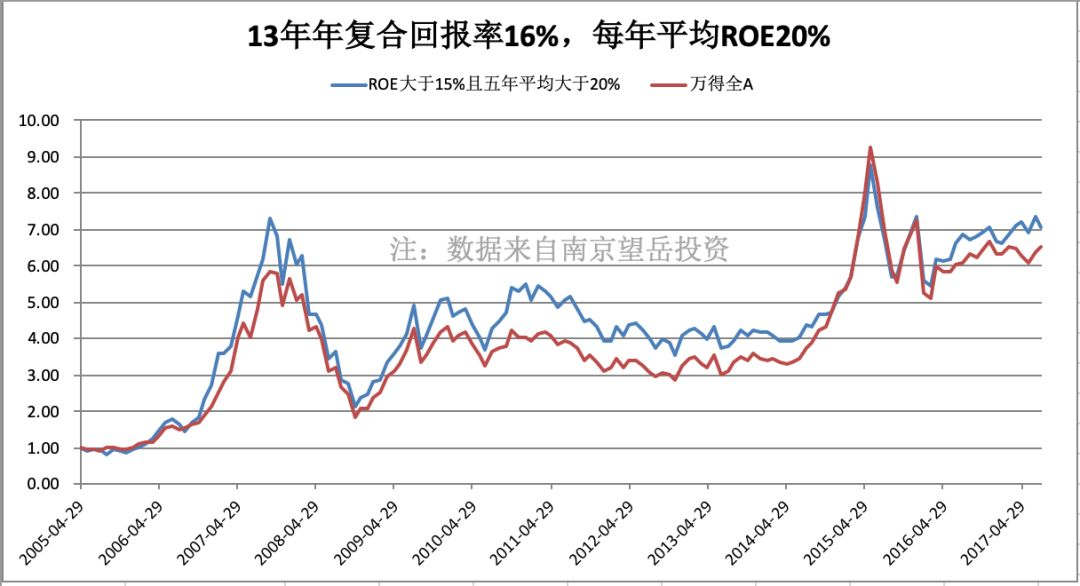

继续说实验,在中国 A 股,以「ROE 五年平均值大于 15% 且最低年份不低于 10%」为标准,选出一组股票进行持有,可以得到这样一个结果,从 2005~2017 年,该股票组合十三年年复合回报率 18%,基本与 15% 的 ROE 同步,并且超越同期市场平均——全 A 指数。

哇,亲测有效耶,持续拥有市场上的好公司,你的投资业绩将跑赢大盘,巴菲特说的是真的~

接着,我贪婪的欲望涌上心头,如果企业选的再好一些,业绩会不会更好?

把指标调高,「ROE 五年平均值大于 20%,最低值大于 15% 」走一波。

结果却出乎意料,复合回报率跌落到 16%,低于上一组的 18%,南添老师对组合复盘后发现:

由于技术性、周期性的存在,企业的高 ROE 往往不可持续,很少有企业能保持常年 20% 以上的 ROE 水平,在之前高 ROE 的时候市场已经给出了较高的估值,在业绩下滑时,会迎来一波双杀,使得组合大幅度亏损,拉低了复合回报率。

我在巴菲特 1992 年的信中读到这样一句话:「大家一定要记得我们的终极目标是希望能让公司每年以 15% 稳定的速度来增加每股的实质价值。」

虽然不知道巴菲特定这个 15% 的缘由,但结合南添老师的实验数据,以及基本常识来看,过高的增长率,比如 30%+ 或者更高,很难长期维系,一个生意,合法又很赚钱,必将吸引更多的人踏入,或者很快增长到天花板。

这个实验结果可以向我们说明:长期持有业绩好且经营稳定的公司,投资回报会优于指数。

在中国,会不会有一群人能够识别优秀的公司,并且能长期持有,从而获得超越指数的回报?我相信会有,但也认为,不会很多。

如果一家企业,经营稳定,并且保持一个良好的 ROE,那么我们投资买入,所能获得的复合回报率是否接近 ROE?

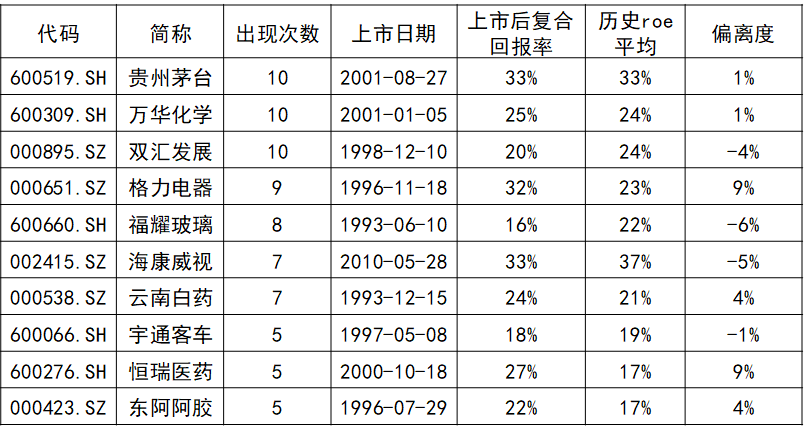

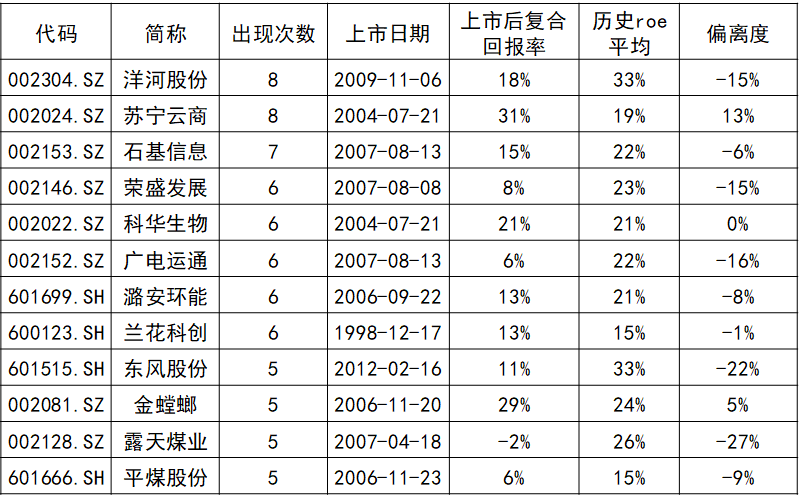

从前面的实验数据中,根据 ROE 的波动率和入选的频率,分为两个组「经营稳定组」和「经营不稳定组」

经营稳定组:

经营不稳定组:

可以看出,稳定组中复合回报率与历史 ROE 平均的偏离度整体要低于不稳定组。

也就是说,长期投资稳定组企业的股票,根本不需要择时,选对企业,拿得住,就可获得不错的收益回报,而且这个收益回报接近于企业本身的增长。

而投资不稳定组中的股票,则需要承受更大的波动,要么用择时来规避,要么用更长期的持有来熨平波动。

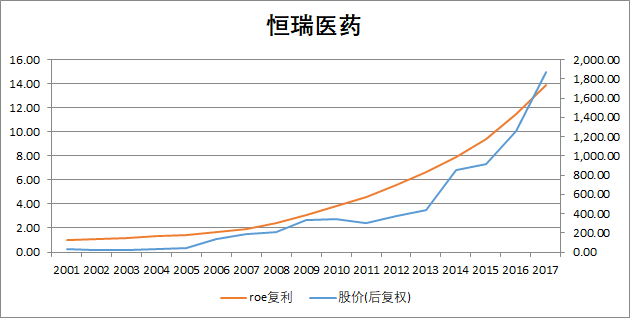

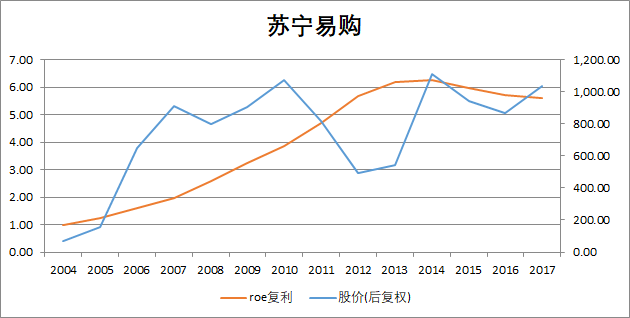

不拿被说烂的茅台格力举例,我们以稳定组的「恒瑞医药」和非稳定组的「苏宁云商」来看看个股的实际情况,为什么选它俩?哈,因为我曾经都买过,会更有感觉一些。

恒瑞医药:

苏宁云商:

我与这两只股票的交集只在 2013~2015 年,选择它俩的理由没有逃出中国股民的平均范围。

选恒瑞是因为小学同学的推荐,据说当时她混迹比较高端的投资圈,虽然多年未见,但凭借着曾经的共同经历也觉得不至于骗我,于是买了,回过头来看,人家真的没骗我啊,对不对。

选苏宁是因为老妈的推荐,也不知道她是听谁的推荐,大概率是券商营业部的某个老师吧,但站在当时的视角来看,苏宁的业绩的确也是杠杠的,对吧,然而这些年 ROE 就下滑的比较厉害了。

站在如今看历史,似乎一切清晰到触手可及,站在如今看未来,你又如何能知道他俩各自的业绩会怎样,想做择时?现在稳定组里的股票会不会在未来的日子里不再优秀,甚至不复存在?现在业绩下滑的苏宁云商会不会因为某个商业决策的成功,在未来又迎来一波高速增长?这一切都是未知。

对于个人炒股来说,你如何能够保证自己及时发现,现在看似优秀的企业是否正在慢慢的走向衰落?如何在受多因子影响的股价波动中顺利完成择时呢?

难,真的难。

按照那句常听的话:「买个股太难了,普通投资者买指数基金是更好的选择」,如果放弃个股,选择指数真的会容易吗?到底容易在哪里?

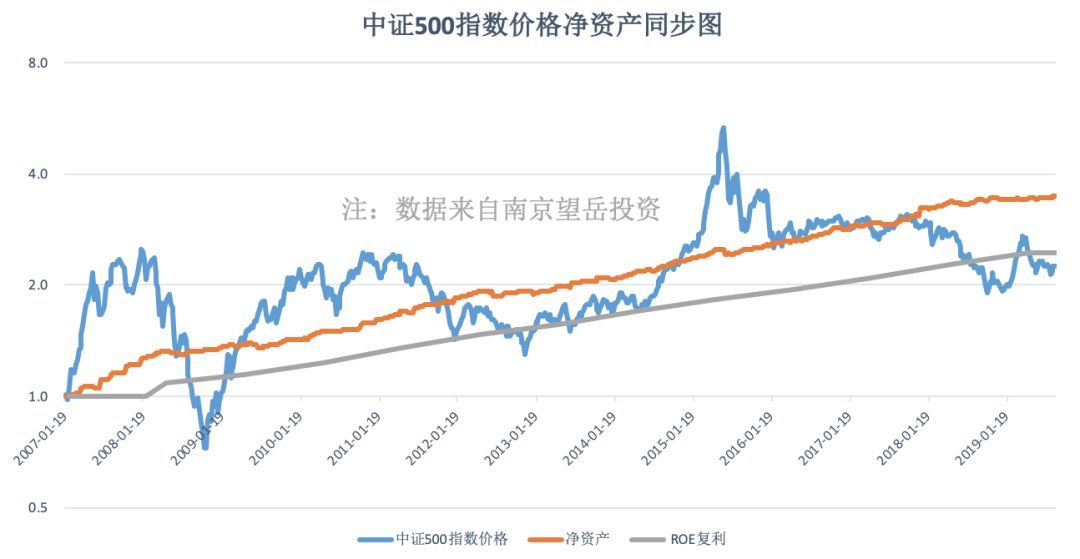

首先,把视野范围扩大至整个 A 股,采用万德全 A 指数,以 2005 年 1 月 7 日为始点,以 2019 年 6 月 30 日为终点,将指数价格,净资产进行归一化处理,同时计算年度 ROE 复利累计值,将他们画在一张图上。

插播复利计算概念,白话理解,如果你有 100 万本金,每年都能按照 15% 的速度增加,那么十年后,你赚到的钱不是十个 15 万,而是 304.56 万。复利公式:100 * (1 + 15%)^10 = 404.56。

这可以说是一张价值百万的图了。

不过按照常理,企业赚到的钱减去分出去的钱,剩下的才能归到净资产中,所以橙色的线应该低于灰色的线才对,为什么数据展现给我们的却不是这样?

这里隐藏了一条重要的知识点:在中国市场,净资产的增长有两台发动机,第一台是企业赚钱,第二台是溢价再融资。造成上面的现象的主要原因就是第二台发动机的存在。

最精彩的内容要来了,这张图向我们揭示出投资 A 股赚钱的最基本的原理:「在中国这样一个高速发展的市场,价格一定是围绕着一个企业的盈利能力,一个企业奋斗积攒下来的家产来波动的,说一千道一万,A 股市场,表面是灰线说了算,内在是橙色线说了算,蓝线说了根本不算」。

有太多太多的人,每天花了大量的精力围绕着蓝线在做研究!

说回到个人投资,这万德全 A 有点高级,咱也不敢问,咱也没法买不是?那我是不是还得回去买股票?当然不是了,万德全 A 没得买,沪深 300,中证 500 总是可以的买的,这俩加起来等于中证 800,也相当能反应中国股市的整体水平了,再配点行业指数,比如医药券商,基本就齐活了。

看一下沪深 300 和中证 500 的指数价格与净资产同步图。

沪深 300:

蓝线远远低于灰色线和橙色线,说明什么呢?

中证 500:

注意,这里又有一个隐藏知识点:相较于沪深 300 的净资产,中证 500 净资产中中包含了不少来自于并购形成的,泡沫式的,商誉,无形资产,许多互联网公司,创业板公司的净资产其实并没有那么多。

这个隐藏知识点就是这组统计数据无法向我们揭示的商业常识,支撑整个金融世界的是一个更真实的商业世界。

说实在的,当时听完分享后是满满的扑面而来的知识,接都接不住的感觉。通过这次整理回顾,也让自己重新串了一遍思路,更细致的观察了细节,更深刻的理解了内涵,我觉得用另外一句话描述更准确:将这些东西内化成了自己的一部分。

最后,再来一起总结一遍:

长期来看,股票价格的涨速与净资产增速同步

公司的长期盈利能力非常重要

公司的长期盈利稳定性最重要

长期持有一组盈利能力好,并且盈利稳定的股票,可以获得超越市场平均的收益回报

何谓买指数就是买国运?只有国运昌盛,橙色线和蓝色线才会保持增长,我们投资的钱才有利润的来源

商业世界是金融世界的支撑

识别好企业,绝对不是从数据指标下手,因为那些都是「果」,产生这些「果」的「因」,是现实世界里的商业行为。

来源:公众号「768的小院」

原标题:南添老师的启发与联想(二)|U定投81

转载文章发表的所有信息仅代表作者个人观点,不对您构成任何投资建议,详见《文章免责声明》。

这篇是至今我划线率最高的文章之一(另三篇是《接受慢慢变富》、《好生意、好企业、好投资》、《如何区分投资与投机》)。 「你如何能够保证自己及时发现,现在看似优秀的企业是否正在慢慢地走向衰落?」这说的就是 ROE 是果。 这是我无论自己的本金多么地少,都放弃全部投资基金的便利,很坚持要用一部分投资股票的原因,因为具体到去观察和琢磨某一家企业,才是一开始去观察商业世界的入手处,才离在很久很久未来的某一天,去触及到商业世界的本质,更近那么一些些。 这也是很多人选择放弃股票的原因。 都超好的。归根到底就是孟岩说的「每一个放弃的背后,都有一个更高的追求」。认清了,就一往无前吖。 追求很清晰但一看年报就脑壳子嗡嗡的... @认识「有知有行」的第123天 2020.11.13 P.S. 「但凭借着曾经的共同经历也觉得不至于骗我」你这是典型的明明错付信任结果慧眼独具的幸存者谬误哈哈哈😂,但同学情谊真的是很美好的呢~❤️

假如买下A股全部上市公司,可以获得比买下中国所有公司更高的收益率;买入沪深300中的三百家公司,也应该能获得比买入A股全部公司更高的收益率;买入沪深300中的几十家龙头企业,也大概率能获得比沪深300指数更高的收益率…… 以上这个过程推演到极致,就是选中一只超级大牛股,可以获得市场上最高的长期收益率。问题就是随着精选的过程,收益率越来越高,不确定性也随之越来越大。对于我们普通投资者来说,到底精选到哪一步才能达到收益与风险的绝佳平衡点呢?到底是几家,几十家,还是几百家? 这是个值得深思的问题。

弱鸡表示:干货满满的感觉

买了沪深300,中证500,以及消费,医药,信息,券商等指数基金就等于买了中国绝大多数好公司,长期来看就能获得与好公司近似的收益,对吗? 既然指数会自动优胜劣汰那是不是买了就可以千万年的持有下去呢,还是要做高抛低吸呢,如果是,那我还是把这事交给E大吧,自己做不来

本文的简单总结:买指数基金+行业基金吧,这样大概率把你自己和国家的命运绑在一起了。安全不费力!😄 对于个股真的不适合普通人重仓,首先基本的:看懂财报,了解该个股所在行业发展趋势等就不说了,必备技能。您得至少分析出您稍微看懂了的公司目前所处行业的周期吧,还有它自身在这个行业里的周期。茅台.格力现在谁都知道他们是好公司,但咱们现在重仓进入能确保不在山顶吗?(我指的是公司发展的山顶,所处行业的山顶,而不是价格的山顶)以超长期视角来看,我都不敢拍着胸脯跟我自己说:茅台永存。那我就得劳心劳力地准备着不行了就撤,还得确保自己撤得不至于太晚。哎…太难了…以我目前那么点点能力圈又配合着不小的资金量来说,几只名气个股只是配置着满足打新股的要求而已。从来没想过靠几只个股来赚钱,行业低估的时候配置好就安心放着了。足够低的预期就不会给我造成心理上的压力…蛮好…😄

小白请教大佬,沪深300那张图,蓝线远远低于灰色线和橙色线,是说明沪深300现在属于低估状态,将来将会均值回归吗?

长期来看,股票价格的涨速与净资产增速同步(长期来看,价格会趋近内在价值,而净资产一定程度上能代替内在价值,) 公司的长期盈利能力非常重要,公司的长期盈利稳定性最重要,长期持有一组盈利能力好,并且盈利稳定的股票,可以获得超越市场平均的收益回报(从未来现金流折现的角度来看,盈利能力强和稳定的公司,确定性更高,在进行折现的时候,给的折现率可以更低,因此现在的价值会更高,表现会更好) 何谓买指数就是买国运?只有国运昌盛,橙色线和蓝色线才会保持增长,我们投资的钱才有利润的来源(经济不断发展,把上市公司作为一个整体,公司才能够不断赚钱,公司能赚钱了,有实质的盈利,估值说不定也能提高,我们持有公司的股票,也就是所有权的一部分,自然能够赚钱~)

增长率陷阱 溢价融资可以理解为股利吧

的确是看不懂了,说明自己真的需要了解一些专业知识,有号合适的入门书籍推荐吗?能了解股票这些专业名词,看完之后能看懂今天的文章……

蓝线,灰线,橙线代表什么?求课代表