知行头条

知行头条

最近,可转债可以说是投资圈的「大红人」了,到处都是可转债的新闻。相信不少投资者在申购、交易时,会发现各大平台会提示你交易前,要先签署《向不特定对象发行的可转换公司债券投资风险揭示书》并开通可转债业务交易权限。

可转债市场发生了什么?监管层采取了哪些举措?

今天我们来聊一聊。

一些朋友可能对可转债还比较陌生,我们先花一些篇幅说一下什么是可转债。已经了解的朋友可以跳过这一节。

说白了,可转债是一张上市公司发行的可以转换成股票的欠条。

投资者把钱借给上市公司,到期后可以拿回本金和利息。这张欠条还可以兑换成股票,享受公司发展带来的利润。

换句话说,如果股价上涨,可以按照一定规则将债券转换成股票,享受股价上涨带来的利润收益。而如果股价不涨,或者下跌,那么就可以继续持有债券,获得利息回报。

由于可转债兼具股票和债券两种属性,下有保底,上不封顶,对投资者的吸引力很大。尤其是这两年随着可转债的普及,越来越多的投资者开始了解和尝试,可转债的知名度也提高了不少。

听起来旱涝保收,但可转债的投资要比基金复杂得多,投资前一定要先了解清楚。

10 月 22 日可转债的成交额突破了千亿规模,当日就有超 20 多只可转债因涨幅过高而停牌。这还只是开始。

第二天,也就是 10 月 23 日,半日的成交量就再超千亿,下午成交量继续扩大,全日成交量逼近 2000 亿。

眼看事态愈演愈烈,2020 年 10 月 23 日,证监会发布了《可转换公司债券管理办法(征求意见稿)》,沪深交易所同时发声,表示将可转债交易情况纳入重点监控,对影响市场正常交易秩序、误导投资者交易决策的异常交易行为实施监管和自律措施。

本周开始,可转债的调整幅度加大,炒作迹象依然很明显。10 月 27 日,行情分化,多只转债因涨幅触及上限,被临时停牌,还有一些转债跌逾 20% ,触发熔断。有人调侃说,可转债正在上演「冰与火之歌」。

其实,今年多次出现过个别可转债的炒作现象。

这背后有三个主要原因:

第一,可转债的交易机制很灵活,为投机提供了便利。

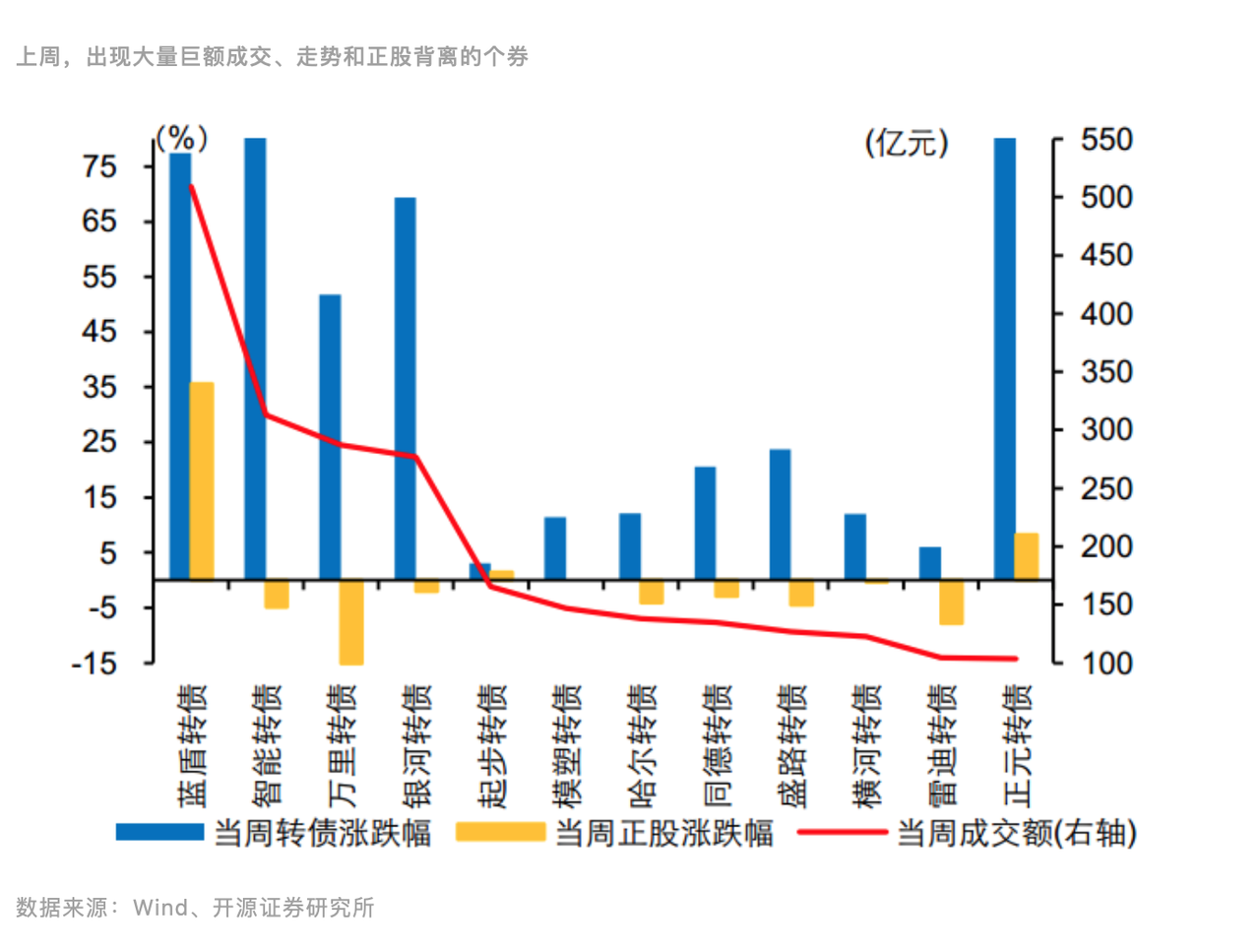

可转债 T+0 交易的交易机制,意味着当天买入就能当天卖出。再加上可转债没有涨跌幅的限制,这样灵活的机制很容易被游资利用,炒高某些可转债,导致可转债的价格和正股的偏离度很高。

第二,部分交易规模小、机构持仓少的个券,很容易受到资金操控。

可转债之间的分化还是非常明显的。数据显示,异常成交的个券中规模在 0~1 亿的占比 47.3% ,接近一半,1~2 亿规模的占比 37.4%。

盘子小的个券很好的满足了游资炒作的需要,盘子小容易炒起来,短时间大量的买入和卖出容易引起了价格巨大波动。

以蓝盾转债为例,上周价格一路从 189 元飙到 525 元,10 月 26 日又跌回 290 元。

这明显就是投机行为。

尤其是,当前A股市场还存在大量的非理性投资者,一旦个别品种短期出现巨大的赚钱效应,也很容易引起投资者的关注和追随,最终导致整个事件愈演愈烈。

第三,和当前股市情绪低迷有关。

当前股市不温不火,短期赚钱效应较差,也会促使许多游资涌入了交易制度更加灵活的转债市场寻找获利机会。

那投资可转债的参与者都有哪些呢?

常见的有 3 类:

偏好可转债打新的投资者

把可转债作为大类资产长期配置的投资者

以游资为代表的投机者

第一类大家应该比较熟悉了,主要看重可转债打新带来的相对稳健的收益。第二类作为长期投资者,更看重可转债的投资价值,例如看重可转债背后正股未来的潜力,估值是不是合理,长期盈利概率如何……

第三类就比较特别,他们利用可转债价格的短期波动来赚钱,不在乎可转债背后的正股价值如何。常见的方式是游资炒作,快速拉高价格吸引散户入场,从而获利。

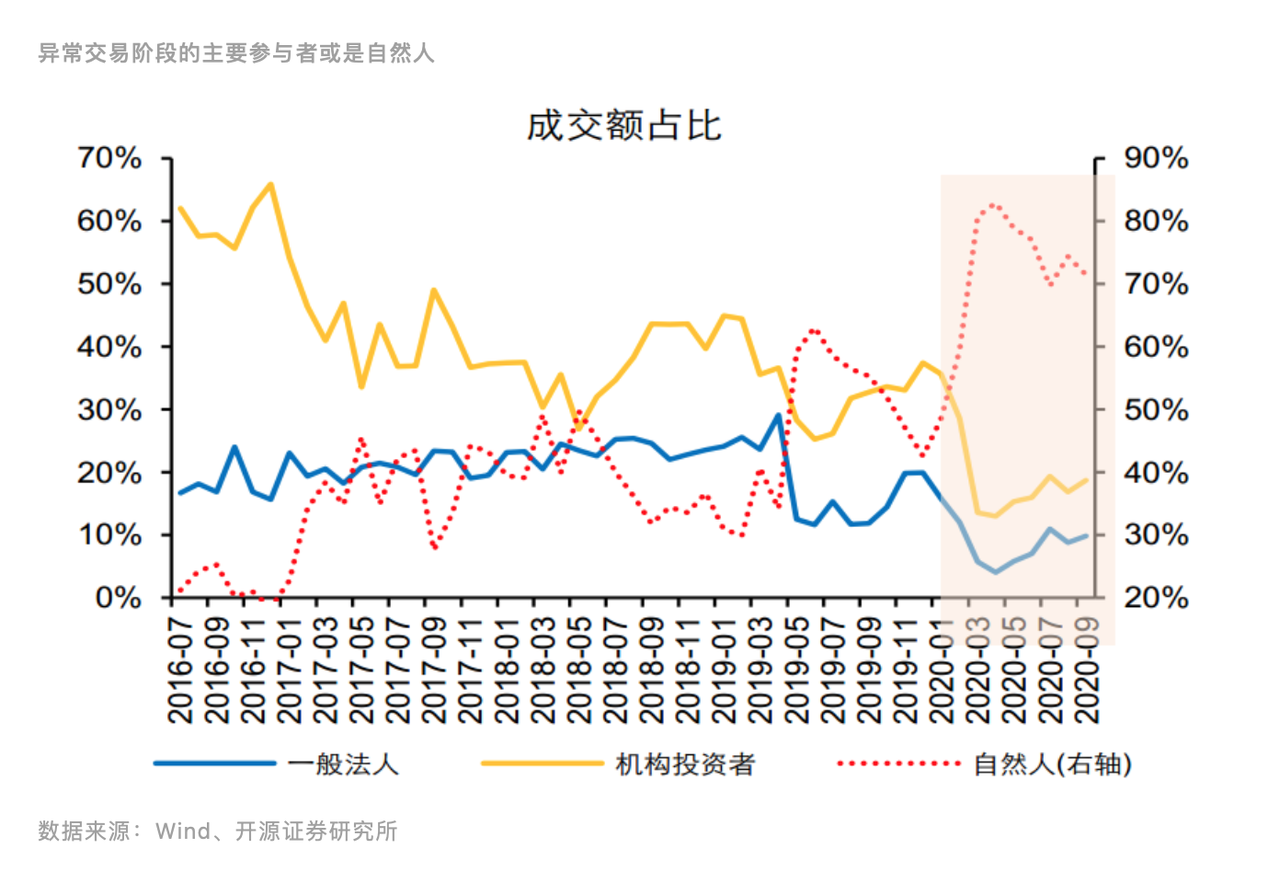

下图展示了可转债主要参与者场内成交额占比情况。我们可以看到,2019 年之前,可转债主要是机构投资者参与较多。今年尤其是 3 月以来,可转债价格波动剧烈,自然人的占比快速提升,而游资在自然人中起到了很大作用。

这次新规,主要是为了规范第三类投机者。对第一、二类投资者基本没有什么影响,大家不用太担心。

可转债兼具「股性」和「债性」,但交易规则和「股性」不匹配、信息披露规则和「债性」不匹配,发行人与投资者权责不对等、日常监测不完备、受托管理制度等各方面的制度还不够完善。

今年个别可转债被过度炒作、大跌大涨的现象也引起了监管层的注意。证监会和沪深交易所多次发布了相关政策,2020 年 3 月 22 日将可转债交易纳入重点监控,5 月 22 日规范转债临时停牌制度,到 10 月 23 日发布《征求意见稿》。

这次《征求意见稿》共八章 37 条,通过完善交易转让、投资者适当性、信息披露、可转债持有人权益保护、赎回与回售条款等各项制度,对整个可转债市场进行了全方位的完善。

比如,明确发行条件和程序;交易所要根据可转债的风险和特点制定交易规则,防范和遏制过度投机;发行方要做好信息披露,发行人决定行使赎回权的,应当充分披露以及提高可转债投资者的交易门槛,加强对持有人的保护等等。

目前,这还是一份征集意见稿,后续的详细规则我们也会持续关注。

总之,这些政策传达出监管层防范打击可转债炒作行为的信号。短期看主要是稳定当前市场,给可转债市场降温;长期看,是为了防范交易风险,加强对投资者的保护,构建良好的市场环境。

对于投资者来说,首先我们要明白,自己是在投资还是投机。

如果是想博取短期高收益,说实话,普通人失败的概率还是太高了,更大的可能是成为游资的牺牲品。建议普通投资者不要参与这件事。

任何的投资工具都有风险,并不是稳赚不赔。我们能做的,是在不确定性中寻找确定性,把风险降到最低,尽可能地把握确定性的收益。

可转债无论是作为打新工具,还是作为长期投资标的,它都是一个不错的工具,但我们还是要回归本源——看它是否具备投资价值,而不是把它当作追涨杀跌的筹码。

新规的出现是监管层的一个防范信号,相信后面还会有更多更完善的动作,可转债市场的规范化还需要时间。目前,对投资者来说,规则还是原来的交易规则,之后是否会有变化,需要等监管层的进一步动作。

总之,不懂不做,对市场保持敬畏之心。同时也要明白,和基金、股票一样,可转债只是一种投资品种,既可以成为投资者的便利工具,也能成为投机者的筹码,关键是看你怎么用。

本文章所载信息仅供参考,不构成任何投资建议。如转载使用,请参考《文章转载声明》

试着从一棵韭菜的角度来看一下这个问题,为什么要炒可转债呢?原因可能有: 1. 暴富幻想,这里没有涨跌幅限制,一天翻十倍都有可能,人有多大胆,地有多大产; 2. 落袋为安,这里随时可以买进卖出,绝不持仓过夜,晚上不会担惊受怕睡不着觉; 3. 迷之自信,明知道这里很危险,但总感觉自己是天选之子,镰刀不会落在自己头上。 同时满足以上三个条件的场所,好像还有另一个名字,没错,它就是“赌场”。

可转债本是好东西,是股市高估时的一种非常好的低风险中等收益的替代品,但由于它无涨跌停,t+0,加上单只总量小,非常容易炒高,导致吸引来了原本在股市里的投机者和赌徒。和之前分级ab一样,东西没问题,使用者有问题。

不懂不做是对的,但是如果是因为没有证券账户,畏惧证券交易市场,听到谁谁谁爆亏而感到害怕,遂决定不去学习可转债......有时候会错过很美好的邂逅的。

坚持可转债打新,不懂可转债投资也无意去研究学习,就当蚊子肉吃了。

自己和可转债的交集就是打新,之前一直以为可转债稳赚不赔的,第一天上市肯定涨的,最近几只债的破发,让我觉得情事并不是那么简单。吐槽一句,英科转债太可怕了!

不懂不做,对市场保持敬畏之心。

双低,摊大饼策略

打新就好了,不要贪

不懂不做,把手弄脏,边做边学,不做难学。我有点懵

在app上是如何编辑出这种格式的?