中国大类资产投资年报

中国大类资产投资年报

《中国大类资产投资 2023 年报》首次系统展示了中国资本市场的历史风险和收益,以及各种风险溢价。

本年报预计阅读时间 30 分钟,欢迎点击目录快速跳转。

同时,欢迎你下载由有知有行制作的 PDF 文档。点击下方链接,可使用浏览器打开和下载完整 PDF 文档。

祝开卷有益

陈鹏:

2012~2020 年在德明信基金管理有限公司(Dimensional Fund Advisors,旗下全球管理资产规模约 6,000 亿美元),担任亚太区(除日本外)的董事长和首席执行官。2006~2012 年陈鹏先生曾担任美国晨星公司(Morningstar)全球投资管理部主席兼总裁,负责晨星公司在北美、欧洲、亚洲和澳大利亚的投资管理、投资咨询、退休养老金管理以及投资管理业务的运营,旗下管理资产规模约 1,900 亿美元。此前,陈鹏先生在 Ibbotson Associates 公司担任总裁、首席投资官。2004~2012 年,陈鹏先生是金融分析师期刊(Financial Analysts Journal)编委会成员。2008 年,陈鹏先生获得投资顾问(Investment Advisor)杂志评选的“25 位最有影响力人物”,并在 2003 年、2007 年和 2011 年三次荣获金融分析师期刊(Financial Analysts Journal)颁发的 Graham and Dodd Scroll 大奖。陈鹏先生拥有俄亥俄州立大学经济学硕士及博士学位,并在哈尔滨工业大学获得工业管理工程专业学士学位。

有知有行:

有知有行创立于 2020 年,是一家致力于提升个人投资者的认知,希望借助公募基金帮助个人做好理财、安心生活的公司,2020 年 8 月推出同名 App“有知有行”。有知有行以“站在用户一边”为核心价值观,倡导“投资是认知的变现”“投资是为了更好地生活”,先后推出了书籍《投资第 1 课》、播客《知行小酒馆》《无人知晓》、视频《投资是怎样赚钱的》、投资科普系列漫画“有理有据”、投资理财工具“家庭资产记账”“投资记账”等,得到数百万个人投资者的认可和喜爱。 和陈鹏博士、Ibbotson 教授一起撰写《中国大类资产投资 2023 年报》,是有知有行团队在中国大类资产研究、数据可视化的又一次重要尝试。有知有行致力于打造一个底层坚实的投资系统,并基于此为广大投资者提供投资知识和理财服务。

Roger G. Ibbotson:

Roger G. Ibbotson 是耶鲁大学管理学院的金融实践荣誉教授,斑马资本管理公司(Zebra Capital Management, LLC)的董事长,意博晨(Ibbotson Associates)的创始人和董事长。他 50 多年的学术和从业生涯撰写了众多书籍和文章,包括与 Rex Sinquefield 合著的《SBBI 年报》(Stocks Bonds Bills and Inflation),这本书是美国资本市场回报的标准参考。

Ibbotson 教授进行了广泛的金融研究,包括受欢迎度、流动性、投资回报、共同基金、国际市场、投资组合管理和估值。他在普渡大学获得数学学士学位,印第安纳大学获得 MBA 学位,芝加哥大学获得博士学位,在芝加哥大学任教十多年,并担任证券价格研究中心(Center for Research in Security Prices)的执行董事。

股票、债券、票据和通货膨胀(SBBI)数据最初由 Roger G. Ibbotson 和 Rex A. Sinquefield 于 1976 年在美国制作(SBBI 1976)。 这是历史上第一次严谨系统地统计基础资产类别的长期历史风险和收益。这些数据对于了解金融市场、资产类别、研发长期投资策略非常重要,一经发表,马上引起了学术界和全球金融投资领域从业人员的广泛兴趣。CFA 研究基金会(CFA Institute Research Foundation)特别邀请了 Roger 和 Rex 在 1977 年、1979 年和 1982 年为 CFA 协会定制更新。直到今天, CFA 研究基金会每年还会更新 SBBI 的数据和年报,并免费提供给大家。

SBBI 使用了从 1926 年开始的基础数据,包括美国主要资产类别 —— 大盘股、小盘股、信用债、多个期限的国债和通货膨胀。SBBI 数据不仅提供月度、季度和年度收益率,还统计了算术平均值、几何平均值(年化回报)、标准差(衡量风险)、相关性、财富指数等各种指标。大家既可以单独使用某一资产类别的 SBBI 数据,也可以将各种资产类别相互比较,使用单期或多期数据运行回归或相关性计算。 SBBI 第一次对大类资产的长期风险和收益提供了可考证的数据,通过比较不同资产类别收益率来验证长期风险溢价的存在,比如股票风险溢价、违约风险溢价、期限溢价等。股票与信用债、股票与国债、信用债与国债、国债与通货膨胀之间的收益存在差异,这些差异即为风险溢价。我们知道,理论上风险溢价应该存在,但在 1976 年之前,人们对风险溢价的具体数值和实际表现所知甚少。1976 年后,SBBI 数据帮助我们观察到长期市场的规律。第一,SBBI 美国和全球的数据证明了风险和长期收益是成正比的,也就是证明了金融市场长期是遵循市场规律的,长期市场是有效的;第二,不同资产类别之间的风险和收益与资产的底层风险息息相关;第三,通过学习历史收益,我们首次能够量化风险、历史收益、风险溢价与未来收益之间的关系。

SBBI 不仅为资产定价、资产配置等专业模型提供了不可缺少的数据支持,更重要的是,它加深了机构和个人投资者对各资产类别的认识,切实推动了专业资产定价模型和资产配置在投资者当中的运用。可以毫不夸张地说,SBBI 数据是金融投资史上非常重要的基石和推手。近年来 SBBI 数据和年报也由 CFA 研究基金会,晨星(Morningstar)等在全球持续推广。Dimson、Marsh 和 Staunton 教授也推出了覆盖全球 25 个国家的类似数据和全球投资收益年报 ,观察到的数据和结论和美国基本一致(详情请前往 Credit Suisse Global Investment Returns Yearbook 2023)。

制作这本 SBBI 中国数据年报是我个人多年以来的愿望。我从 90 年代写博士论文的时候开始接触到 SBBI 数据,再后来有幸从 1997 年开始与 Roger Ibbotson、Rex Sinquefield 等金融投资实践家有了超过 20 年的合作,非常幸运地通过 SBBI 数据学习到了金融资产底层的逻辑,并有机会扩大推广 SBBI 数据为不同的机构和个人投资者服务。从 2020 年开始,我越来越体会到收集研究 SBBI 中国数据会对中国市场有很大意义,主要是想验证一下在海外的金融市场规律和逻辑在中国是不是还成立。2022 和 2023 年,我和 Roger 非常幸运和有知有行团队一起合作,特别是陈金栋,一起来完成了第一个 SBBI 中国的年报,也感谢宋港和仝慧敏,她们帮助设计并完善了这本年报。

通过收集和研究 2005~2023 年中国股票、信用债、国债和通货膨胀的数据,我们得到的结论与海外市场基本一致。虽然中国是发展中国家,而且和美国国情不一样, 但是金融市场和投资者参与的底层逻辑并没有重大不同。SBBI 中国数据为大家继续研究中国资本市场、资产定价、资产配置提供了基础数据。更重要的是,这些数据也为广大投资者了解中国市场、中国资产类别的风险和收益提供了不可缺少的基础知识,帮助投资者能够更理性地长期投资。

SBBI 研究尽量覆盖足够长的时期,能够包括投资者已经历和可能经历的大多数或所有主要类型的事件,如战争与和平、增长与衰退、牛市和熊市、通货膨胀和通货紧缩,以及其他影响资产回报的事件。足够长的资本市场历史,可以揭示不同资产类别之间风险与回报的基本关系。

尽管 2005~2023 年在中国发生的实际事件不会重复,但该时期的事件类型(不是特定事件)预计会再次发生。通过研究过去,我们可以对未来做出推测;通过研究资本市场的历史回报,我们可以做出更好的投资决策。

——陈鹏

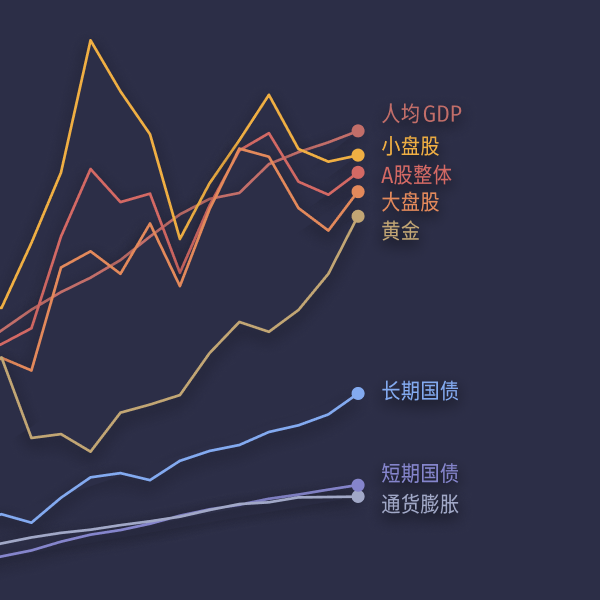

中国资本市场的主要资产包括A股整体、大盘股、小盘股、长期信用债、长期国债以及短期国债等多种类型。为了全面展示这些资产类别的表现,我们精选了一系列代表性指数。 考虑到这些代表性指数的起始日期和起始点位各有差异,为了更直观地比较它们同期的涨跌幅,我们采用了一种统一的比较方法。

假设投资者在 2004 年底以 1 元钱的初始资金分别投资于各类资产,忽略交易成本,将所有股息分红和票息再次投入,以此计算每年年底各类资产的总财富值。连接每年的总财富值,就得到了代表中国各类资产长期收益的指数曲线。这些曲线直观地反映了各类资产随着时间推移的收益变化。

需要指出的是,由于数据限制,长期信用债的相关分析是从 2006 年底开始的。

这些分析结果为投资者提供了宝贵的历史视角,帮助大家更好地理解中国资本市场的长期趋势和特点。

2005~2023 这 19 年,中国A股整体的年化收益率为 9.61%,大盘股为 8.72%,小盘股为 10.43%,长期国债为 4.28%,短期国债为 2.52%,通货膨胀为 2.34%。从中国资本市场长期历史来看:

股票的长期收益最好。

股票的长期收益高于债券。

小盘股的长期收益高于大盘股。

长期国债的长期收益高于短期国债。

股票和长期国债的长期收益可以战胜通货膨胀。

2007~2023 这 17 年,中国长期信用债的年化收益率为 5.19%,相同久期的国债为 3.79%,短期国债为 2.56%,通货膨胀为 2.43%。

相比国债,信用债需要承担违约风险,相同久期的信用债收益通常高于国债。

长期信用债的长期收益可以战胜通货膨胀。

1926~2023 这 98 年,美国大盘股的年化收益率为 10.3%,小盘股 11.8%,长期信用债为 5.7%,长期国债为 5.1%,短期国债为 3.3%,通货膨胀为 2.9%。从美国资本市场长期历史来看:

股票长期收益最好。

股票的长期收益高于债券。

小盘股的长期收益高于大盘股。

长期国债的长期收益高于短期国债。

股票和长期国债的长期收益可以战胜通货膨胀。

各类资产在一年内获得的收益率为年收益率,年化收益率则是将多年的总收益率转换为一年投资期限所获得的平均收益率。它能让投资者更有效地比较不同期限或不同资产在长期投资后的收益表现。

滚动收益率是先选定一个固定的时间周期,然后从不同时间开始计算该周期内的年化收益率。例如以 5 年为周期,分别计算 2005~2009 年、2006~2010 年……的年化收益率,并将它们连接起来,即为持有 5 年的滚动收益率曲线。滚动收益率曲线可以更准确地评估在不同时期投资相同期限的收益表现,从而为投资者提供更全面的历史回顾。

下图以起始年份为列、结束年份为行,两者交汇处即为该区间内的年化收益率。例如,2005~2023 年之间的年化收益率是 9.61%。从左上到右下斜线中的数据则代表滚动持有 n 年的年化收益率。

图中的颜色表示年化收益率的高低。红色为正,绿色为负。颜色越深,数值越大。这种热力图可以让我们更加直观、快速地识别和比较不同年份或时间段的收益率。

2005~2023 年中国A股整体数据表明:

A股整体每年的收益差别很大。

持有时间越长,获得正收益的概率越大,年化收益率越稳定。

持有 10 年以上的正收益概率较大。

2005~2023 年中国大盘股数据表明:

中国大盘股和A股整体的特点相似 —— 每年的收益差别很大;持有时间越长,获得正收益的概率越大,年化收益率越稳定。

如果在 2008 年初牛市中买入大盘股,持有 16 年到 2023 年底依然亏损。

2005~2023 年中国小盘股数据表明:

中国小盘股和A股整体的特点相似 —— 每年的收益差别很大;持有时间越长,获得正收益的概率越大,年化收益率越稳定。

如果在 2016 年初小盘股的高点买入,持有 8 年到 2023 年底依然亏损。

2007~2023 年中国长期信用债数据表明:

债券投资并非保本保收益,投资长期信用债持有 1~2 年也可能亏损。

持有 3 年以上获得正收益的概率较大。

持有时间越长,年化收益率越稳定。

2005~2023 年中国长期国债数据表明:

长期国债和长期信用债特点相似,投资长期国债持有 1~2 年也可能亏损。

持有 3 年以上获得正收益的概率较大。

长期国债的长期收益略低于长期信用债。

2005~2023 年中国短期国债数据表明:

短期债券的投资收益相对稳定,持有 1 年获得正收益的概率很大。

股票投资的收益主要源自三个方面:一是资本利得,即股票价格的上涨;二是股息分红;三是将分红再投资带来的收益。以下将股息分红以及分红再投资带来的收益简称为分红收益。

股票投资总收益率 = ( 1 +资本利得收益率 ) × ( 1 + 分红收益率) - 1

对于股票投资来说,资本利得占总收益的绝大部分,大约 60%~90%,但它每年的波动很大;股息分红和分红再投资的收益占总收益的比例较小,每年的波动也较小。也就是说,资本利得收益的稳定性差、风险大,而股息分红收益的短期稳定性和确定性更强。

分红收益每年所带来的收益看似微小,但在长期积累下,这部分收益对股票投资总收益的贡献是显著的。

在评估投资表现时,应重视包含分红收益的投资总收益,而非仅仅关注于价格指数所代表的资本利得收益。

2005~2023 这 19 年,A股整体年化收益率为 9.61%,其中资本利得年化收益率为 8.14%,分红年化收益率为 1.36%。

2005~2023 这 19 年,大盘股年化收益率为 8.72%,其中资本利得年化收益率为 6.70%,分红年化收益率为 1.89%。

2005~2023 这 19 年,小盘股年化收益率为 10.43%,其中资本利得年化收益率为 9.78%,分红年化收益率为 0.59%。

名义收益率指的是未经过调整的或未考虑通货膨胀影响的投资收益率。它是投资者可以直观看到的收益率。假设你在 2022 年初买了 100 元债券,年底赚了 5 元,那么你的名义收益率为 5 / 100 = 5%。 与名义收益率相对应的是实际收益率。实际收益率考虑了通货膨胀的影响,代表了投资带来的真实购买力的增长。计算公式为:

假设 2022 年的通货膨胀率为 2%,年底 105 元相比年初 100 元的购买力变化,即实际收益率为: (1 + 5% ) / (1 + 2%) - 1 = 2.94%。 对于投资者来说,比起名义收益率,我们更应该关注实际收益率。如果实际收益率为正,这意味着投资能够抵御通货膨胀,起到了保值增值的作用;反之,则表明投资没能战胜通货膨胀,实际购买力减少了。

2005~2023 年,A股整体的名义收益率为 471%,实际收益率为 268%,年化名义收益率为 9.61%,年化实际收益率为 7.10%。

2005~2023 年,大盘股的名义收益率为 390%,实际收益率为 215%,年化名义收益率为 8.72%,年化实际收益率为 6.23%。

2005~2023 年,小盘股的名义收益率为 559%,实际收益率为 324%,年化名义收益率为 10.43%,年化实际收益率为 7.90%。

2007~2023 年,长期信用债的名义收益率为 136%,实际收益率为 57%,年化名义收益率为 5.19%,年化实际收益率为 2.70%。

2005~2023 年,长期国债的名义收益率为 122%,实际收益率为 43%,年化名义收益率为 4.28%,年化实际收益率为 1.89%。

2005~2023 年,短期国债的名义收益率为 60%,实际收益率为 3%,年化名义收益率为 2.52%,年化实际收益率为 0.17%。

风险与收益相伴相生。

年化波动率是衡量投资风险的关键指标,反映了风险水平的高低。高波动率意味着每年的收益率波动较大,可能带来更高的盈利,但亏损的风险也随之增加;低波动率则说明收益率较为稳定,亏损的可能性相对较低。

不同的资产类别承载着不同程度的风险。高风险资产通常需要提供更高的预期收益来吸引投资者,这种预期收益的增加被称为风险溢价。换句话说,投资者在面临更高的风险时,通常期望获得更高的回报作为补偿。

理解和接受投资背后的风险是获得潜在收益的前提。只有清楚地认识到所投资资产的风险,并具备承担这些风险的能力时,才有可能实现相应的风险溢价和收益。在投资决策中,对风险与收益之间的关系有深入的理解至关重要。

2005~2023 年,A股波动率很高,不同年份的收益率相差很大,因此收益分布直方图很散,每年的收益率广泛分布在各个区间。

2005~2023 年,中国的长期债券有一定的波动率,收益分布直方图围绕均值集中分布,具有类似于单个高层建筑的狭窄天际线。当长期债券价格波动时,个别年份会亏损,大部分年份能够获得正收益。

2005~2023 年,中国的通货膨胀波动率很小,收益分布直方图基本完全集中在通货膨胀一侧,仅有个别年份物价下跌,大多数年份物价上涨。

图 5-9 使用“叠砖分解法”展示了中国各类资产之间的风险溢价数据。

叠砖分解法(Building Blocks Method)可以理解为把不同资产类别的长期收益拆分成为不同风险溢价(砖块)的组成,并用资产类别之间的历史收益来计算这些风险溢价(Risk Premiums)。这些风险溢价衡量了投资者投入不同资产类别(不同的风险敞口)而获得的收益补偿,也一定程度地反映了市场对于不同风险的历史定价。

不同资产类别的收益可以拆分为:

短期国债收益率 = 通货膨胀率 + 实际无风险收益率

长期国债收益率 = 通货膨胀率 + 实际无风险收益率 + 期限溢价

长期信用债收益率 = 通货膨胀率 + 实际无风险收益率 + 期限溢价 + 违约风险

大盘股收益率 = 通货膨胀率 + 实际无风险收益率 + 期限溢价 + 股票风险溢价

小盘股收益率 = 通货膨胀率 + 实际无风险收益率 + 期限溢价 + 股票风险溢价 + 小盘股溢价

各个风险溢价的计算公式为:

实际无风险收益率 = (1 + 短期国债收益率)/(1 + 通货膨胀率)-1

期限溢价 = (1 + 长期国债收益率) / (1 + 短期国债收益率) - 1

违约风险溢价 = (1 + 长期信用债收益率) / (1 + 长期国债收益率) - 1

股票风险溢价 = (1 + 大盘股收益率) / (1 + 长期国债收益率) - 1

小盘股溢价 = (1 + 小盘股收益率) / (1 + 大盘股收益率) - 1

从图 5-9 中可以看出,中国每个风险溢价的长期收益都是正的,也就是说随着风险的增加,资产的平均收益也会增加。股票相对于长期国债的风险溢价是最大的,达到了平均每年 4.26%,高风险的股票投资能够带来长期超额收益,这也反映了股票投资和债券投资本质上的不同。

同时 SBBI 美国也用同样的方法计算了 1926~2023 年美国市场的平均风险溢价。

通过对比中美两个市场的风险溢价,可以看出,虽然两个市场有很多不同, 但是实现的长期平均风险溢价惊人的相似,中美两国投资者对大类资产类别的资产定价有非常大的可比性。

长期来看,不同资产类别之间的风险溢价确实存在,但并不意味着风险溢价每年都能实现。

风险溢价的年化波动率越大,每年获得相应风险溢价的确定性越低。

资产相关性衡量的是不同资产在价格或收益方面的相互关联程度。

相关系数接近 1,代表两种资产经常同涨同跌;相关系数接近 -1,代表两种资产经常你涨我跌;相关系数接近 0,代表两种资产价格变化基本没有相关性。

选择相关性较低或者负相关的资产构建投资组合,能够有效降低投资风险,提升整体收益的稳定性。

关于资产收益相关性的研究,是分散投资风险、优化资产配置的关键因素之一。只有知道了哪些资产相关性高,哪些资产相关性低,我们才能真正有效地分散投资。

由于数据来源缺少 2005 年 1 月 ~ 2011 年 7 月之间的中证全指全收益指数的收盘点位,需要估算。我们注意到,中证指数公司的股票指数编制方法中全收益指数、净收益指数分别代表指数成分股税前、税后的现金红利再投资收益,每年的全收益指数、净收益指数的年度差距代表当年现金分红税前和税后的再投资收益差别,这个数据在指数历年中差别很小,因此我们可以用「净收益收盘点位 + 估算年度差距」来估算全收益指数的收盘点位。

2005~2011 这七年的中证全指全收益指数与净收益指数累计差距为 1.07%,按照前六年 0.15%/年,最后一年 0.17% 估算,得到中证全指全收益指数历年的收盘点位。

中证指数公司公布的沪深300全收益指数 2005 年底收盘数据和沪深300指数一致,都是 923.45。全收益指数包含成分股的分红再投资收益,应该高于价格指数,因此 2005 年沪深300全收益指数的数据存在误差,需要估算。

通过万得查询沪深300指数的成分股在 2005 年的股息率、权重、除权除息日,加权计算得到沪深300指数在 2005 年的税前股息率为 2.6%。以此作为中国大盘股在 2005 年的分红再投资收益率,并修正大盘股的历史总收益、波动率等数据。

中债-0-1年国债财富指数(CBA14101)的基日为 2006 年 12 月 31 日,而A股三个股票指数的基日都是 2004 年 12 月 31 日,为了方便同期比较,我们对 2005、2006 这两年中国短期国债的收益进行了估算。估算方法:

收集 2005、2006 年的 3 个月、6 个月国债到期收益率、6 月期国债发行利率(每季度末之前最后一次 6 月期记账式国债发行利率):

根据以上数据计算每季度末持有剩余期限 6 月期的国债 3 个月时间到下季度末,然后再滚动持有剩余期限 6 月期的国债。每季度的总收益包括两部分:

价差收益(使用 Excel Price Function 计算)

票息收益(以 6 月期国债发行利率计算)

以持有票面价值 100 元的 6月期国债 3 个月为例:

计算季度总收益和年度总收益,计算公式:

结合以上数据计算得到 2005、2006 年中国短期国债的年度总收益率分别为 2.46% 和 1.80%。

中债-7-10年国债财富指数(CBA06501)的基日为 2006 年 12 月 31 日,而三个股票指数的基日都是 2004 年 12 月 31 日,为了方便同期比较,我们对 2005、2006 这两年中国长期国债的收益进行了估算。估算方法:

收集 2005、2006 年的 6 年期、7 年期国债到期收益率、7 年期国债发行利率(每年底之前最后一次 7 年期记账式国债发行利率):

根据以上数据计算每年末持有剩余期限 7 年期的国债 1 年时间到下一年年末,然后再滚动持有剩余期限 7 年期的国债。每年的总收益包括两部分:

价差收益(使用 Excel Price Function 计算)

票息收益(以 7 年期国债发行利率计算)

以持有票面价值 100 元的 7 年期国债 1 年为例:

《中国大类资产投资 2023 年报》 是我们首次系统展示中国资本市场的历史风险和收益,以及各种风险溢价。未来,我们计划每年年初发布新版年报,与大家分享最新市场数据和我们的研究成果。我们深知此次 2023 年报还有很多方面有待提高和完善,未来我们会持续改进,包括但不限于:

完善历史数据,覆盖尽可能长的历史时期。

提高数据质量,如月频数据,更加细致地分析市场情况。

覆盖更多资产类别,如增加价值型股票、成长型股票、房地产投资等。

增加实用分析案例,如资产配置、资产估值定价、未来收益概率分布等,帮助个人投资者更好地理解和应用年报数据。

再次感谢 SBBI 中国 2023 年报团队 —— 陈金栋、宋港、仝慧敏,以及所有关心支持我们的朋友。希望这本年报能帮助你更深入地了解中国资本市场,做出更合适的投资决策。

如有任何疑问或建议,请联系我们。邮箱:SBBIChina@zxunity.com

Stocks, Bonds, Bills, and Inflation Yearbook 2007 Classic Edition, Morningstar

Stocks, Bonds, Bills, and Inflation Yearbook 2021 Summary Edition, Roger G. Ibbotson, James P. Harrington

Matrix Book 2022, Dimensional

Long-Run Stock Returns: Participating in the Real Economy, Roger G. Ibbotson, and Peng Chen, 2003, Financial Analysts Journal Volume 59, Issue 1

中国统计年鉴2023,国家统计局

中证指数有限公司股票指数计算与维护细则,V13.1,中证指数有限公司,2023 年 9 月

中债固定收益类指数通用方法论,中债金融估值中心有限公司,2023 年 12 月

本报告所有内容皆以交流分享与投资者教育为目的,仅供参考,不构成任何市场预测、判断,或投资、咨询建议。本报告作者共同提示,市场有风险,投资需谨慎;投资产品的过往业绩不预示其未来表现,请根据自身情况独立做出判断并自行承担风险。本报告作者对所述内容的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证;对依据或使用本报告造成的任何后果,不承担任何形式的责任。

本报告所有内容的版权归《中国大类资产投资 2023 年报》作者所有,受中国知识产权相关法律法规的版权保护。如需转载引用,请注明出处。未经书面许可,任何组织和/或个人不得使用本报告中的信息用于其他商业目的,本报告作者保留追究相关法律责任的权利。

1976 年 Roger Ibbotson 和 Rex Sinquefield 首次发表 SBBI,之后每年更新,已经持续了将近 50 年。 2024 年,我们非常荣幸和陈鹏博士、Ibbotson 教授一起首次发布了 SBBI 中国年报。未来,我们计划每年发布新版年报,希望用长期、理性、实证的方式陪伴大家,帮助你深入了解投资背后的人性和底层逻辑,做出更合适的投资决策。

有知有行的又一里程碑式的作品,也许今晚还不足以显现其价值,但它的出现就像一只南美洲热带雨林中的蝴蝶扇动了几下翅膀,我相信中国版SBBI系列作品会随着时间的推移而历久弥新,并在未来的中国资本市场中引发大的改变与进步!

不知道为什么,看到这句话总是很感动:是一家致力于提升个人投资者的认知,希望借助公募基金帮助个人做好理财、安心生活的公司。

读书笔记 p14,15 买在巅峰,5年,10年,18年都救不回来啊。大盘股2008年开始的滚动收益率,到2023年还是负的!沪深300指数价格历史数据看,恰恰是2008年开年恰逢牛市最癫狂的阶段。p32的大盘股不同年份收益率区间分布,2008年绿的很远。 p28,29 国债收益稳,尤其是短期国债,统计周期内一直是正收益。但是加上通胀的侵蚀后,长期国债的实际年化收益率从4.28%变成了1.89%,如果是短期国债,从2.52%变成了0.17%,如果拿的时间不长还是负的……得出的感想:短期国债的时间溢价太少,长期持有反而抵御不住通胀。合理的安排是作为生活风险防御,比如生活备用金的一部分更为合适。 p33,34 债券的收益率也不是稳如泰山,有的年份也会产生亏损。前两年的债券暴雷现象,让美誉度很好的“稳稳的幸福”也蒙受回撤。波动率最小的是短期国债和通货膨胀,hhh 散发联想到巴菲特偏好的美国消费股,资产端紧紧的和通胀挂钩,通胀了能涨价,通缩了不回调,那才叫厉害。 p35的各类资产风险溢价图。风险和收益相生相伴,没有溢价吸引,谁愿意拥抱不确定性呢。通货膨胀和中国短期国债相当。所以才会被通胀侵蚀得比较厉害。 p38 有个反直觉的地方,中国小盘股风险溢价的年化波动率24.58%比大盘股溢价的年化波动率59.56%小。风险溢价的波动率越大,每年获得相应风险溢价的确定性越低。奇葩的A股,看表格大盘股06-09那几年的波动着实疯狂,p14对应的当年收益率(有正有负)是top4,难怪啊!而且小盘股的风险溢价是叠加在大盘股之上的,这种计算方式多少也抵消了一部分的波动吧。这个风险溢价的波动率可以理解为一个相对幅度。把视角转换到收益率的年化波动来看,大盘股56.33%,是小于小盘股的64.03%的。这里的波动则可以看作是绝对幅度。 p41,附表1的中国各类资产的长期收益指数,如果看最后2023年那行,居然是人均GDP艳压群芳。反直觉对吧?股权收益不应该是优于GDP吗?再想想,我们熟知的说法实际上是年投资收益率和年GDP增速相比。而这个附表是从2004年最后一天归一开始计算。不能直接等号入座哈。即使如此,股权投资十几年归一计算没能跑过人均GDP仍然令人反直觉。不过再细看过往的数据,gdp每年正增长,18年不曾打断过!此时此刻,值得吟唱一首《我和我的祖国》。翻过来看p42的附表2年收益率数据,果然是科学道理。

平时工作真的比较忙,但看到了有知有行新发布的这个报告,我真的是放在了心上,特意抽出了周日的时间完整仔细的阅读,于是,此时此刻,我找到了个安静的地方,打开报告静静的欣赏。读后的感觉,用【震撼】两个字来形容一点都不为过。因为自身对金融知识感兴趣,所以平时会自学CFA,目前通过了二级,三级成绩还没下来,陈鹏博士在序言里说的中国是发展中国家,想要知道风险溢价等投资的底层逻辑是否是通用的,结论当然是显著的,这也增强了我的信心,虽然CFA的内容偏向美国,但底层的投资逻辑,这一点是通用的。 通过完整阅读报告,可以对投资的底层逻辑,一些基本的风险和波动水平有了一些地基的认知,我感觉这才是真正在做投教,我无法拒绝有知有行,因为她始终像一个挚友,站在我面前,将投资的风险和收益娓娓道来,一点都不藏着掖着。很多小细节就能体现出来,例如回测用的哪个指数,在哪里查看,指数代码是多少,回测时长是多少。非常的科学,清晰直观。简单又复杂,我真的很爱有知有行,希望你们越来越好,希望有一天自己变得更加优秀可以加入你们。

请问过去98年的美股长期收益是否与美国人均gdp走势相近?

让我有点惊讶的是,这么有价值的数据国内是第一次出现?以前没有任何机构做过嘛?

又一大作,专业用心❤️

已经读完了哦,数据分析非常到位全面,展示了A股长期回报较好,但波动太大的特性。正因为A股波动巨大,所以要在一个不高的估值进行投资,并做好5年以上的投资周期,才能让长期同步发挥作用。 有知有行的目标也是降低A股的长期波动,提升投资者的投资体验,这是很有意义和价值的一件事。 后续建议: 1 增加月度或季度颗粒度的数据 2 对股票收益的分析,可结合净资产的增长,做比对分析,体现市值与净资产长期同步。

真厉害,又一可穿越时间的佳作