保险专栏

保险专栏

最近,预定利率这个词又刷屏了。

在很多朋友的眼里,它就像保险行业里的「双十一」「618」,每次出现,似乎都是一波促销狂欢。

大家都知道,预定利率关系到买保险要花多少钱、未来能拿回多少保障或收益。但什么是预定利率?它为什么会影响保险价格和利益?又是怎么起作用的?很多人其实并不清楚。

今天,就来详细聊聊这个话题。

在保险产品中,「预定利率」并不是某个现实存在的利率,而是保险公司在设计产品、制定价格时,对未来投资收益率作出的假设。

听起来可能有点抽象,举个简单的例子:

假设有一份仅一个人投保的终身寿险,保额 100 万元。也就是说,无论被保险人在什么年龄身故,保险公司都赔 100 万元。

如果被保险人刚买完保险,等待期一过就身故,保险公司得立刻拿出 100 万,这张保单的成本就是 100 万。

但如果保险公司知道,被保险人是在 30 年后身故呢?

这 30 年里,保险公司不会让保费闲着,而是拿出一部分去投资。如果投资年化收益率是 3%,今天只需要准备大约 41.2 万元;如果收益率是 2.5%,则需要准备约 47.5 万元。

这个对未来投资收益的假设,就是预定利率。

当然,现实中没人能预测单个个体何时出险,但基于大数法则,整体人群的出险概率是可以精确估算的。精算师会结合死亡率表和预定利率,计算出应该收多少保费、未来赔多少。

所以,预定利率是影响保险价格的核心因素。它变了,保费、保障、收益自然也跟着变化。

具体来看:

对一年一保的医疗险、意外险基本没有影响;

对终身寿险、定期寿险、重疾险等长期保障型产品,预定利率下降意味着保费上涨。且保障时间越长,保费影响越大;

对年金险、增额终身寿险等财富规划型产品:

如果是保证利益型,预定利率下降意味着要么交的钱更多,要么将来领的钱变少;

如果是分红型产品,保证利益部分会下降,但有机会通过分红来补充收益(当然,分红不保证,需要看投资表现)。这也是为什么利率下行时,分红险又会火起来。

近几年,每次预定利率调整,都会引发一波停售潮和抢购热潮,很多人难免觉得:保险公司是不是又在炒作促销?

其实不是。预定利率的调整是监管部门统一安排的,背后有一段沉痛的历史教训。

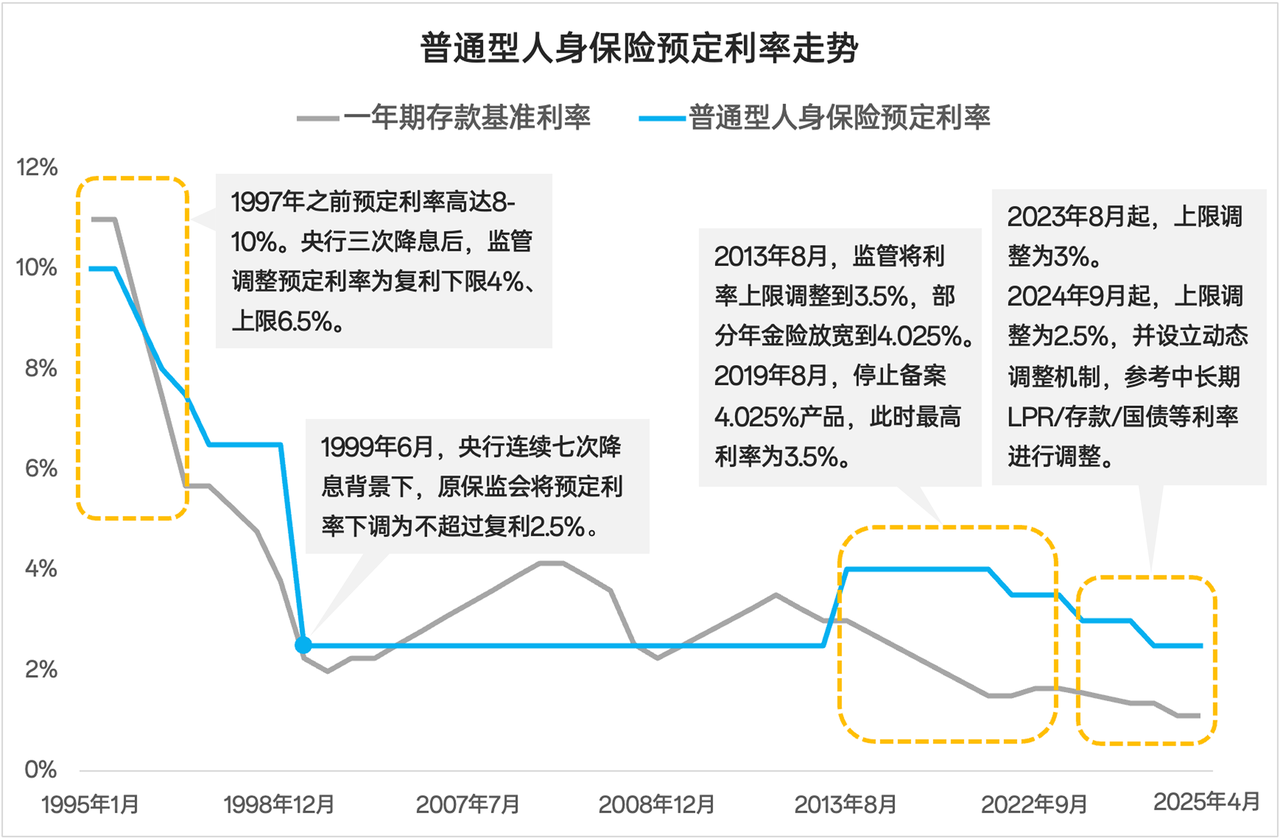

上个世纪 90 年代,我国处于经济快速发展的时期,1 年期存款基准利率能达到 6%-10%。以 1993 年 7 月为例,当时银行 1 年期存款利率高达 10.98%。这段时期的储蓄型保险也是刚刚起步的状态,预定利率大概在 5%-9%。

但随着大环境的变化,存款利率迎来了快速的下滑,从结果看,1 年期存款基准利率从 1993 年的 10.98% 下滑到了 1999 年的 2.25%。此时保险公司还未意识到风险,还在以高预定利率产品去获取保费。

问题很快就暴露了,银行存款可以很灵活的跟随市场而调整和下降,但保险产品的预定利率却不行,卖出的产品预定利率不可调整,而要开发新产品也需要时间。

熟悉投资的你肯定立马能意识到,要维持几十年高收益有多难。

1996 年起央行连续降息,但保险公司仍要硬扛高利率保单,结果全行业出现千亿级别的利差损,一些公司至今还在消化历史包袱。

为控制风险,1999 年监管将预定利率上限一刀砍到 2.5%。随后,分红险、万能险等新型产品兴起,保险行业才逐步回归稳健。

在保险公司经营逐渐稳定、存款国债等利率有所提升的背景下,2013 年,监管放宽了传统保险的预定利率上限至 3.5%-4.025%,带动了储蓄型保险快速发展。

2019 年以来,整体市场利率快速走低,有了90年代的前车之鉴,监管对保险预定利率也更为关注,保险产品预定利率也不断下调。这才有了近年来频繁出现的停售潮和涨价潮。

(图源:齐欣)

所以,预定利率调整,不是促销套路,而是行业为了健康发展的必然选择。

它的目的是确保保险公司能够真正兑现对消费者的承诺,保护我们的长期利益。

最近又有新闻提到预定利率调整,很多人关心:是不是又要涨价了?

先说结论:短期不会调,但发出了几个月后可能调整的小信号。

之前,预定利率调整是靠监管发文集中推进,时效上没那么及时,调整起来也更显得大动干戈。到了 2025 年 1 月,监管发布了《关于建立预定利率与市场利率挂钩及动态调整机制有关事项的通知》。简单理解,未来预定利率不是完全由「监管直接说调」,而是基于「市场参考利率」自动动态调整。

具体做法是,以后每季度,监管部门都会发布一个「预定利率研究值」,参考5年以上 LPR、5年期定存利率、10年期国债收益率等市场利率,再结合行业资产负债情况。

如果当前在售产品的预定利率值,连续两个季度高出研究值 25 个基点以上,就要及时下调新产品的预定利率。

目前情况是,普通型产品的预定利率是2.5%:

今年一季度发布的研究值是 2.34%,高于 2.25%,没触发下调;

二季度发布的是 2.13%,低于 2.25%,触发了第一次;

如果三季度公布的研究值继续低于 2.25%,就满足了连续两个季度的条件,那时候就要调降了。

如果是保障型产品,不管预定利率怎么变,有需求就该尽早配置。命运无常,经不起那么多侥幸。

那如果是储蓄险呢?关键是要看清自己的需求和预期。

在 储蓄险到底是「香饽饽」还是 「烫手山芋」? 里我们聊过:未来市场走势无法预测,几十年后利率是高是低没人知道。

今天看,之前买到的 4.025% 预定利率产品是香饽饽,但未来它能不能一直香,没人能保证。

如果只是因为利率下行,想锁定一个长期收益,一定要慎重,别被短期新闻或别人的焦虑情绪裹挟。

毕竟,每次看到柜子里一堆双十一囤的面膜护肤品,都想给当初的自己寄一张嘲讽明信片。

当然,如果你的目的是合理配置资产,用保险的确定性去锁定一笔将来明确用途的钱,比如养老、教育、传承,那就是另一回事了。

在这种情况下,利率高的时候确实更划算;如果觉得当前利率不够理想,也可以考虑带分红的产品,为未来留下一点弹性。

法律声明 本文所载内容皆以交流分享为目的,仅供参考。本文所涉保险对比/试算/报价比价等内容均来自保险机构自营平台齐欣云服,有知有行力求本文内容的准确可靠,但对相关信息的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。有知有行提示您,保险配置方案请您结合自身情况独立判断,或预约专属保险顾问进行咨询。

如需转载或引用本文所述内容的任何文字、图片、音频或视频,请注明出处。转载前请与有知有行取得联系并经同意,转载时须注明来源及作者。

如果当前在售产品的预定利率值,连续两个季度高出研究值 25 个基点以上,就要及时下调新产品的预定利率。 不是要连续高于研究值【25】基点才触发下调么 例子好像没有达到25基点呀 不算触发吧