不管你现在处于投资的什么阶段,很大概率你都听过「资产配置决定 90% 的投资收益」这个说法。但看完这句话,你多半会陷入「好像懂了但又好像没懂」的迷茫。

诚然,我们都知道资产配置非常重要,但是,这条金科玉律一样的 90% 法则到底是从哪里来的呢?可信吗?

今天这篇文章,我就带大家回到这句话最初的起点,为大家厘清资产配置在投资中发挥的真实作用。

在进入正式的讨论前,我们先来一起弄明白一个关键的概念:什么是资产配置?

假设公司奖励了友友 50000 块钱,而友友打算把它用于长期投资,由于她听人说互联网、白酒、汽车等 10 个行业都非常不错,所以在对应的 10 只行业主题基金上都投入了 5000 块钱。这是资产配置吗?不是!

我们这里所说的资产配置,指的是决定大类资产的长期比例。也就是说,投股票还是债券?多少钱投股票,多少钱买债券?买股票型基金的钱中,多少买大盘股,多少买小盘股?

按照合理的资产配置思路,友友可能会为这 5 万块钱做以下这样的规划:

60% 的钱买偏股型基金,30% 的钱买债券,10% 的钱买货币基金;

确定了 6:3:1 的大类资产比例,友友会开始思考各类资产的具体投资比例,比如,她会把买偏股型基金的钱分成两份,一份买大盘指数基金,一份买小盘指数基金;

在友友投资期间,上面这两项的比例(大类资产的比例和每类资产的具体比例)都会一直保持不变。

搞清楚了资产配置的定义,我们就出发吧!去看看「资产配置决定 90% 的投资收益」中的 90% 到底是打哪儿来的。

1986 年,《金融分析师》上刊登了一篇名为《决定组合业绩的关键因子》的论文。一石激起千层浪,不仅引起了金融实务界的震动,还引发了学术界持续 25 年的大讨论。

金融机构的投资顾问们,以这篇论文的结论为基础,发明了推销自己的新话术——你看,科学研究表明,资产配置是多么地重要,快让专业人士来为你做资产配置吧;大学里的教授们则一直对结论保持警觉,在论文发表后的 25 年间,不断围绕这个话题发表新文章,检视「资产配置」和「投资收益」之间的关系。

那么,这篇开创性的论文说了些什么呢?

首先,三位作者,布林森、胡德和比鲍尔(以下简称,BHB)发出了灵魂拷问:资产配置和投资收益的变动有多大关系?

然后,他们选取了美国市场上的 91 只养老金基金,将每只基金 1974 到 1983 这十年的投资业绩,和它对应的相同资产配置下的市场基准收益,进行时序回归分析,得出了「投资收益」和「资产配置」之间的决定系数。

由于具体的计算过程比较复杂,我就不在这里展开了,只说结果:BHB 发现所有基金的决定系数平均值为 93.6%——基金每个季度收益的变动(variation)93.6% 可以被其资产配置的基准收益所解释。也就是说,资产配置在投资收益的变动上(注意:不是收益水平!),起着决定性的作用。

具体来说,这句话什么意思?我们结合一个生活中的例子来看:假设有有买了一只基金,这个季度涨了 5%,下个季度涨了 10%,下一个季度跌了 8%。这三个涨跌的变化 ,93.6% 是因为这只基金的资产配置变化引起的。

这就是「资产配置决定 90% 的投资收益」的 90% 最初的原点了,「90%」所解释的是收益的波动,而不是收益的水平。

BHB 的结论在学术界引发的余波从论文发表之时起就没有断过,一直蔓延到今天。

然而,2000 年,学术期刊《金融分析师》刊登的一篇论文一举扭转了所有人讨论的方向,这篇文章叫 《资产配置多大程度上决定了投资收益?40%,90%,还是 100%?》 。作者是耶鲁大学的经济学教授罗杰·伊博森和晨星的资深研究员保罗·凯普兰。

他们发现,「资产配置多大程度上决定了投资收益?」的答案是什么,主要取决于这个问题的语境,3 种语境对应着 3 种答案:

40% - 不同基金之间的收益的差别只有 40% 可以被资产配置所解释;

90% - 对于单只基金而言,大约 90% 的投资收益的变动可以归结于资产配置;

100% - 整体来看,美国公募基金的收益 100% 来源于资产配置这个因素。

他们的研究再次确认了 BHB 最初的结论——90% 的投资收益的变动,确实可以归结于资产配置。但我想在下文中给大家展开讲讲另外两个数字—— 40% 和 100%,因为理解这两个数字,对于我们普通的个人投资者来说,很有意义。

之前所有的研究几乎都聚焦在单只基金的「收益变动」和「资产配置」之间的关系上,伊博森和凯普兰首次提出,我们应该把格局打开,看看不同基金之间的收益的变动多大程度上可以被资产配置解释?

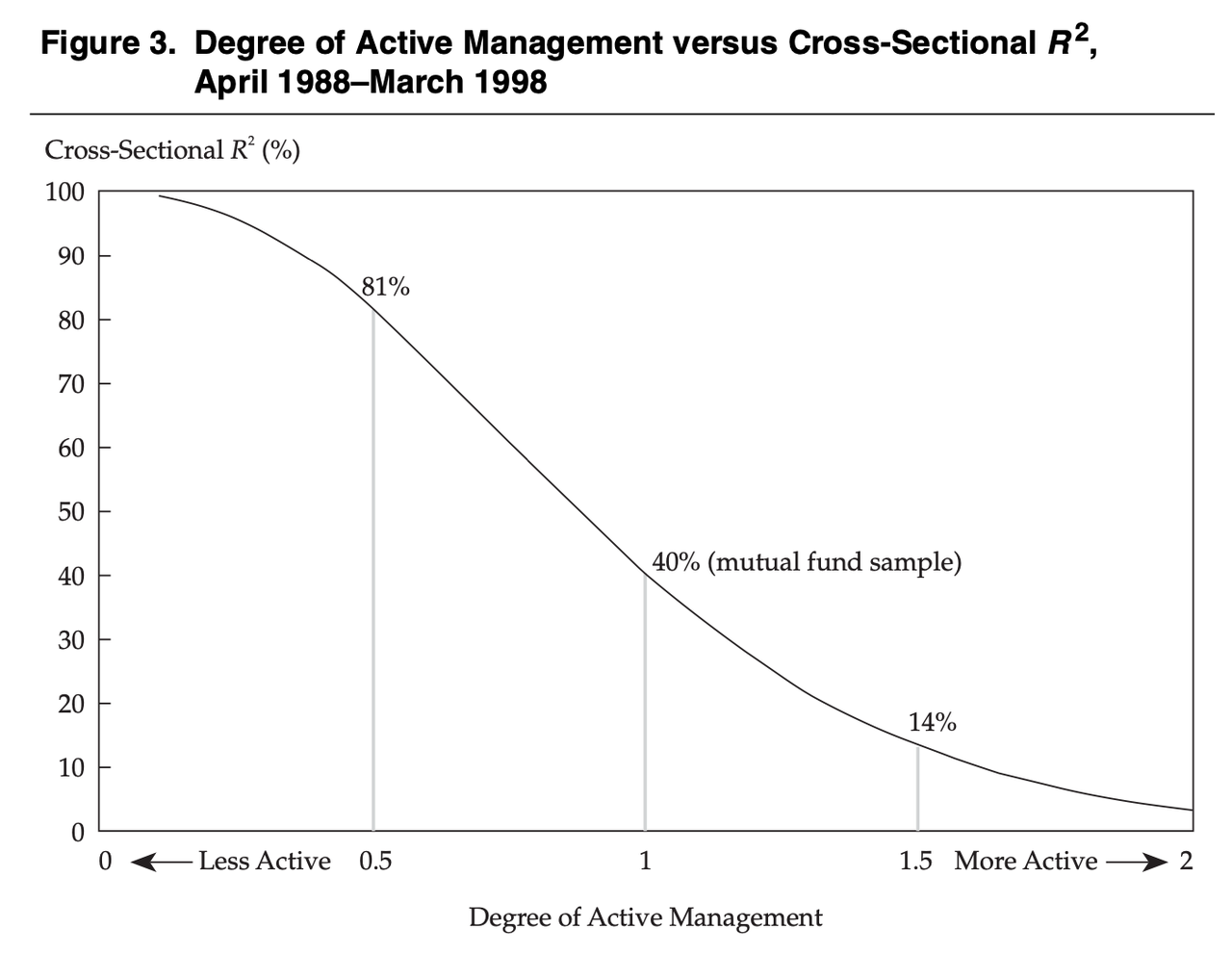

于是,他们选取了 94 只公募基金和 58 只养老金基金,将这些基金的 10 年年化收益率与相同资产配置下的市场基金收益,进行了截面回归分析,得到的决定系数只有 40% 。

此外,他们进行模拟分析之后还发现:主动管理越多,决定系数越低;主动管理越少,决定系数越高。也就是说,越是主动管理的基金,资产配置的作用越小,越是被动管理的基金,资产配置的作用越大。

具体过程,感兴趣的朋友可以参考论文。大部分朋友来跟我一起理解一下这个结论,什么叫基金之间收益的差别只有 40% 可以被它们的资产配置所解释呢?

友友买了一只采用「80% 股票 + 20% 债券」的资产配置方案的基金,知知买了一只「60% 股票 + 30% 债券 + 10% 现金」的资产配置方案的基金,但是,友友比知知多赚 20%,这个差距背后只有 40% 是资产配置这个因素引起的,而 60% 都是因为主动管理。

图注:主动管理越多,决定系数越低,反之亦然|数据来源:《资产配置多大程度上决定了投资收益?40%,90%,还是 100%?》

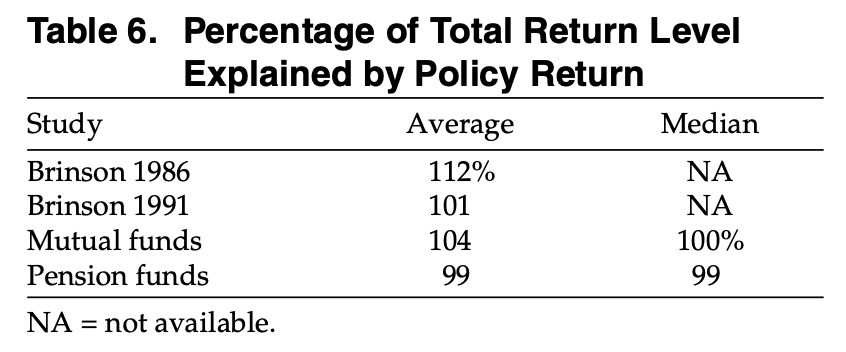

伊博森和凯普兰讨论的最后一个问题是:基金收益有多大比例来源于资产配置?

这对于我们个人投资者来说,这个问题可算是切中要害了。毕竟,没有什么能比「收益水平」或者说「收益来源」更与我们切身相关了,而之前讨论的「收益变动」更多的是,对专业人士具有参考价值。

伊博森和凯普兰使用下面这个比例做计算:

如果计算结果小于 1 说明基金的收益部分来自于资产配置,还有部分来自于择时择股等主动管理;

如果计算结果大于 1 说明基金的收益全部来源于资产配置,主动管理贡献的是负收益。

他们的研究显示,94 只美国公募基金中,有一半基金的比例计算结果大于 1,有一半小于 1,但是,平均值大于 1,这就说明,整体来讲,美国公募基金的收益 100% 来源于资产配置这个因素。

图注:基金收益水平与资产配置的关系|数据来源:《资产配置多大程度上决定了投资收益?40%,90%,还是 100%?》

自伊博森和凯普兰的论文发表后,学术界开始针对这三个问题进行更细致的研究和验证,研究人员的一些新发现包括:

基金收益随时间的变动的主导因素是市场本身的波动;

主动、被动的管理风格,以及分散程度对不同基金之间收益的差别有很大影响。

然而,综合看下来,有一个结论是恒定不变的:美国公募基金的收益 100% 来源于资产配置这个因素,主动管理整体上没有创造超额收益。

看完「资产配置和投资收益的关系」这个话题在美国这二三十年的演化,我们把眼光收回来,用中国的数据来验证一下,上面的结论在中国是否成立。

我按照下面的标准选择一组基金,共计 321 只:

主要投资A股的混合型基金

有从 2012 至 2022 年这十年的完整业绩

因为混合型基金的参考基准大多为「沪深300指数收益率 × 80% + 债券 × 20%」,我们用「沪深300指数 × 80% + 中债综指 × 20%」作为资产配置参考基准。

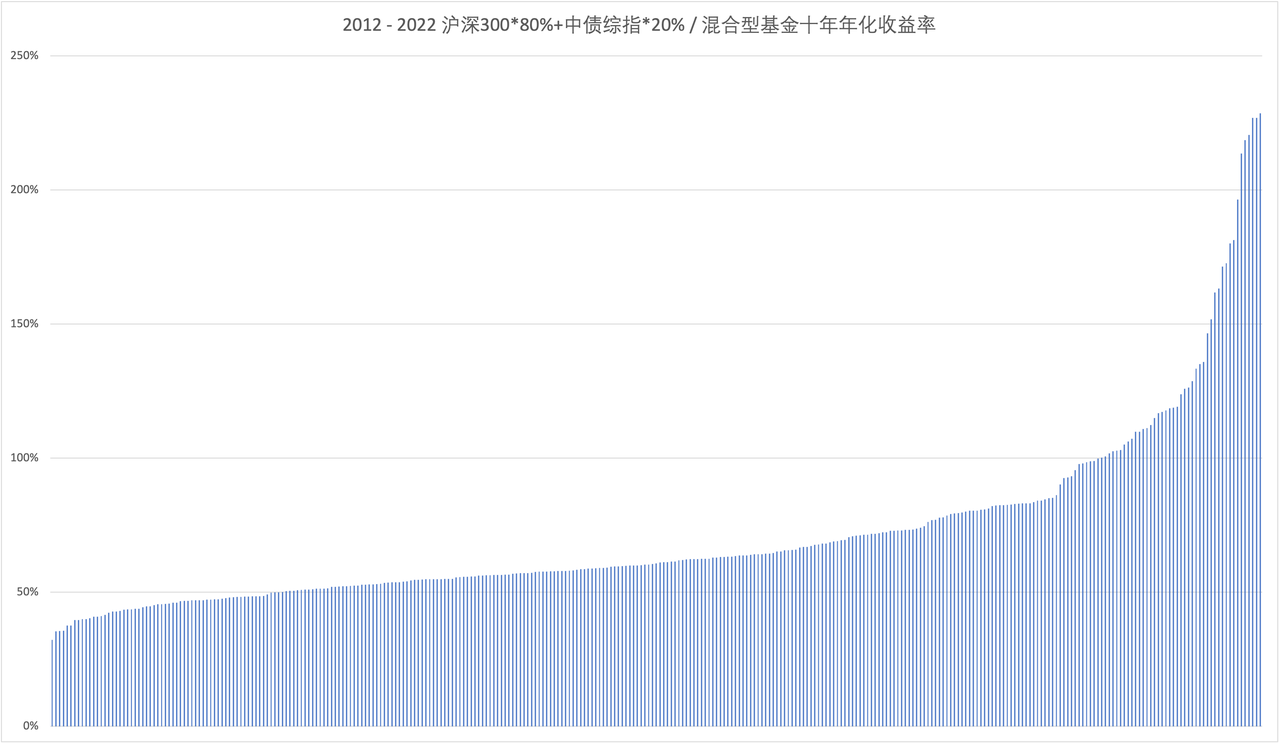

那么,按照上文提到的方式,把每只基金 2012 至 2022 年之间的参考基准的年化收益率与它们的实际年化收益率相除。

计算结果如下图所示:

数据来源:万得、有知有行

从上图可以看出一个,大多数结果都位于 100% 之下的区域——也就是说,大部分计算结果都小于 1。这说明,最近十年,中国的混合型基金(主动管理)的收益大多战胜了资产配置的基准收益,整体上创造了超额收益。

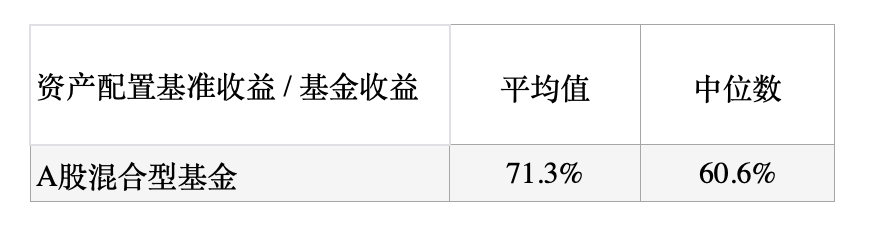

我们再在此基础上,计算平均值和中位数:

这组数据说明,对于最近十年的中国混合型基金来说,其收益主要来源于所配置资产的基础收益——资产配置对收益的贡献大约占 60 ~ 70%,主动管理带来的超额收益大约占 30 ~ 40%。

所以,我们可以总结为,中国的情况和美国相比,既有相似也有不同:

相似之处在于「收益来源」,在美国,资产配置这一因素对投资收益的贡献是 100%;在中国,资产配置这一因素对投资收益的贡献虽然不是 100%,但也比主动管理高不少;

不同之处在于「主动基金的具体收益表现」,最近十年,中国的主动基金的收益大多战胜了资产配置的基准收益,整体上创造了超额收益。而在多篇论文选取的时间段里,美国的主动基金整体上并没有创造超额收益。

看完「资产配置决定 90% 的投资收益」背后的故事,我相信以后大家再想起这句话,都会感到底气十足。毕竟,对于它所对应的前提和结论,咱们都已经了然于胸——

1 个前提:资产配置是决定大类资产(包括投资风格、投资行业)的长期比例,选股、择时是主动管理;

1 个结论:整体上看,在美国,基金投资的收益来源 100% 来自于资产配置;在中国,即使主动基金能够创造超额收益,基金投资的收益来源绝大部分也来自于所配置资产的基础收益。

除此之外,对我们普通的个人投资者而言,从这些对资产配置研究的结果中,还能推导出两层启示:

只知道一只基金的资产配置比例,并不能保证它未来的收益;

被动投资、分散投资的收益范围更靠近市场基准收益。

在探索以上所有问题的过程中,我收获到茅塞顿开的快乐、迎来了刨根问底之后的踏实,但最想和大家分享的启发还是:在学习和研究投资的过程中,我们应该永远保持清醒的头脑,实事求是。我们不应该简单地相信数字,更不应该胡乱套用,须知世上没有放之四海皆准的模型,更须知模型和现实之间存在差异。

[1] Brinson, G.P., Hood, L.R., & Beebower, G.L. 1986. “Determinants of Portfolio Performance.” Financial Analysts Journal, Vol. 42, No. 4, P. 39

[2] Roger G. Ibbotson and Paul D. Kaplan, 2000, “Does Asset Allocation Policy Explain 40, 90, 100 Percent of Performance?” Financial Analysts Journal 56, no.1 (2000): 32.

[3] Raman Vardharaj and Frank J. Fabozzi, 2007, “Sector, Style, Region: Explaining Stock Allocation Performance”, Financial Analysts Journal, Vol. 63, No. 3, P. 59

[4] James X. Xiong, Roger G. Ibbotson, Thomas M. Idzorek, Peng Chen, 2010, “The Equal Importance of Asset Allocation and Active Management”, Financial Analysts Journal, Vol 66, No. 2, P. 22

[5] Thomas M. Idzorek, 2010, “Asset Allocation is King”, Morningstar Research

[6] Roger G.Ibbotson and James P. Harrington, 2021, “Stocks, Bonds, Bills and Inflation 2021 summary edition”, P. 96. “The True Impact of Asset Allocation on Return”

本文章所载内容仅供参考,不构成投资建议。市场有风险,投资需谨慎,投资者应保持独立思考。详见《文章免责声明》。如转载使用,请参考《文章转载规范》。

是这么个意思么 1,定量看,中国主动基金平均有正α(最近10年大概能解释30%收益),而美国几乎没有(或负)。 。 2,因此 a)美国股票市场有效性好,因此纯资产配置(买了不动)就能决定所有投资收益;而主动管理(择股/择时)平均超额反而是负的 。 b)对应的,投资中国股票,则最好能做一定的择股(或策略/因子投资),和择时(高抛低吸)。

长期投资+资产配置+动态平衡

深度好文

看完这篇研究,我又注意到一个很有意思的点:不同基金之间的收益的差别只有40%可以被资产配置所解释。 这也就意味着对广大普通基民来说,如果完成了第一步:资产配置之后,来到选基的这一步,同类基金之间的差异有60%都是因为基金经理的主动管理带来的。 这说明如何选择主动基金对收益的影响还是很大的,如果这一步做不好或者不想做,不如只求获取相同资产配置下的市场平均收益。

下面是我引用Vanguard的研究成果结合这篇文章的观点做了归纳。Vanguard的研究也印证了这一点。我们发现,就中国市场的多元化投资组合来看,回报变化目前约有66%是由资产配置决定的,而证券和时机选择仅居于次要位置(34%)。同时我们认为,随着中国市场逐步走向成熟,机构专业投资管理模式持续增长,资产配置可影响的比重可能还会进一步提高。 我们可以总结为,中国的情况和美国相比,既有相似也有不同: 相似之处在于「收益来源」,在美国,资产配置这一因素对投资收益的贡献是 100%;在中国,资产配置这一因素对投资收益的贡献虽然不是 100%(占到66%),但也比主动管理高不少(但主动管理即选股和择时还是对投资收益的贡献占到了34%); 不同之处在于「主动基金的具体收益表现」,最近十年,中国的主动基金的收益大多战胜了资产配置的基准收益,整体上创造了超额收益。而在多篇论文选取的时间段里,美国的主动基金整体上并没有创造超额收益。 1 个前提:资产配置是决定大类资产(包括投资风格、投资行业)的长期比例,选股、择时是主动管理; 1 个结论:整体上看,在美国,基金投资的收益来源 100% 来自于资产配置;在中国,即使主动基金能够创造超额收益(占到34%),基金投资的收益来源绝大部分也来自于所配置资产的基础收益(占到66%)。

这篇文章真是太棒了! 帮助我理解了很多基本的概念,下一阶段我要按照黑板报和长赢指数所讲的资产配置方案,选一些好的债券基金来配置,谢谢。

有理有据,不可多得的好文,可以当教科书来反复查阅👍

为这篇有理有据、层级分明的文章点赞👍。资产配置是老生常谈的话题,但投资至今我目前也只是勉强做到去配置资产但缺乏理解和信仰,我意识到这是源于想要更快的增长却忽视了怎么样安全舒适的拿到收益。 或许资产配置本就是一件知易行难的事情,除了下场操作外,还可以看看历史是怎么样发生的,借用本文引用的数据,便能体会时间拉长后配置带来的威力。我打算再盘一盘自己的配置,争取实现涨跌都舒服的状态。另外,最近在学知识的我正烦躁的不行,看到这篇好文章的背后是作者钻研了2周,平静了不少😂,该学还是学,继续花时间吧。

知道什么重要,才能把精力集中在上边,而不是在“细节上雕花”。

里面有个观点,投资选合适主动基金,要比选指数收益高。没问题吧