原文发布于 2019 年 08 月 21 日

且慢用户-方忆 2019 年 08 月 06 日提问:

E大每次发车时都会特意标注每个品种当前价格买入的预计最大跌幅,这个最大跌幅是基于什么判断过程得出的呢?

小慢补充:

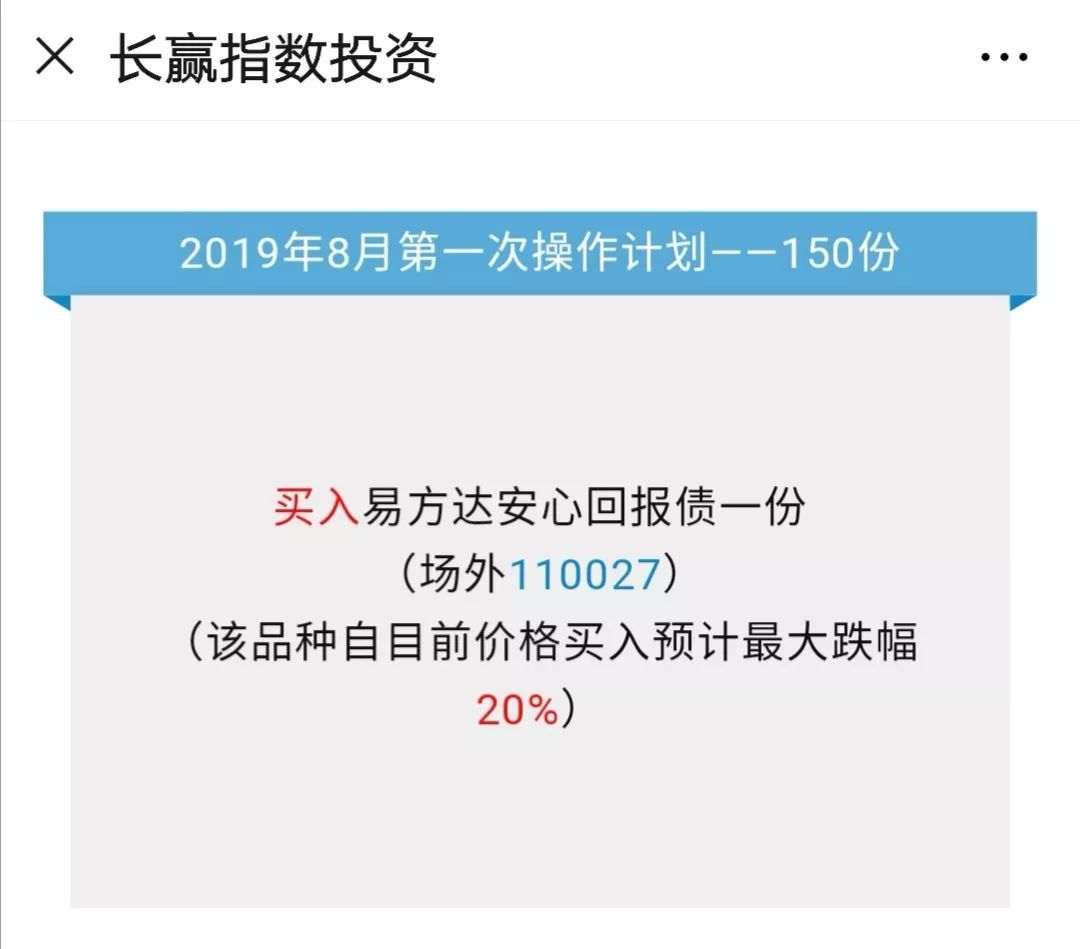

长赢计划发车时,主理人E大会在他的个人公众号「长赢指数投资」(ID: chinaetfs)发布发车文章,这里讲的「预计最大跌幅」就来源于该文章中,例如:

以下是E大的回答:

每次发车标注「最大跌幅」,最重要的是帮助参考计划的朋友建立一个心理预期。

我们的指数投资计划,从根本上讲,绝大多数仓位是建立在「价值」基础上的。 建立在价值基础上的买入,大概率是趋势不好的时候买。 最著名的代表人物当然是巴菲特。 如果你研究过他的大部分投资案例,就会发现,在中前期的投资案例中,他一般来说都是买了就套,越跌越买,最终大获全胜。

投资基金、买股票,其实就是做生意。 做生意最关键的四个字就叫做「低买高卖」。 我们要做的,就是识别价值,然后对比价格,当价格与价值差不多的时候,少买。 价格远低于价值的时候,多买。 价格远高于价值的时候,卖出离场。

不可避免的,在价格逐渐下跌,投资价值越来越大的时候,由于趋势不好,我们大概率是买了就套。 这与趋势投资的等上升趋势确立后再买入,大概率买了就涨的根本投资逻辑完全不同。 价值投资是希望买在低位,卖在高位。 而趋势投资是不怕买在高位,只要能卖在更高位就可以。

回到问题。

由于有很多参考我们投资计划的朋友,几乎没有,或者只有很少的投资经验。 又或者说投资经验虽然很多,但基本都是失败的经验,从来没有在「低买高卖」的价值投资模式中赚过钱,所以当他买入后发现持仓品种开始下跌,就会非常惊慌、难受。 我在每次发车的品种后面标注最大跌幅,是为了告诉这些朋友,他们现在买的品种最多有可能浮亏多少。

这个跌幅的判断依据基本上来讲有四条,其中两条价值、一条价格、一条投资原则。

两条价值判断依据:

非常简单,一条是A股历史上,该指数最低估值。 这个估值包括 PE、PB、PS 等数据。 通过各数据与目前估值数据对比,大致得出即使出现 2008 年那样的金融危机,该指数从最极限估值角度讲,会有多少下跌幅度。

这一条是历史纵向,第二条是世界横向。

将世界各国,尤其是美国与各指数类似的指数历史最低估值,与目前各指数估值对比,得出大致的极限下跌空间。

这两条属于价值。 第三条是价格。

之前我分析过,不会死的投资品种,通常来讲,从最高点到最低点,跌幅几乎不会超过 80%。

这个结论是否准确呢,我们看历史上几次最著名的暴跌。

1989 年底,日经 225 指数在连涨 15 年,从 3700 点涨到 38957 点后,开始暴跌,最低跌到 2003 年的 7600 点,下跌 80%。 跌到只剩 20%。

2000 年,纳斯达克指数连涨 20 多年,从 70 多点涨到 5100 点后,暴跌三年,跌到 1100 点,下跌 78%。 跌到还剩 22%。

07 年恒生最高 31958,08 年最低 10676。 下跌 67%,还剩 33%。

再看大A。 深综指在 2008 年初最高到 1584,最低跌到 452 点,下跌 71%,还剩 29%。

再看原油。 NY油价是 2013 年涨到最高 112 开始崩盘。 最低点是 26 块,下跌 77%,还剩 23%。

再看汇率。 英镑/美元从 1980 年的 2.45 跌到 1985 年的 1.05,下跌幅度是 57%,还剩 43%。 美元/日元是从 1982 年的 277 跌到 2011 年的 75,跌幅 73%,还剩 27%。

最后看白银。 之所以用白银不用黄金,是因为历史上白银价格波动远大于黄金。 白银最大一次跌幅出现在 80 年代,从最高点 49 美元跌到最低 3.7,跌幅达到了 92%。 这个跌幅已经超过了我们之前说的 80%。 这里有两个原因,第一个原因是 80 年涨得太疯狂。 白银从 1972 年的 1.7 涨到 1980 年的 49,8 年时间涨了 28 倍。 如果从 49 算起,那么下跌 80% 应该是 9.8。 如果在 9.8 买入,跌到 3.7 当然会浮亏不少,但是到 2011 年,即使 9.8 买入,也会赚 400%。

总而言之,除非出现非常极端的情况,一个不死的品种下跌 80% 就几乎已经是极限了,尤其是各国的宽基股票指数。 你在下跌 80% 的时候买,即使短期依然会套,中长期将会赚非常多。

除了以上三点,我还会考虑大家的风险承受能力。 在正常的最大跌幅上再加一点余量,力求让各位能尽量考虑风险多过考虑收益。 这是金融投资中非常重要的一点。

原本发表于且慢:《长赢计划发车文章中的「预计最大跌幅」是如何得出呢?》

本文章所载内容仅供参考,不构成投资建议。市场有风险,投资需谨慎,投资者应保持独立思考。详见《文章免责声明》。如转载使用,请参考《文章转载规范》。

E大的7080规律

不死的品种,这是非常重要的。 对于放在篮子里的指数,要有清晰的认知。不可以人云亦云,所有的指数都要有仓位的限制。

从没在别的中文平台看到用历史唯物客观分析最大跌幅的文章,价值 价格 时间空间,纵向横向,主观心理承受,其实和E大的波段操作中压力测试思路一样,道相同,术略有区别,当然对我个人今后分析总结问题也提供了好的思路,谢谢E大🤗

经典网络小说«紫川»中,紫川秀总是预留一支预备队,在最关键的时刻给出致命一击。投资也是,预留一部分资金来应对极端情况。

最大跌幅再加10%就是铁底,可以致敬了

不会死的投资品种,通常来讲,从最高点到最低点,跌幅几乎不会超过 80% 做好下跌的准备,因为我们在熊市买入,只有牛市才越买越涨

将分析问题的框架,放大到时间和空间,也就是“宇”“宙”,再层层深入、缩小、交叉,这个思考的逻辑,相当精妙缜密,很有启发哦

打卡

原来是这样来给出的。

百分之80。周期波动