大家好,我们是知行研究,负责有知有行的策略研究等工作。我们在做「知行黑板报」专栏时,发现大家很期待将「知行温度计」独立出来,更方便的显示当前市场的热度情况。基于此,我们做了这个功能。

与其他家更偏向于工具的角度不同,我们更注重投资理念的传达。只有了解清楚并认同背后的理念,才能将工具的作用发挥的淋漓尽致。

为了更方便的让大家理解,我们会针对「知行温度计」进行详细说明,如果大家有什么疑问,也可以留言,帮助我们进行迭代优化。

大家在准备投资的时候经常面临一些问题:「我现在能不能入场?」、「我有 10 万,要全买进去吗?」、「未来股市会好吗?买进去赚钱的可能性高吗?」、「买什么呢?」、「买进去能赚多少钱?」……

这些问题中的大多数都是想对市场做一个判断。为什么想判断市场呢?因为股市波动很大,牛市涨得很疯,熊市又跌得很惨,大幅波动会导致大家买入的成本有高有低,卖出的价格千差万别。买卖价格最终会影响大家的投资是盈利还是亏损。

那市场能不能进行判断呢?怎么判断才是有效的呢?

从长期来看,股市波动是有规律的。

在「知行温度计」的图中,蓝色的线是万得全 A(代表 A 股整体收益的全市场指数)的走势图,这个走势图可以反映出股市的波动规律。

首先,万得全 A 长期来看是上涨的。从 2005 年开始,截止到 2020 年 10 月底,万得全 A 年化收益率达到 13% 左右。这主要是因为股票的背后是企业,长期来看,企业盈利的增长会带来股市的上涨。我们一般把企业盈利称作股市的内在价值。

其次,万得全 A 不是一直上涨的,它是周期性波动的,牛市熊市不断往复。之所以会出现周期性,主要是由于心理和情绪的影响。

例如,牛市中,市场上全是好消息,人们情绪高涨,纷纷入场,推动股价不断上涨。贪婪的情绪推动了泡沫的产生,股票价格高的离谱,远高于其内在价值的增长。

树肯定不会长到天上去,牛市中价格远远高于价值的高估阶段是不能持续的。随着泡沫的破裂,市场开始大跌,投资者的恐慌情绪占据上风,不断的非理性的卖出导致价格远低于其内在价值,市场进入低估阶段,也就是我们熟悉的熊市。

在熊市后期,一些有洞察力的人认为市场没有那么糟糕,开始买入,股市逐步好转,进入下一轮的周期。

正是由于股市波动具有上述的规律,我们才有可能进行分析,找到并为我们所用。

「知行温度计」通过研究股市历史估值的变化规律,来感受当下我们处于股市周期的哪个阶段,从而指导我们的操作,帮我们更好的获利。就像一年四季,我们通过分析四季的温度变化规律,结合当下温度情况,得出我们处于什么季节,从而指导我们该穿什么衣服。这也是我们「知行温度计」名字的由来。

相信会有很多朋友关心「知行温度计」的具体算法,但出于保密的要求,我们会介绍一下主要考虑的因素,这里面涉及一些算法和专业词汇,不感兴趣的可以略过。

我们的目的是衡量 A 股整体的温度情况,所以我们计算的样本空间包括 A 股所有上市公司。

怎么计算出股市温度高低呢,我们主要考察的是股票的估值高低。衡量估值高低的指标有很多,包括 PE、PB、PS、PEG 等等,这些估值指标各有侧重,通过分析,我们决定综合考虑 PE 和 PB。

A 股的上市公司有很多,每个公司的估值情况确定后,如何得出 A 股整体的温度情况呢,这里面涉及如何给公司定权重的问题。市场上常用的计算方式主要包括:市值加权(例如总市值加权、自由流通市值加权)、等权、算术平均和中位数等。

我们采用的是等权方式,一方面可以反映 A 股每个股票的整体情况,另一方面,从投资选择的角度来说,我们认为每个公司都是平等的。

我们计算得出每个时点股市的估值情况,通过分析其在历史周期中的位置来得出股市的温度。这个周期如何选择呢?

如果周期选择过短,不能包含一轮牛熊周期的话,那么「知行温度计」的参考意义不大。如果周期选择过长的话,又会弱化当下的市场情况,毕竟股市机制也是不断优化的。例如站在当下,把 90 年代的股市纳入进来的参考意义也不大。

综合考虑后,我们选择包含两轮完整周期,来得出当下的温度情况。

在上面的「知行温度计」图中,橙色的线是股市温度走势图,跟万得全 A 做对比,可以看出,二者的走势基本一致,股市温度很高的时候对应着指数的牛市,股市温度很低的时候对应着指数的熊市。整体效果还是不错的。

「知行温度计」可以衡量股市价格波动、估算市场热度情况,我们如何应用呢?

股市温度越低,估值越低,意味着股票价格低于其内在价值,此时可以用一个较低的价格买入。买入价格越低,盈利空间越大。

相反,股市温度越高,估值越高,意味着股票价格高于其内在价值,此时买入的话,成本会很高,这会导致盈利空间很小,甚至亏损。

我们可以在「知行温度计」的图上,查看每个点的温度,以及历史上同样温度买入持有 3 年的平均收益情况。例如,在 2015 年牛市高点时买入,即便持有 3 年,平均亏损还高达 32%,相反,在熊市低点买入,持有 3 年的平均收益率还是相当可观的。

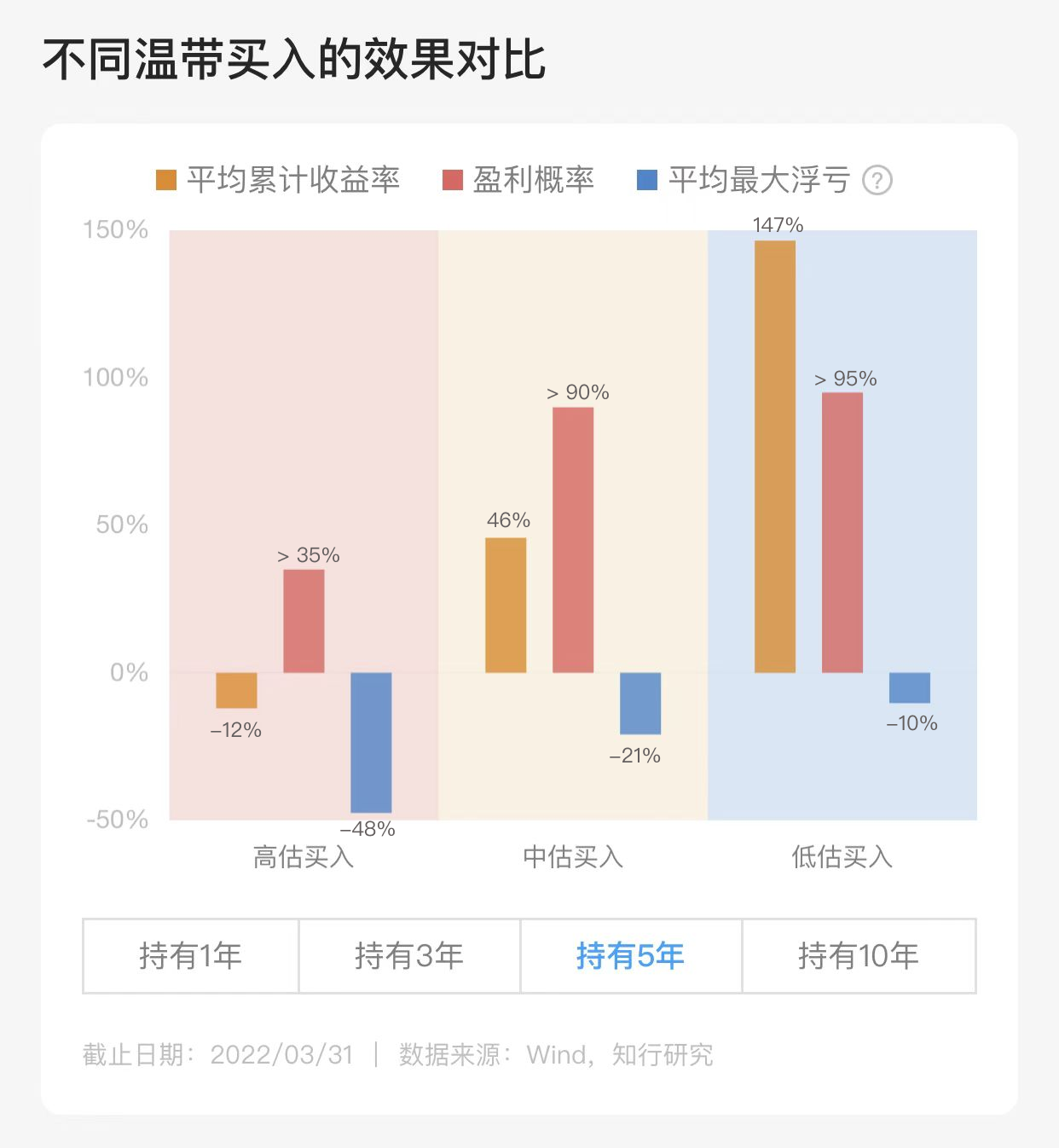

除了每个点位的情况,我们还展示了不同温度区间买入的情况。我们将股市温度划分为 3 个温带:低估(0°~30°)、中估(30°~70°)、高估(70°~100°)。

下图是不同温带买入的效果对比:

从图中可以看出,不论是持有几年,低估买入的效果都是最好的,其次是中估买入,最差的是高估买入,高估买入持有 5 年的平均累计收益率仍然是负的。大家可以在低估时多买,中估时少买,高估时不买,甚至要在高估时逐渐兑现收益。

另外,我们可以切换持有期限,查看不同期限下的盈利情况。可以看出,随着买入持有时间的拉长,盈利概率会有所提升。这样进一步说明「好资产 + 好价格 + 长期持有」的重要性。

需要强调一下,不论是每个温度下面的收益率还是每个温带的收益率统计,都是对历史数据的计算,不能代表未来的承诺,毕竟市场不是完美复制的。大家要更多的是关注趋势,不用特意在意收益率的具体值。

大家看到「知行温度计」上每个点的温度,会不会有一种冲动:「这工具太好了,可以利用它短期低买高卖,40° 买入,50° 卖出,频繁获利,真香!」

这里需要说明的是,这种操作是不对的。

股市周期是不能精确判断的,我们的「知行温度计」通过对历史行情的研究,目的是感受周期大致的位置,追求模糊的准确。

所以我们更期望大家用来做大周期的择时,熊市买入,牛市卖出。短期温度的小幅变化,并不一定有效。

另外,「知行温度计」是针对历史数据的研究,未来经济环境、企业生态、市场机制等不可避免的会发生变化,我们也会持续跟踪和迭代。

综上,「知行温度计」是帮你估算股市情绪热度的,参考股市温度,低估买入,长期来看效果最好。高估买入、追涨杀跌的效果最差。希望能引导大家更好的作出投资决策。

本文章所载信息仅供参考,不构成任何投资建议。如转载使用,请参考《文章转载声明》。

两轮完整周期,具体是哪年到哪年

“我们选择包含两轮完整周期,来得出当下的温度情况。”这句话意味着,计算时的时间范围是动态变化的。能否以沪深300为例,具体讲解一下呢?

打卡,从22期黑板报过来的,读过第2遍,对温度计的底层逻辑、用处有了更清晰的认识。

投资小白想咨询下,根据温度计投资的时候,参考温度计下的配置比例进行买入是不是最合适的?

现在后视镜看看,从2020年9月到2021年10月,温度和走势(有知有行自己提供的万得全a)是相反的,万得全a走到极高位(应该是2021年10月)的时候,温度反倒在下降,如果真的相信温度计的温度,以此作为参考的来买的话,啧啧。这一段应该算是温度计这个计算方法失效了吧,或者说不能死板的去应用一个工具

温度表达的是股市一段时期内的整体气候变化,而不是天天或时时的温度变化,根据后者做投机,还是大概率会感冒的。

二刷,看到等权重,感觉还是不合理,能不能提供一个按照市值加权的温度计?

请问“历史上同样温度买入收益率不同”这句话怎么理解?同一个指数熊市牛市的温度难道是相同的吗?

非常棒的功能。

请问,关于温度计:温度跟估值相关吗?比如相同的温度是否可以认为对应差不多的估值?同一个指数即使差不多的点位但温度差很多是为什么呢?比如上证50,22年11月2468有50°,18年10月2441只有19°