你好,欢迎来到《有知有行·投资第一课》,今天是我们的第十四讲。

在上一讲,我们讲到了如何做好长期投资部分的资产配置。有知有行的投资理念是「好资产 + 好价格 + 长期持有」,建立起资产配置的框架后,下一个要解决的问题就是如何选择好的资产。我们这节课就来聊聊这个话题。

首先,我们需要问一下自己,究竟什么才是「好资产」?

我们在前面的课程中已经给出过「好资产」的定义——对普通投资者来说,最重要的,是要投资一个长期向上的市场。如果我们选择的标的长期向上,哪怕中间会有一些波动,只要我们持有足够长的时间,取得正回报的概率还是很大的。

由于我们很难知道这个「长期」究竟有多长,因此我们需要在选择资产的时候有所配置,避免因为持有过程中的波动影响了心态,最终影响到我们的持有时间。

接下来,我们就来看看如何选择到长期向上的好资产。

2010 年 6 月,肩负着中国「纳斯达克指数」使命的创业板指数发布,由最具代表性的 100 家创业板上市公司股票组成。

如果我们当初把资金分成 100 份,分别购买这 100 只股票并持有到今天,我们会获得什么样的收益呢?答案是年化 7.77%。

我们再把这 100 家公司的股票涨幅做个排序,其中排名前三名的股票分别是亿纬锂能、东方财富和爱尔眼科,它们的年化收益分别为 45%、42% 和 41%,从 2010 年 10 月到现在的 10 年里,分别涨了 30~40 倍。如果你能在当时挑中这三只股票,你就会获得巨大的收益。

我们把标准放宽,假设我们能选中这 100 家公司中收益靠前的 20 家,它们的平均年化收益是多少呢?答案是 22%,也是非常不错的投资成绩。

但如果我们不幸选择了剩余的 80 家公司呢?它们的平均年化收益是 0.6%,还不到 1%,而且其中有 30 家还是亏损的。

经过我们前面的学习,你应该知道,人类有天生高估自己的倾向。如果冷静下来从统计的角度来看,我们只有 3% 的概率能买中亿纬锂能、东方财富和爱尔眼科,只有 20% 的概率能挑中前 20 家公司,更大的可能是,我们会选到那 80 家公司,10 年白干,甚至亏损。

通过自己选择股票的方式来选择「好资产」,对于普通投资者来说太难了。那有没有更好的方式来帮助我们持有公司的股权,享受长期企业和经济发展的结果呢?

答案就是「指数基金」。

指数基金,就是购买一篮子公司股票的基金,比如刚才我们说的创业板指数就有对应的基金,还有沪深300指数基金、中证500指数基金等等。通过购买指数基金,你就相当于购买了很多家公司的股票,同样能分享这些公司成长的收益。

你可能会在很多书里面都听到过「指数基金」,提到它的时候,大家更多的是从「分散风险」,「不会死」的角度来说的。但我想从另一个角度来告诉你,其实指数基金能够帮助我们选择到好公司。

拿创业板指数为例。创业板指数是在创业板中选择前 100 只市值最大的股票,通过加权平均的方式,来计算股票指数。长期来看,越是好的公司,其市值增长越快,越是差的股票,其市值持续萎缩,如果一只股票市值排到 100 名以外,就会被淘汰出创业板指数。

如果一只股票市值持续增长,那么这只股票在创业板指数里的权重也就越来越大,我们的投资组合中这支股票的占比也就越来越多。在这个优胜劣汰的过程中,我们通过持有指数,将越来越多地投资于更优质的企业。

看到这里,你可以猜猜前面提到的创业板指发布时候的 100 家企业,现在还有多少在创业板指数中?

答案是只有 18 家,其余的 82 家都在漫长的时间中被淘汰了。

打个比方,这就好比把A股的所有上市公司看成一个学校的学生,挑选其中的前 10% 成立一个尖子班。每年按照考试成绩,优胜劣汰、重新选择。最后这个尖子班里,能考上重点大学的学生大概率是更多的。

我们再回到前面的例子。如果我们在 2010 年 10 月持有的不是这 100 只创业板初始成份股,而是有着优胜劣汰机制的创业板指数基金,我们获得的年化回报,将从 7.77% 提升到 12.83%。

事实上,A股的头部效应非常可怕。

我还想再告诉你一个数据。在A股中,创造财富的前 15 家公司,合计贡献了大概 10 万亿的股市财富,这相当于A股过去 30 年创造财富的总和。不止是A股,美国的情况也是如此。著名的金融学者威廉·伯恩斯坦(William Bernstein)统计过,美国股市从 1926 年以来所有的投资回报,都来自于表现最好的 1000 只股票。而这些股票的数量仅占所有上市公司数量的 4%。

如果我们希望找到长期投资的「好资产」,提高我们的长期收益率,我们就必须要「投中」这些头部的公司。但是,想从几千家公司中找到这些数量极少的头部公司,难度太大,概率非常低。因此,我们购买指数基金,除了分散风险之外,其实更重要的,是通过这种方式,捕捉到这些能够带来长期回报的好公司。

当然,有同学可能会说,我一定能挑到那 3% 的公司。但其实就像我们在 第九讲 中描述的,持有这样公司的体验,可能比你想象的要惊险得多。

在我们写下这篇课程文稿的时候(2021 年 1 月),特斯拉是公认的优秀公司。这家公司从无到有地把电动车带到了这个世界,改变了人们的生活,它的创始人埃隆·马斯克(Elon Musk)也一度成为了世界首富。

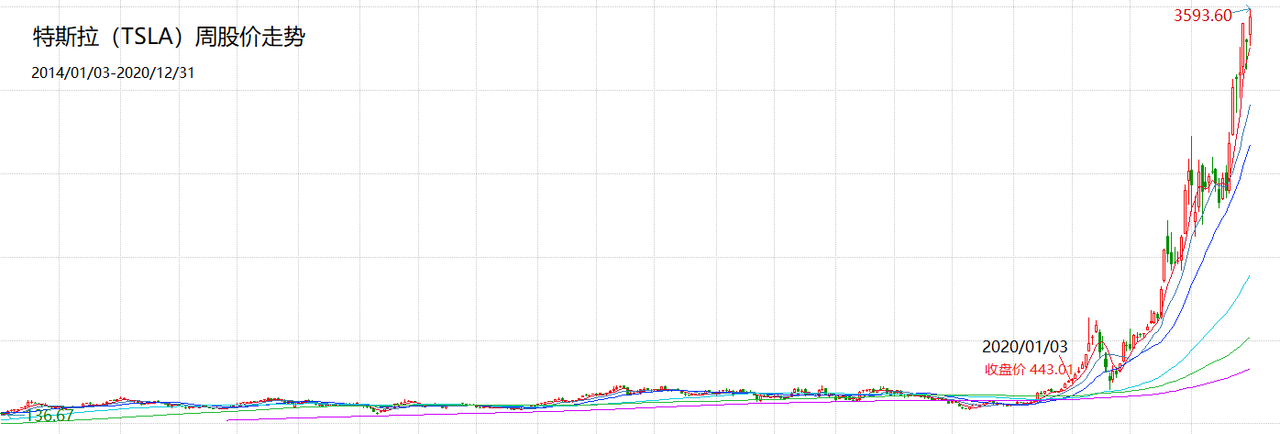

从收益角度来看,2014 年至 2020 年末,特斯拉的股票涨了 28 倍,如果算年化收益的话大概是 60%,这绝对是一个非常恐怖的数字了。

但是,如果你看过特斯拉的股价走势图,可能会有别样的感受。

特斯拉股价走势 | 来源:Wind

从 2014 年到 2019 年,整整 6 年的时间,特斯拉的股价其实没有太大的变化。而 2020 一年,特斯拉的股价就涨了 7 倍多。

就像前面课程讲到我自己投资中国平安的经历一样,6 年的时间,股价不动,有多少人真的可以坚定地持有下去?即使你真的坚持住了,大概率也会在这 1 年 7 倍涨幅的过程中提前下车,很难享受全部收益。

所以,即使我们真的因为能力或者运气,挑中了一个时代的伟大公司,靠买它的股票赚到钱的路程也是非常艰难的。

当然,这并不是说你完全不应该买股票。如果你对某个公司感兴趣,或是因为工作等原因对一些行业有较深的认知,当然可以买一些自己最有把握并且熟悉的股票。但是我们建议,在刚开始起步的时候,可以以指数基金为主,比如占 80% 以上的比例。随着自己「能力圈」的不断扩大,并且验证了自己具备选择股票的能力,再慢慢调整这个比例。

A股市场的指数非常多,我们应该选择哪些指数呢?名字里面带指数的就可以吗?我们来看一个例子。

中证煤炭指数走势 | 来源:Wind

这个例子的主角也是一只指数,名字叫作中证煤炭指数。

2009 年中,在金融危机后大规模经济政策的刺激下,中国经济开始复苏,火力发电、钢铁、水泥、化肥等行业的快速增长,极大地拉动了煤炭的需求。中证煤炭指数也从指数发布时的 1000 点快速上涨到 2010 年底的 3300 点。但是从 2010 年到 2020 年底的 10 年间,煤炭指数跌了 61%。

根本原因是煤炭面临的政策环境、市场环境发生了改变。大家应该都还记着 2010~2015 年北方城市严重的雾霾天气,随着人均 GDP 的提高,人们对生活质量以及环境的要求越来越高。对于国家而言,建设清洁低碳、安全高效的现代能源体系的目标也自然而然地被提上日程。作为传统能源行业的煤炭企业而言,市场需求不断压缩。再看供给方面,之前的经济政策刺激,导致企业不断扩大产能,甚至产能过剩。结果就是供给显著大于需求,价格不断降低。

在这样一个全面趋势性下跌的行业里面,选择指数基金还有意义吗?选择中证煤炭指数这样的行业指数基金,其实并不是我们说的指数化投资,而是在做主动判断,在「择股」。

在之前的课程中我们反复强调过,我们在投资中获得的收益,根本来源是整个经济体的增长,是每家企业、每个劳动者共同努力、不断创造财富的结果。但其实,我们并不能准确预测哪个行业或者企业能够最终胜出。

拿沪深300指数的行业构成来说,在近 20 年的时间里,各行业的占比产生了巨大的变化,比如「日常消费」行业的占比从 5% 提升到了 16%,「信息技术」从 6% 提升到了 15%,而「工业」、「材料」和「能源」行业的占比则下降了 12%、13% 和 5%。

沪深300指数中的行业成份变化 | 来源:Wind

这些行业权重变化的背后,也反映了这十多年间,中国经济从投资拉动到消费拉动的转变。

我们说指数基金是「好资产」,背后有一个重要的原则是,我们选择的指数基金应该尽量能够代表一个国家的 GDP(国内生产总值),也就是一段时间里一个国家创造的总财富。

这样我们投资它才有意义。

接下来我们看看如何选择标的。

我们的目标是以尽可能小的成本,最大限度地覆盖上市公司以及中国经济。事实上,只需要沪深300指数,再加上中证500指数,就能很好地完成这一目标。

其中,沪深300主要覆盖的是大盘股,成份股为沪深A股中市值较大、流动性较好的 300 只股票,能相对较好地反映市场上成熟公司的情况。而中证500则主要配置沪深A股中的中小盘股,成份股为剔除沪深300成份股以及A股中总市值排名前 300 名的股票后,总市值靠前的 500 只股票,反映沪深两个市场中小市值公司整体状况的指数。

截止 2020 年 12 月,沪深300总市值达到了 49.60 万亿元,占全部A股的 57.34% ;而中证500总市值达 11.22 万亿元;占全部A股的 12.97%。这两个指数加在一起,占比接近 70%,占据A股大半壁江山。

另外,从营业收入、扣除非经常性损益的净利润(代表挤出水分后的净利润)等代表企业盈利的财务数据来看,沪深300加上中证500一起,也占据了全部A股的很大部分比例,涵盖了其中的优质资产。

这样的覆盖程度,再加上「注册制」的全面铺开,会让我们能更好地捕捉到未来的优秀公司。就像站在 2010 年我们未必会猜得到煤炭今后 10 年的发展一样。站在现在,我们可能也并不知道未来 10 年、20 年,白酒、消费、新能源、半导体等行业的兴衰。但是,指数基金的定期调整和优胜劣汰,保证了我们永远能持有市场上大部分的优秀公司。

此外,沪深300、中证500也存在一定的互补性。

A股历史上经常会表现出周期性的风格切换。这其实是被很多人低估的非常重要的一点。比如 2012~2014 年,持有大盘股基本被吊打,2014 年 12 月小盘股又很惨,2015 年风格又变了回来。股灾后,2016~2017 年都是大盘股的牛市。均衡配置,可以让我们更好地长期持有。

当然,目前沪深300和中证500还不足以完全覆盖中国经济,不少优秀的公司诸如腾讯、阿里巴巴、美团、小米等都不在A股上市,没有被纳入沪深300的范畴。「注册制」的推出和不断深入会让这样的情况在未来大幅缓解。而且,我们现在可以在投资组合中通过类似「中概互联基金」这样的标的,来持有这些公司。

另外,我们还可以基于自己对未来的判断,在组合中加入消费、医药等行业指数基金,以及红利指数等策略指数基金。这也就是我们在投资中经常说的「核心—卫星」策略。

我们可以把沪深300和中证500这样的宽基指数作为「核心」资产,比如占整体仓位的 60% 以上,保证我们能够跟上中国经济的增长,投资到未来头部的公司;与此同时,我们可以根据自己的判断或者市场的估值,加入一部分「卫星」资产。这样一来,不但能降低组合的波动,还有机会获得更好的收益。

以上就是今天这一讲的全部内容,我们来做个总结。

有知有行认为,对大多数普通投资者来说,「好资产」就是通过以沪深300和中证500为主,其它类似消费、医药、信息、红利等指数基金为辅的方式,形成自己的资产组合。目标是更好地覆盖中国经济,保证组合长期向上,同时均衡配置,帮助我们更好地长期持有。

在此基础上,我们还可以通过指数增强型基金、主动型基金来帮助我们获得更好的收益,但这也需要更多的精力和更深的研究。未来,有知有行也将会在这两个方面来帮助你。

说完「好资产」,那我们应该在什么时间来进行配置呢?当我有一笔钱的时候,应该一把梭哈还是分期投入呢?这就是所谓「好价格」的问题,我们下一讲来具体说。

本文章所载内容仅供参考,不构成投资建议。市场有风险,投资需谨慎,投资者应保持独立思考。详见《文章免责声明》。如转载使用,请参考《文章转载规范》。

沪深300会实时变化吗? 我今天买了是这300家,明天或者明年这300家会变化,那么投入的资金是怎么分配的 还是原来的300家 还是会牵引到新的300家

想问一下,就长钱账户已经包含了专业的资产配置,还需要自己额外投指数基金吗,如果需要的话,那为什么需要呢?

今天学了第14节(如何选择好的资产?) 好资产,对普通投资者来说太难了,在A股市场,创造财富的前15家公司,贡献财富大概率10万亿的股市财富。想当于A股过去30年创造财富的总和。 好资产,就是通过沪深300+中证500为主,以消费,医院,信息,红利等指数为铺,再加上增强型指数,主动型指数,形成自己的资产组合,更好覆盖了中国的经济,保证组合长期向上,均衡配置,帮助我们获得更好的收益,更好的长期持有。

有一个小白问题,文章中说「好资产」是一个长期向上的市场。但沪深 300 并不像美股那样长牛,那么是否意味着投资的收益还是来自于低买高卖呢? 对择时要求会更高?

如果已经在高估值时买入了中证红利成长低波,应该马上赎回吗?

挣自己认知内的钱:只股债平衡(沪深300,中证500加债券基金)消费等其他行业基金看不懂,就不配置了

请问,按照核心-卫星的投资组合,纳指和标普能算在核心里吗,还是要另算?那黄金的配置比例建议是多少呢?

对长持 a股收益没信息,小部分仓位持有把

如果以1年为切面,一个100支股票的指数当中,只选前20名,这样是不是能够更大概率选中更好的资产呢?

指数基金的定期调整和优胜劣汰,保证了我们永远能持有市场上大部分的优秀公司。