看完了「好价格」和「好资产」的介绍,很多投资者可能觉得这些文章看起来很有道理,但一旦要自己上手投资,还是不知道如何开始。

市场上的投资产品、投资策略非常多,大家在下场实操时都要面临买什么、什么时候买、买多少、什么时候卖等非常具体的问题。面对这么多的产品选择,往往会很茫然。

投资跟很多行业不一样的是,投资没有统一的标准答案。

每个人看问题的角度不一样,能力圈不一样,对同一个公司的看法也不一样,作出的投资选择也不一样。

有人认为分散投资赚钱,有人认为集中投资赚钱,有人认为逆向投资赚钱,有人认为趋势投资赚钱,有人认为基金赚钱,有人认为股票赚钱……

所以,投资者要做的是在自己的认知范围内去投资,在过程中不断修正认知,完善自己的投资选择,同时并不否定自己认知外的事情的合理性,也许等哪一天自己理解了,也会纳入自己的投资体系。

是不是觉得绕的有点远?实际上,我们想说的是,正是因为投资没有标准答案,我们在研发策略、挑选策略时也会面临很多选择,众口难调。

例如,这次基于「股市温度计」要优先给出什么投资策略,我们下了很大功夫来作权衡。

最终,我们把策略基调设定为「简单模式」,选择从基金定投开始,更适合普通投资者。

对于大多数人来说,每个月拿出部分工资来投资,是非常常见的选择。这是很重要的现金流,别看每一笔金额可能不大,但日积月累的效果还是很明显的。

基金定投可以满足这些现金流的投资需求。市场上关于定投的策略有很多,有定投单只基金的,有定投组合的,有些平台还推出了智能定投,期望在普通定投的基础上让用户赚得更多一些,操作更便利一些。

对于定投,我们也做了很多研究,目前我们对于定投的认知是:

定投的投资理念是认为市场择时太难,通过不断投入,使得首次买入或某一次买入的重要性被大大降低,从而规避了择时难的问题;

定投适合熊市开启,最适合的市场条件是先跌后涨;

定投要选择长期业绩好的产品;

长期来看,定投的收益与投资频率没啥关系,周定投和月定投长期的平均收益相差很小;

对于定投来说,止盈很重要。

基于上面的认知,结合我们的「股市温度计」,我们制定了对于普通用户来说省心省力的简单定投策略。

在「好资产」的介绍中,我们得出结论,股票因为其长期获利逻辑的独特性,能够分享企业未来的盈利增长,所以其收益率总是能够在长期跑赢其他金融资产。

并且,和其他国家的股票市场一样,中国股市也同样如此。在实际中,我们只需要投资沪深300指数和中证500指数,就几乎等同于投资中国股市。

所以,长期定投沪深300和中证500指数基金,我们大概率能够分享到中国上市企业未来的盈利增长,享受财富的增值。

会不会觉得过于简单?

其实定投就是长期小额的不断投入,不过这个投资周期会很长,一般都建议 5 年以上。所以我们要做的是挑选出长期质量有保证的产品。

由于指数本身具有优胜劣汰的机制,不论日后国家经济如何发展、市场环境如何改变、行业公司如何更替,沪深300和中证500指数基金都能挑选出当下的优质公司。

另外,沪深300和中证500指数基金由于被动跟踪指数,不会面临基金经理变更等对产品业绩的影响,不会受到产品规模的限制,对普通用户来说,买入非常省心省力。

当然,如果你有挑选追踪主动基金的能力,或者有主理人帮你管理,你也可以选择好的主动基金进行定投。但我们认为指数基金仍然是适合大多数人的,尤其是长期的小额定投。

定投这种行为本身,是期望通过多次买入来平摊成本,尤其是市场熊市开启定投,摊低成本的效果更好。

为了进一步降低成本、获得更高的收益,我们会建议大家在定投沪深300 和中证500指数基金的基础上,以「股市温度计」作为参照,低估温带加倍买、中估温带正常买、高估温带不买。这样就可以在熊市多积累一些筹码,在牛市中后期暂停操作,控制成本。

具体来说,投资者可以先按照自己的情况,规划一下每月可以投资的资金金额,并将其平均分为 2 份。当市场温度处于中估温带时,我们正常定投 2 份,分别买入沪深300和中证500指数基金各1份。

当市场温度处于低估温带时,我们会加倍定投,将每月规划资金的双倍,也就是 4 份,分别买入沪深300和中证500指数基金各 2 份。

当市场温度处于高估温带,暂停定投,将资金保留到合适时机再次投入。

站在更长周期来看,我们大部分时间一直待在市场里。可能有人会嘀咕,如果加倍定投,那自己是不是多投了?实际上,从更长周期来看,这相当于把高估温带暂停买入的资金拿到低估温带用更合适的价格买入了。

如果大家的资金规划允许这样操作的话,这样的效果更好。当然,资金量实在支持不了,保持正常定投节奏也是可以的。

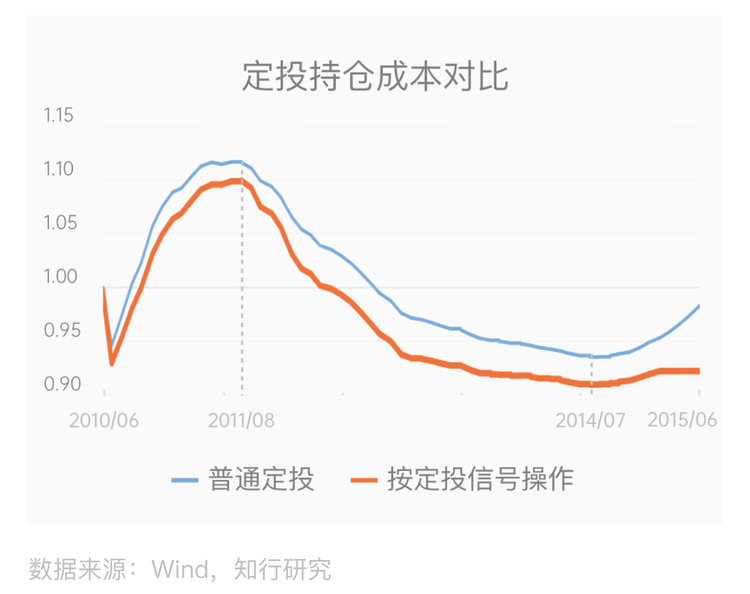

接下来,我们用回测数据来校验一下我们按照定投信号(低估加倍定投、中估正常定投、高估暂停定投)操作以及按照普通定投(一直定投沪深300和中证500)的持仓成本对比情况,具体可以参见下图:

为了具有可比性,我们考察了一轮牛熊,从 2010 年 6 月到 2015 年 6 月的情况。我们假设开始投资时,两种定投的成本均为 1。

可以看出在这期间,我们定投信号操作的持仓成本明显低于普通定投,也就意味着,我们获得的收益更高。

具体来看,在图的左侧,也就是我们刚开启定投的时候。伴随熊市的震荡,因为在股市温度低估时我们乘机进行了加倍定投,所以我们按照定投信号操作的持仓成本就要比普通定投低。

而伴随着股市逐渐转牛,也就是这张图的右侧。股市估值逐渐增高,我们的定投信号暂停了定投,使得持仓成本依旧保持在较低的位置;而普通定投此时依旧在进行,导致其持仓成本陡然上升。

你看,都是在有利的市场环境开始定投,都经历了一轮牛熊,仅仅按照我们的定投信号来操作,将资金投入的金额进行调整,就会获得不错的体验。

上面我们说过,对于定投来说,止盈是很关键的。其实我们的定投策略是包括卖出的,只不过这期还未上线。

对于卖出而言,我们会考虑股市温度以及趋势,但因为卖出会考虑不同用户的持仓,我们更希望能在交易上线后再提供给大家。

如果牛市来的比我们上线还早😭,我们会通过一些方式,例如「知行黑板报」提示大家的。

目前我们只能在页面展示定投信号,还不能自动扣款、自动交易。所以,还需要大家在每月买入时看一下最新的定投信号,进行操作。

日后我们会进一步完善信号通知功能,等交易上线那就更方便了。大家可以先给自己的日历设置一个提醒,这样每月不会忘哦。

这次上线的定投专区,只针对长期定期投入的资金。对于有一笔资金想要一次性买入的投资者,请先参考每周二更新的「知行黑板报」长期投资板块。

一次性买入往往资金量比较高,而且不像定投会不断有现金流投入,所以对市场时机、仓位配置的要求更高。

对于一次性买入,我们会给出参考仓位,具体投资标的的选择也更加丰富。

由于每个人进入时点也不一样,意味着每个人的仓位配置随着市场环境不同而不同,所以,一份灵活有效的参考实现难度是比较高的。未来,我们也会逐步迭代。

另外再次强调一下,如果你手头有一笔资金准备投资,不用为了定投而定投。很多人会在某一阶段担心未来市场大跌,想把手里的资金分别买入,为了分散风险,控制成本。

「知行黑板报」的长期投资板块已经帮你做好了考虑,不需要按照定投信号进行操作。

如果大家在使用中还有别的问题,欢迎在想法区留言。

本文章所载信息仅供参考,不构成任何投资建议。如转载使用,请参考《文章转载声明》。

二次打卡。从黑板报过来以后,彻底明白了定投的种种环节和注意事项。

我在这个温度开始定投,后头一看,它在山尖尖上,定投了2后在2823年6月补仓了一笔,目前任然亏损12%。我想说沪深300都80℃了,应该警示定投进入风险带

我直接在雪球基金设置长钱账户每月定投可以吗?跟这份策略哪一个更好?

还是不知道这个简单作业怎么抄,郁闷死

请问这份简单的定投策略还可以继续跟进吗?

你好,请问:当前(7.5)沪深300已经是高估了,为什么还要加倍定投呢,谢谢答复。

我想请教一个问题,这几天听有专业人士说在支付宝买基金费率太高,建议我开通证券账户,那里是场内交易,费率低,请问对于定投的我们有必要吗,想问下大家都是在什么平台上买基金的。如果有懂的的大佬看到,希望得到回复,谢谢

期盼有行上线

考古来到了这里,小白想问一下,定投的周期是5年的话,那5年时间到了以后呢?把定投的这些钱都取出来吗?然后在重新开始定投?取出来的这笔资金按照黑板报一次性投入?

想问一下,如果一开始跟着温度计进行定投,买入为1份1000元,后面发现定高了,能不能下个月调整为1份500元?会有什么影响?