10 月底,《中央国民经济和社会发展十四五规划和 2035 年远景目标建议》发布了,今天的周报我想来分析一下这个规划和建议对我们投资的影响 。

你是不是看到这个开头就劝退了?

其实,文章的话题来源于我和一个朋友的真实对话。我以这个「规划和建议」为开始,帮他梳理了一下如何根据他自己的情况去做一个简单的资产配置方案。

他觉得很有帮助,于是我想今天把这些内容整理下来,希望能够给你些启发。

我们从规划中的 GDP 目标开始——「预计 2035 年我国 GDP 规模将较 2020 年翻一番,超过 200 万亿元」。

这句话意味着什么呢?从 2020 年到 2035 年,中国的 GDP 需要以年化 4.7% 左右的速度增长。

根据这个数据,我们可以毛估估一下我们未来 15 年的收益预期。

1)一个国家中的 GDP 中,70% 的部分是由企业创造的,并且企业的盈利能力要要高于个人和其它部门。假设我们投资了中国的全部企业,大概我们可以获得年化 5~6% 左右的增长速度;

2)上市公司是所有企业中的一部分,它们的整体盈利能力要超过全部企业的平均水平。如果我们投资中国所有的上市公司,大概我们可以获得年化 6%~7% 左右的增长速度;

3)宽基指数中的企业是上市公司中的一部分,指数编制的特点和方式,保证了它们是上市公司中头部的企业。如果我们可以通过沪深300、中证500以及中概股等指数覆盖了中国经济未来 15 年主要的发展方向,大概我们可以获得年化 7%~8% 左右的增长速度。

根据上面的结论,如果中国能实现年化 4.7% 左右的经济增长,我们有可能可以通过指数获得年化 7%~8% 左右的年化收益。

这是第一个基础,再来看看债的部分。

如果未来 15 年 GDP 的预期增长是年化 4.7% 的话,债券的收益一定会被过去 20 年要低不少,这个道理很简单,如果借钱的利率超过了增长速度,谁还愿意去借呢?

我们假设未来 15 年债券的平均年化收益可以做到 3%,这是第二个基础。

有了 8% 和 3% 的两个基础,我们再来看看武器库中有哪些武器可以帮助我们获取更高的收益。

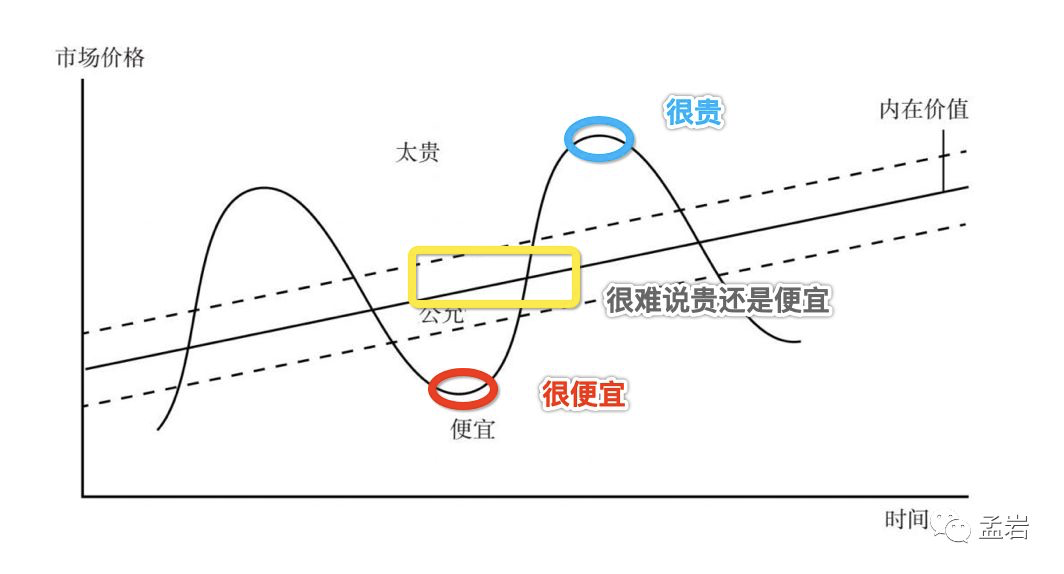

我之前写过一篇文章——《股市就像一个来回摆动的钟摆》。

企业的内在价值本来就是估算值,再叠加市场的预期和情绪,其实大部分时间,市场给出的价格都是「正确」的,我们很难说它是贵还是便宜。

但总有少数的时间,我们可以一眼看出胖瘦,2018 年底,我们不用太多的知识也知道那时的市场非常冷清、估值很便宜,而 2015 年中,我们也很容易知道那样火爆的市场持续不了太久。

基于估值,很便宜的时候多买一些,很贵的时候卖出一些,大部分时间长期持有,长期来看,能提高我们的收益率。

提高多少呢?得看市场里的「疯子」和「傻子」有多少。换句话说 ,他们所犯错误的大小,决定了我们能收获多少超额收益。

保守估计,基于估值的低买高卖,可以帮我们提高 1%~2% 左右的年化收益。

我们之前介绍过一些基金公司发行的「增强型指数基金」,这些基金的做法各有不同。

同样拿「沪深300指数增强」为例,比如通过在这 300 只股票里面选取核心仓位(比如 70% 以上仓位),其它部分做一些优化操作;比如通过分析量化因子指标,选取各种因子比如「分析师情绪」来获取超额收益;比如还可以用「配对交易」,通过像「美的」、「格力」这样股票的价差波动来赚取超额收益……

总的来说,「增强型指数基金」都是在保证核心仓位围绕在指数所包含公司的同时,做一些胜率较高的小操作,再用一些交易限制,保证整个资产组合不会脱离指数本身。

这些操作有的成功有的失败,但积小胜为大胜。在散户较多的A股市场,还是有不少空间。

保守估计,增强型指数基金,可以帮助我们提高 1%~2% 左右的年化收益。

上市公司中,一定有增长更快的公司。就像一个班集体,也有成绩好和成绩差的学生。

有的老师可以根据自己的经验和直觉,判断出未来这个班中哪些同学更有「前途」(我们暂时用世俗的成功来定义前途)。好的基金经理也一样,他们可以通过自己的知识、研究、系统,帮助我们找到上市公司群体中增长更快的一部分公司。这部分公司的回报率,也会超过指数基金。

未来 15 年,如果你能找到好的基金经理,可以帮助我们提高 2%~3% 的年化收益。

前两天陈嘉禾老师给我发了一个他自己做的 Excel 文件,里面统计了今年的打新收益率,把我吓了一跳,一个 20 万左右的账户,今年打新带来的收益率超过了 10%。

但是这个武器比较麻烦。首先,由于当前打新规则的限制,一个最优的打新账户的市值在 30 万元左右,如果你更更多资金需要打理,就需要分散到家人的账户。

另外,打新账户需要配置底仓,也就是持有一定市值的股票。如果为了获取打新的收益,但选了一些不好的股票,或者经受不住这些底仓波动的诱惑开始频繁交易,这样就得不偿失了。

一个比较简单的方式是,底仓部分就是获取接近于指数的收益,用打新来获取增强收益。

这样目标就很清晰,如何配置底仓以获取接近于指数的收益?比如在沪深300中挑选最大的 30 家公司等权配置,比如按照「神奇公式」的持仓来配置 ……

当然,当未来A股的注册制逐渐落地,发行制度也进一步改革之后,打新红利有可能会消失,这个武器也会失效。

对于个人来说,其实通过公募基金来购买并持有债券是更好的选择。另外,债券基金还可以通过杠杆(150% 左右)来放大一部分收益。

因此,大概率我们通过债券基金可以拿到年化 4% 左右的年化收益率。

这里,我简单罗列了 5 种我们可以用到的武器。其实,这样的武器还有很多,篇幅有限,留待以后再说。

我经常会被问到各种问题,比如「医药和消费是不是太高了?我能卖了吗?以后还能买回来吗?」,比如「为什么保险、地产这些低估值的板块就是不涨?」,比如「新能源汽车的股票能买吗?」……

其实,这些问题都不重要。

比这重要得多的问题是,你的资产是不是按照你的目标和你的实际情况得到了合理的配置。

比如,你一共有 1000 万的资产,有 950 万在银行理财,50 万放在在股市。你每天因为这 50 万瞎操心,期待找到更好的股票或者基金,赚更多的钱。

但如果仔细算一下你的收益率,如果你挑中了一只好基金,帮助你多赚了 20%,对你整体的资产净值的影响是多少呢?

50 / 1000 * 20% = 1%

这么一想是不是有点儿可怕?折腾了半天,对你整体资产的影响,只有 1%。

我的两个好朋友,E大和张潇雨,都对我说过同样的观点:对大多数人来说,最先要做的根本不是选基金、买股票,而是根据自己的情况做好资产配置。

资产配置决定了绝大部分的收益。

以我为例,我过去 15 年通过投资赚了不少钱,更重要的原因,不是我股票或者基金选的好,而是我把我的大部分资产都投入到了市场中。

如果你有 1000 万,希望在未来的几年把这 1000 万变成 2000 万,但你只有 20% 的仓位配置在股市上,而把大部分仓位放到类固收产品上(比如债基和「稳稳的幸福」),这个配置能达到你的目标吗?

不能。

你的预期收益率是:

20% 8% + 80% 4% = 4.8%

如果你的期待是未来 10 年资产翻倍,你需要的年化收益率是多少呢?7 % 左右。

如果你期待更少的时间,比如 5 年翻倍,你需要的年化收益率是多少呢?15% 左右。

怎么做呢?你可以根据自己的目标,结合自己的风险承受能力和资金情况,合理选择上面武器库中的武器,来进行自己的资产配置。

举个例子:

1000 万的资产,先按照股债 70:30 的比例,投资指数和债券,预期收益率是多少呢?

8% 70% + 3% 30% = 6.5%

再加上在这个长期过程的「再平衡」操作(也是一种武器,有空再说),7% 问题不大。这样 10 年这 1000 万大概率可以变成 2000 万。

如果我们运用上面提到的几种武器:

1)70% 的股票仓位中,40% 基于估值和增强型指数进一步提高仓位,30% 分散投资给几个优秀的主动型基金经理;

3)30% 的债券仓位,用债券基金以及「稳稳的幸福」这样的「固收+」工具来进一步提高收益 我们的预期收益率变成多少呢?

40% 11% + 30% 12% + 30% * 4.5% = 9.3%

当然,这只是一个毛估估的过程,数字不一定精确。

虽然粗糙,但这其实就是建立一个简单的资产配置方案的基本步骤,这比选择哪些基金和股票,要更重要。

最后拿我的实证来举个例子:

1)这个实盘的钱,假设我短期不会用到,可以一直放到市场中;

2)我对波动的承受能力较强,因此我可能不会配置太多的债券资产;

3)我会以上面武器库中的指数、估值、主动型基金等几种搭配来进行资产组合的搭建;

4)如果中国的 GDP 目标能够实现,这个组合未来 15 年的年化收益可能在 10% 左右。

现在的 700 万会变成 2035 年的多少钱呢?

700 * 1.10^15 = 2900 万

15 年是个很长的时间,不知道近几年的全球化停顿甚至后退会不会转向,不知道我们是不是已经实现了无人驾驶,不知道人类是不是开始像我们的祖先一样走出地球、走向广袤的宇宙……

但其实,是这些事情,最终决定了我们能够获得什么样的收益。

我很期待它。

本文章所载信息仅供参考,不构成任何投资建议。如转载使用,请参考《文章转载声明》。

「人们可以做的最重要的一件事情, 是将他们所有资产汇总在一张纸上, 并计算出他们的资产配置状况。」 ——《投资学》 (Investments) 又读了一遍~ 默默划线“我过去 15 年通过投资赚了不少钱,更重要的原因,不是我股票或者基金选的好,而是我把我的大部分资产都投入到了市场中。” 特别赞同~ 我也要~💰 武器12345都有,围绕武器1234各建立或跟投了一个组合,蹦蹦跳跳~💃 @认识「有知有行」的第161天 2020.12.21

我就是资产都在固收里面。。。老婆不让动呀。。

值得收藏的好文! 前半部分讲清了投资收益的来源及预期,属于投资之道,这部分知识有知有行已经普及地很好; 后半部分亮出了五件极具杀伤力的武器,属于投资之术,这部分内容有知有行还涉及地不多,不过慢慢来,希望可以把这些武器有机地融入到“有行”系统中去,让它们可以充分发挥作用,各显神通。

为什么我算出来要想未来 10 年资产翻倍,需要的年化收益率得是10%,而不是7%呢?

价值千金的一篇文章

资产配置还要结合自身的能力,对于小白级别的投资者,应该偏重于债券基金和指数基金,股票投资往往跑不过指数基金带来的收益。

宽基8% 债券3% 基于估值低买高卖+1-2% 增强型指数基金+1-2% 主动基金+2-3% 打新股 债券型基金(150%杠杆是怎么回事?)4% 这些工具看起来好复杂呀 但是机会在哪里,钱在哪里,预期收益在哪里。这就是资产配置。怎么决定比例? 7% 10年翻倍 15% 5年翻倍 10% 7年翻倍

那每月的工资结余,要怎么配置呢

那如果买入长钱账户,这部分钱算资产配置里股还是债的部分呢?还是算是70%股+30%债?

70% 的股票仓位中,40% 基于估值和增强型指数进一步提高仓位,30% 分散投资给几个优秀的主动型基金经理; 3)30% 的债券仓位,用债券基金以及「稳稳的幸福」这样的「固收+」工具来进一步提高收益 我们的预期收益率变成多少呢? 40% 11% + 30% 12% + 30% * 4.5% = 9.3%