知道不知道我已经有多久没写发车文章了?

126 天,整整 4 个月了。

主要原因不是懒或者忙(绝对不是),而是因为行情非常稳定,即使中间有过大涨大跌,在我们的眼中,也不过是小波动而已。不需要大量买入,不需要大量卖出,所以也不用说太多。佛系持有就行,各位大爷吃好喝好。

前几天,我发了一篇关于千万资产的文章,评论里有不少富豪朋友问到关于如何稳定获取 x% 收益率的问题。加上今天我们又买了一份债券,那我就简单展开说说资产配置的问题。

我们从获取无风险或低风险收益率开始说。

世界上没有绝对的无风险投资。银行存款算是最安全的投资了吧?难道银行没有倒闭的可能吗。万分之一,十万分之一的可能也是可能。所以我们讨论的「无风险」,只能是相对来说的无风险,或者说,低风险。

每个人的风险偏好是不同的:

资产千万亿万的人,重视的是如何让自己的资产稳定增值,因为几个点的收益,绝对值就已经非常高;

资产较少的人,会追求相对较高的收益率,因为收益率太低意义不是太大。比如你拿 5000 元来投资,每年收益 10%,已经非常非常不错了吧,绝对值也只有 500 元,吃两顿饭或者买两件衣服就没了,更别提 10% 的低风险年收益率已经非常困难。

同样,年纪大的人会追求稳定,因为留给他们的犯错空间越来越小了。一旦投资不利,会影响退休后稳定安逸的生活;而刚毕业的年轻人则不同,他们即使在一次牛熊中损失大半,也依然有至少 5~7 次大牛市在前面等着他。所以相对来说他们会激进一些。

所以你的需求是独一无二的。你可以把自己代入四个象限,分别是:

钱多的年轻人、钱少的年轻人、钱多的中老年人、钱少的中老年人。

找准自己的定位后,再开始制定适合你自己的投资组合。

四个象限中,除了钱少的年轻人,其他三类我都建议认真研究无风险或低风险组合(以下简称低风险组合),因为这类组合适合你们。同时,即使你追求高风险组合,也应该在低风险的基础上进化。这样,你才对投资会有一个大局观。

我之前说过很多次,老一代国人对于投资的态度分为两种:

第一种是认为金融投资都是骗子,一定赚不到钱。所以他们只敢存银行、买理财、买国债。

第二种是赌徒。他们疯狂追求高收益,他们牛市入场买股票、买 P2P、买数字货币、买任何他们认为能快速获利的东西。

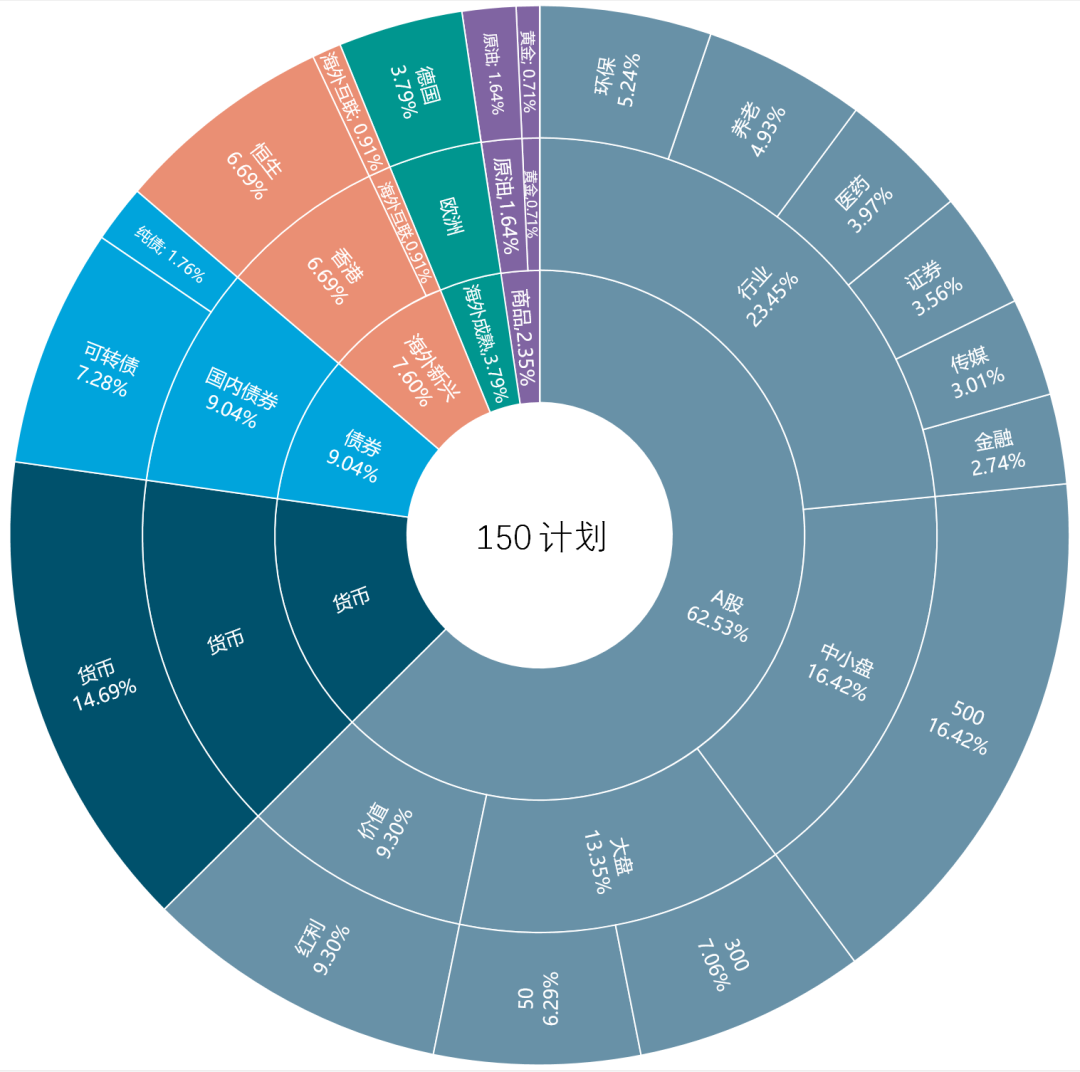

我衷心希望,新一代的中国年轻人不再重复这两条路。什么是资产配置?如果你注意到我们每次发车文章的这张图,你就会懂:

注意这张图从内开始第二圈的类别,分别是:

A股、货币、债券、海外新兴市场股票、海外成熟市场股票、商品。

第三圈更加细分,在以上大类中,再次细分为:

A股价值股、A股大盘股、A股中小盘股、A股行业股、国内债券、海外债券、港股、海外互联、欧洲、美国、原油、黄金。

第四层则分得更细。

这,就是资产配置。

也许看到这里你的头已经开始疼了。别急,这已经是相当高级、复杂的资产配置方式。一开始,你完全没有必要这样设计。你只要这样做,就能做好一个低风险组合配置:

第一层:85% 债券 + 15% A股(沪深300),每年年末再平衡。

是不是非常简单?每年只要花费很少很少的时间,就可以取得极低风险下的可接受收益率。这个组合,在过去十年中,只有 2013 年股债双杀的情况下亏损了不到 5%,其它所有年份都取得了盈利,年化收益率 4%~5%。

你是不是觉得太低了?确实不高。不要急,我们一层一层来。从最简单的开始,每个人根据自己的情况各取所需。

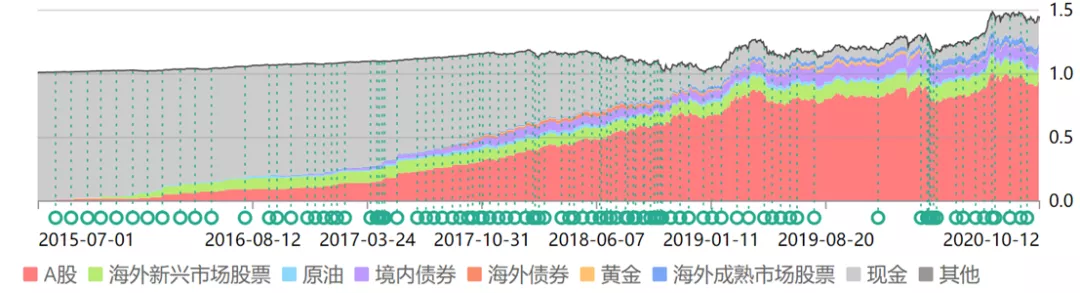

第二层:动态平衡。你有没有发现我们的 150 计划仓位是不断变化的。

2015 年 7 月,股灾前最高点时,我们的现金仓位几乎占了 100%,A股基本没有。之后,随着市场不断下跌,我们的权益类资产占比越来越大,最终在 2018 年钻石坑前附近大幅提升。一直到现在,没有再发生大的变化。

这就是「动态」平衡。

这时,不再将债券与A股的比例固定,而是根据市场估值状态动态调整。在低风险配置概念中,我建议你将债券的波动范围设置在 70%~95%,股票的波动范围设置在 5%~30%。如果你愿意提升风险容忍度,获取更高的收益率,可以加大股票仓位波动范围。第一层的固定比例也是如此,可以设置 80:20 或者 75:25 等。

动态平衡后,风险并未大幅增加,依然可以做到除了 2013 年外每年盈利,但年化收益率已经可以提升到超过 7%。

写着写着发现已经太多了,一次写不完,我们就下次继续说吧。再说一次,资产配置是由浅入深,循序渐进。从固定比例到动态比例,到后面操作难度和收益率加大、也更加有趣的配置方式,相信至少会给你一些启发,完善自己的系统。

有人说,搞这么复杂干嘛,我直接买个配置基金不行吗?

不行。

你以前不会,现在不会,以后也绝对不会把所有资金买入一只或一类品种。只要你手上还有钱,那你就需要「资产配置」的理念。

当你在熊市低位,看着手里那只配置基金浮亏 30% 却不得不拿钱出来买房、结婚、治病、孩子上学的时候,你才会知道资产配置的重要性。即使你那只配置基金之后在牛市中赚了 70%,也与你无关了。

因为,熊市中急用钱的你,把它亏损卖掉了。

除非你穷困一生,永远没有闲钱进行金融投资。不然的话,资产配置是你必须上的一节必修课。我愿意与你分享我十几年配置经验的一些心得,希望你喜欢,更希望对你有用。

下次接着说。

原文发表于公众号:《2020年10月ETF计划(一):150买入一份;S不操作》

上次我们讨论了资产配置最基本的两种方式:固定股债比例,以及根据估值动态调整股债比例两种方法。今天我们继续讨论更深层次的资产配置方式。

在正式讨论大餐之前,我们先上个小甜点。

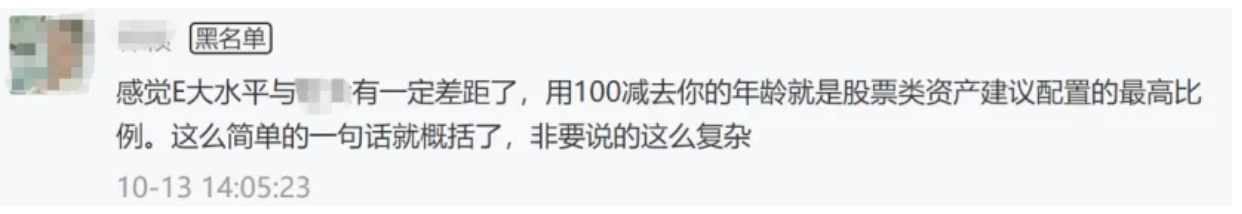

上次的公众号文章发布后,有人在评论里说:

看完这条留言,我不由得感叹,这得无知和逻辑混乱到什么地步才能说出这样的话啊。

首先咱们分析逻辑。

在那篇文章里,我通篇介绍的是如何做资产配置。即,最基本的股债再平衡与高一级的动态平衡。除了作为例子举出的 80:20,以及后面提到可以根据你的情况变化比例外,一个字都没写你的股债「应该」是多少。

我写的是大的策略,你来跟我讨论股债比例具体是多少?我不禁满脸问号。

其次,您推崇的这位告诉您的这个方法,100 年前就已经有人在书里写过了。它是不是最合适、最科学,是不是适合每个人的确定仓位方法我不知道,我只知道,您是真的无知无畏。

甜点时间结束,下一拨名媛请就位,正餐来了。

你是不是经常听人说,股票是收益率最高的投资品种?如果是,那么为什么我们要配置股票和债券两个品种?为什么要「再平衡」?

第一个原因,在于配置两种不相关的品种后,你的收益率会变得更加平缓、波动降低,同时长期收益率也会提高。2008 年和 2015 年下半年,两市股票平均跌幅超过 60%。你千万不要低估这个跌幅的杀伤力以及高估你自己的承受力。如果你不幸高位满仓买入,那么你需要赚 100% 以上才能回本。(之后我会专门写一篇有趣的投资数学文章)然而如果你做了动态平衡,则回本的时间以及资产损失的幅度会大幅降低。

同时,再平衡天然的低买高卖动作也会极大提高你的长期收益率。

第二个原因,在于会大幅降低你的焦虑心态。这个老朋友都懂,不多说了。

在掌握最基础的两种配置方法后,我们需要考虑的是如何在这个基础上进一步提高收益率。

再平衡本质上是一种「低买高卖」策略。当某类资产跌幅较大后,其在你的资产配置中比例会降低。这时候你进行再平衡,则等于低位买入。同时,高位卖出了上涨的那个不相关品种,客观上实现了股神级别的操作。

动态仓位平衡则是进一步提出了低位加大仓位,高位降低仓位的理念。

那么再进一步呢?再进一步就是在「品种」上下手。

之前我们举的再平衡 4~6%,动态再平衡接近 8% 的十年收益率,是基于「沪深300」这个指数。这个指数基本能代表A股的走势,但它当然不算表现很好的指数。如果你希望进一步提升收益率,就要选一些能够战胜它的品种。

我的推荐第一位是「增强指数基金」;第二位是优质的行业基金;第三位是优质的主动基金。

在A股,第一位的增强指基以及第三类的优质主动基金,能够跑赢基准的原因有两个:

第一是因为A股是个散户市场,85% 以上的成交量都由散户贡献,这样机构割韭菜就会很方便高效,客观上让这两类基金取得超越指数的收益。

第二是因为机构会「抱团」。目前A股市场的抱团效应已经达到历史最高区域。也就是说,大量机构将资金集中在几十只股票以及几个行业上。这样,这几十只以及这些行业的股票就会不断上涨,最终导致主动基金业绩表现不错。(这样的状态会有很大的后遗症,未来各位会懂)

第三种优质行业基金不用说了。记得我几年前提出的几个行业吗?依然没有变。医药 + 消费 + 信息产业(科技 + 中概互联)。未来 10~20 年记住这三个行业就可以了。

这三个品种中,配置难度从小到大是:行业小于增强指基小于优质主动基金。也就是说,行业最好选择,增强指基选择难度中等,优质主动基金难度最大。这是因为目前A股有超过 4000 只主动基金,为什么难选我也在过去的文章中说过了,可以去翻翻。

总而言之,到了这一步,资产配置第三层级已经呼之欲出:

用动态平衡的方式,操作优质行业 + 优质增强指基(标准指基亦可,大小平衡,如300 + 500)+ 优质主动基金。

我相信一直到这一步,对 70% 以上的朋友来说都不难。具体操作步骤如下:

首先,确定你的调仓周期。最低不要低于三个月,最高不要超过一年。原因我不解释,我建议经验少的朋友可以六个月调整一次。

其次,确定你的最高、最低仓位。你可以参考前面小甜点那里介绍的方法,也可以用其它方法(以后有机会也要介绍),确定自己的仓位上下限。我建议除非特别激进的朋友,股票仓位最好不要超过80%-85%。如果你只是个普通投资者,那么 5:5 或者 6:4 都很适合。

第三,确定你的品种。我的建议是增强或标准宽基指数基金(50、300、500、1000、创业、科创)与优质行业基金结合。有能力可以再去找几个优质主动基金加入配置。这里要注意,这只是我的建议,如果你学有余力,这部分的配置甚至可以延伸到个股上。买了好股票赚钱,同时可以有打新收益。只要是股票类资产,都可以算作仓位。只是我强烈建议 70% 的普通投资者就不要买个股了。

也就是说,只要是A股股票类资产,无论你买入什么都可以。只是我本人会推荐上述几个品种给普通投资者而已。

第四,考虑目前合适的仓位。这个可以考虑估值,也可以参考我经常会给出的仓位建议。

第五,定期实施你的计划。

是不是看起来很麻烦?其实一点都不麻烦。更何况,开始制定策略后,半年以上才需要调整一次仓位比例,简直不要太轻松。

如果一切顺利,你的长期年化收益率已经可以达到 8%~10% 以上了。

第三层的资产配置就到这里吧。后面还有第四以及第五层。

敬请期待。

PS:我介绍的资产配置方法,不止适用于你投入股市的那点钱,即使你用在除了应急准备金的所有家庭流动资产上,也是非常合适的。请一定根据自己的情况认真思考、实践以及总结。

PPS:我发现把干货放到发车文章里看的人就少,单独拿出来看的人就多。这不科学。

坚持不发水文的公众号已经不多了!救救孩子!

原文发表于公众号:《2020年11月ETF计划(一):150买入三份;S买入一份;资产配置3.0》

本文章所载信息仅供参考,不构成任何投资建议。如转载使用,请参考 《文章转载声明》。

按 e 大的思路, 我设计了一套基于 pe/pb 的策略,准备用小部分钱运行一年看下实效😎

看懂了,又好像没懂。需多翻

硬核的一章,mark一下以后回来看

再学习一遍

E大是真的想教会只会跟车的我

这文章也太优秀了!

资产配置这部分的内容很精彩干货,刚好我刚接触到ETF,风险偏好中等可以从第一圈进行开始

资产配置的第一层,固定的股债比例,每个季度末进行平衡,是天然的动作。债券85+股票15;其中股票是300+500,如果想激进一点,可以加上优质行业指数

高深复杂的资产配置被E大说得妇孺皆可知~不止在于资产配置的理念,更在于具体的实操,一步步,清晰明了,可执行: 1.确定再平衡周期,最少三个月,最多一年,普通投资者可以半年。 2.确定股债的最高、最低仓位。5:5比较合适,特别激进的股票仓位也不要超过85%。(知易行难,当上头的时候,就把仓位都打上去了,想着这一波过去,我就开始配置,从知道到做到的过程) 3.确定股中的品种,第一是增强的指数基金,比如50,300,500等,第二是行业基金,第三是优秀的主动基金经理。老大现在是把这三个都融合到了150计划中,行业指数基金为主,这一波行情下来,主动基金明显没跑过指数基金。 4.根据估值及其它因素决定股或债当下的具体仓位。可参考老大的计划,此时,老大说A股的比例要继续下降至50%,未来会给A港设置好最高,最低仓位,我想不会是一个太高的比例,老大又进化了,考虑了大周期以及其他的复杂的zz因素。 5.执行,定期再平衡。

动态仓位平衡则是进一步提出了低位加大仓位,高位降低仓位的理念。