很多人根本就没想明白组合和投资到底是怎么回事。

为什么要创建一个持仓品种相关性很弱的组合?当然有很多原因,其中有一条:

当你的组合中其它品种都涨幅很大,而你手里依然有可投资资金的时候,那些没涨的品种才是最珍贵的。

有了它们,你手里的钱才有机会在其它品种不便宜的时候依然买到便宜货。

那么,为什么你有机会买便宜货呢?因为这个品种现在不受欢迎。如果人人都喜欢,就像消费、医药、环保……你何德何能买到便宜货?你想买?可以,追去啊。我们都赚了几十个点了,你来接盘啊。

你之所以有机会买便宜货,就因为它们没人买。没人买就一定差吗?就一定赚不到钱吗?

你的组合中其它品种正在汹涌澎湃地涨,在创新高,而你把减持的钱用来买还没涨的品种。未来你已经减持的、涨得好的品种变差了,而你低位加仓的品种又涨了,那么你的资产不就是永远都在不断上涨吗?

好嘛,你只想买了就涨,感情股市是你家开的啊?你问问这里的几十万朋友,那些一起经历大起大落的老朋友,谁不是买了就套,一套几年才赚了那么多的?跟车的朋友已经赚了 10 位数的人民币了,不都是这么来的?

想不明白就来玩,心可真大啊。我伺候不了,真的。熊市再来找我吧,现在我帮不上你什么忙了。

原文发表于微博:《为什么要创建一个持仓品种相关性很弱的组合?》

好久没上干货了,每次发条段子,一刷新,关注的朋友啪啪地减少。

感觉不会再爱了。

好吧,放点干货。

昨天看到有朋友留言,说定投 6 年居然还是亏的。这个太有可能了,原因有二。

选的指数太差。中证500、800、深综、医药等一大批指数 6 月已经远远超过 2007 年最高点一倍以上了,上证现在还在 3000 点晃悠。这么定投,能不赔吗?

策略太差。不管高低一个劲的买。这样也不行啊。6 月份全市场 PE 72 倍,全市场 PB 7 倍以上,您还投?

之前的帖子一直在跟朋友们强调的是「择时」的问题,那么,今天这个帖子就帮朋友们解决另一个问题:如何选指数。

时间紧急,不多说了。只是非常简单的讲,另外送大家一张宝图,大家自取。

第一,不要因为过去几年某指数涨的好就全力买它。

朋友们,风水轮流转,今年到谁家?均值回归不仅是板块内部估值的均值回归,还有各板块之间的均值回归。13 年中小创好,14 年谁好?14 年 50、180 好,15 年谁好?

第二,尽量配齐各规模指数。

大的、中的、小的。尽量都买。再配置几个看好的行业,今后牛市不管谁涨您都赚钱。

最关键是,你买的东西,相关性要越小越好。

那么,问题来了,各指数之间的相关性是怎样的?

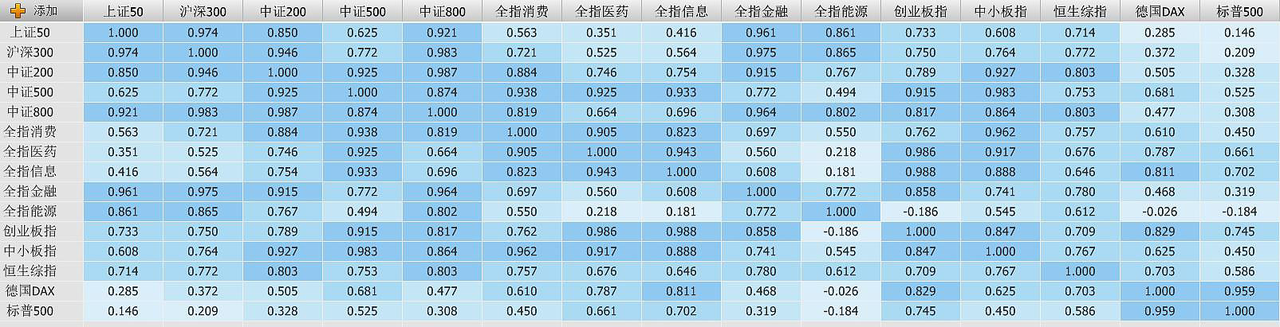

神图一张送给各位——过去十年各指数相关性分析。1 为完全相关,数字越低则代表越不相关。颜色越浅,相关性越低。反之越高。

各位可以自行研究。

祝大家财源广进,这么好的图你不转中午能吃得下去吗……

原文发表于雪球:《干货:如何从相关性的角度选指数?》

从大的方面来讲,资产配置的重点,就是把资产合理配置到相关系数很低的各项资产中。相关系数低,也就是说某项资产暴涨暴跌,并不会引起另一项资产发生相同方向的波动。购买这样的组合,好处是可以平滑收益,再配合定期资产再平衡,战胜市场也就并非难事了。

接下来是干货:

以现在A股交易所可以买到的,典型的 ETF 相关系数(2006~2014)是:

黄金与创业相关 -0.923223

50与创业相关 -0.09930499

黄金与标普相关 0.021293227

300与创业相关 0.309502235

50与标普相关 0.403761417

300与标普相关 0.416377167

180与标普相关 0.431461185

50与黄金相关 0.514428537

300与黄金相关 0.523038934

恒生与标普相关 0.727735612

50与恒生相关 0.828395187

50与医药相关 0.839089138

50与中小相关 0.859452556

300与恒生相关 0.864714156

标普与创业相关 0.86700913

500与创业相关 0.871660903

50与500相关 0.89386278

中小与创业相关 0.908135136

50与商品相关 0.931477588

300与医药相关 0.942923608

50与100相关 0.946825397

300与中小相关 0.955564776

50与300相关 0.967530188

300与消费相关 0.968522523

300与500相关 0.974063285

50与180相关 0.977588464

50与消费相关 0.98143592

180与100相关 0.99011996

0 代表完全不相关,1 代表完全相关。那么构建合理的,全部以 ETF 为标的的一个组合,个人的建议是:

债类:30%

上证50:25%

标普500ETF:15%

黄金ETF:10%

恒生ETF:10%(或 7.5%)

医药ETF:5% (或 7.5%)

创业ETF:5%

这个组合可以试着慢慢建立起来。不需要一次到位建立好。比如创业 ETF,现在直接买 5% 稍微有点不理智。可以先买 0.5%,等跌了就正好慢慢补上去。各项资产所占比重也非一成不变,可以适当调整。 比如 2012 年 11 月底,当时创业板 PE 是 27 倍,就可以调整到 10%。

另外,组合建立完毕后,定期——比如半年、一年重新平衡一下。卖掉涨幅大的,买入跌的多的。

大家可以模拟一下,按照上面的组合,这些年的收益率还是比较令人满意的。

原文发表于雪球:《把资产合理配置到相关系数很低的各项资产中》

很多策略回测看起来很美,但即使它未来还是会很美,也依然有可能不适合你。

比如,对于指数基金,越低买得越多。到最后甚至每次比一开始买的多 4、5 倍。

这不废话吗,肯定未来收益率好啊。

但是,你要知道,回归到现实,你能否这样做?你有没有资金实力在熊市中实现几倍于一开始的买入? 如果没有,再美的策略对你也无用。

资产配置难就难在这里。你怎么知道未来会跌而开始只买很少?你怎么知道要跌好多年,而把资金分配到这些年中?这才是硬核所在。

所以,如何应用一些看起来很美的策略,需要你好好审视自己,以及策略本身。看看怎么才能把它融入到自己的体系中。

原文发表于微博:《策略回测看起来美,适合你的更重要》

本文章所载信息仅供参考,不构成任何投资建议。如转载使用,请参考 《文章转载声明》。

能拿到回测的收益,得在回测起点买入,否则策略只能参考,市场和人都是有记忆的

债类:30% 上证50:25% 标普500ETF:15% 黄金ETF:10% 恒生ETF:10%(或 7.5%) 医药ETF:5% (或 7.5%) 创业ETF:5%

文章的图如果有最新版就好了

评估资产配置,要结合实际仓位和风险承担能力。 单一品种不超过30%, 我的计划配置, 债券和货币占50%-80% 国内沪深300,创业板等0-20%, 国外标普500,油气基金等10-30%, 因人而异

回忆了一下,A股的大小盘确实存在很明显的风格轮动。2024年1月以来,沪深300指数涨幅明显优于万得全A指数,而万得微盘股指数、中证2000、国证2000这些小盘股/微盘股指数更是跌得爹妈不认。相关性系数就体现在这些地方。 所以,风格轮动起来后,2023年涨幅超过40%的万得微盘股指数进入到2024年跌幅十分惨然。

想问一下文章中相关性的图,具体时间段是啥啊,想复刻一下

看完大类资产配置,有个问题哈,E大的资产相关性计算算法是怎么样的呀,有相关的资料介绍吗

收藏起来,学习资产配置

债券基金怎么选啊

我用最直白的话理解一下,就是选好配置的板块和比例后,哪个估值低就先买哪个,等着涨,风水轮流转,反正估值低