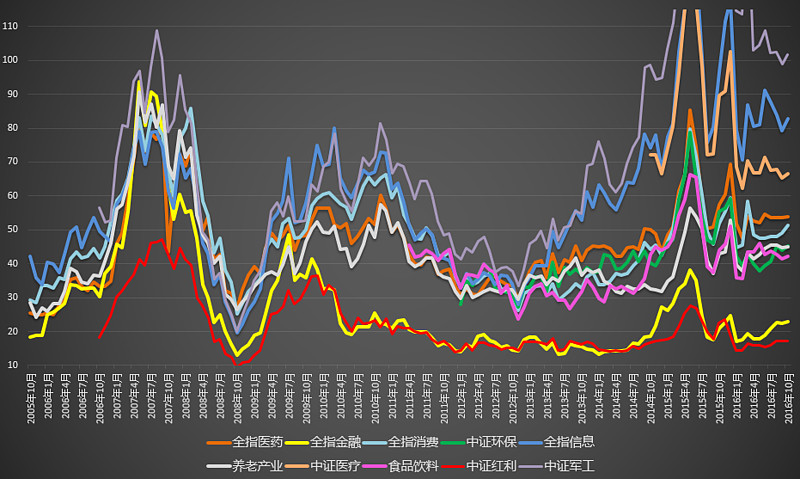

A股到底贵不贵,每天被争论。甚至很多价投都意见不统一。

其实真相就是下图。

这个市场的估值分化,过去二十年前所未有。这也是为什么 2015 年股灾前大部分价投没有卖出,因为他们手里的东西并不太贵。这也是为什么今年很多好公司好股票能走出新高,而指数依然萎靡不振。

分化得太严重了。这个市场上有 100 倍的军工,80 倍的信息、创业,也有十几倍的 50、红利。

贵还是不贵,见人见智。多福。

原文发表于雪球:《A股到底贵不贵》

12月22日收盘进入过去十年估值最高 10% 区域的指数是全市场 PE 、中小板 PE 、创业板 PE 、全指医药PE 、全指信息PE 。

一个指数的估值是否进入过去十年最高 10% 区域,具有非常非常重要的意义。通常情况下,某个指数进入过去十年最高 10% 区域,就是本人清仓区域。

以今年为例,医药、消费、沪深300、深证100、创业都是在五月进入该区域;环保、中小、全市场是四月进入该区域。一旦持有的指数进入这个死亡区域,速速离开是上策。

全市场 PE 过去十年最高的月份分别是(时间顺序):

2007.4

2007.5

2007.7

2007.8

2007.9

2007.12

2008.2

2015.4

2015.5

2015.6

2015.11

2015.12

需要关注的是全市场 PB 数据。距离十年最高 10% 区域还有一步之遥。

现在大指数估值不算极度高估。尤其上证50,低于五年、十年平均。恒生则更低。

原文发表于雪球:《收盘进入过去十年估值最高 10% 区域的指数》

最新研究成果,贡献给各位朋友。做个参考,不一定准。

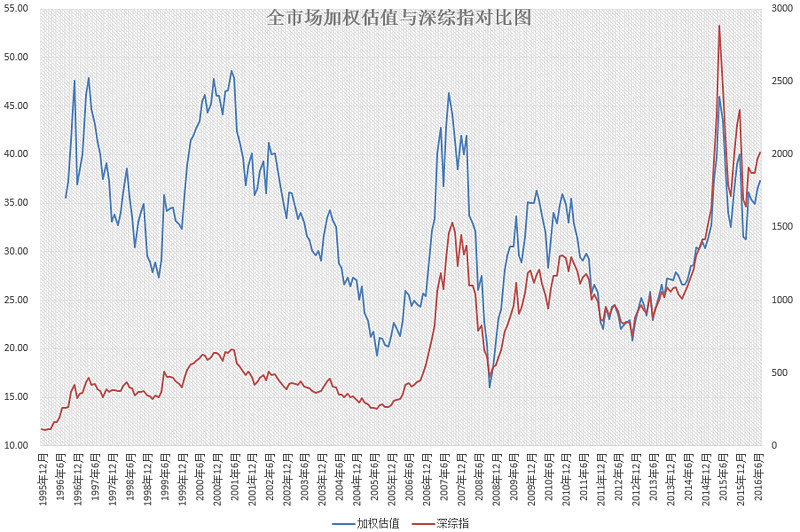

从全市场加权估值(非市值加权,外部综合经济数据加权)来看,A股历史出现过 4 次大顶,分别是 1996、1997、2000、2007、2015。这三次大顶的高度几乎完全一致,超过 45 的区域,神奇。

大底则不完全相同。2005 年之前大底只是 30。2005 年之后的大底全部在 20 左右或以下。分别是2005、2008、2012。2008 比较特殊,杀的太厉害,居然杀到了 15 左右。

熊市反弹点基本在 30。98、03、09、10、1509、1603……(先锋队抢粮食的位置)

熊市反弹压制点基本在 40。97、02、0802、1512,以及,这次?

所以未来只可能有两种走法,第一种是到了 40 附近开始歇菜,继续熊市。第二种是强悍地超过 40 继续再来一次 45,历史上只有 2000 年那波实现了。其它到过 45 之后无一例外是杀到 20 附近才算结束。

到底会怎么走,各位恐怕有自己的判断。但无论如何,如果真有一天疯狂地到了45,别怪我没提醒你,那是最后的机会,不跑,未来五年 80% 以上的人投资收益率都会非常令人失望。

现在是多少?37。

原文发表于雪球:《新成果可以参考一下》

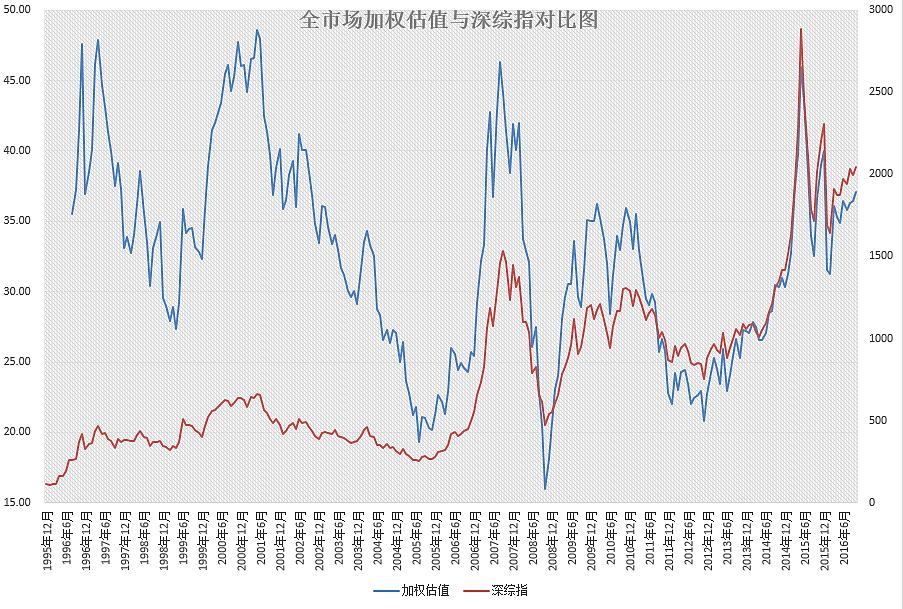

昨天收盘后,综合外部宏观数据加权的A股全市场估值图。

月末计算首次突破 37。有心的朋友应该记得,40(去年12月底)就是危险区域,45(去年 5、6月;2007 年 10 月;1997、2001)不跑会被打的亲妈都不认识。

这个位置,比五年平均高 26%,比十年平均高 21%,处在过去五年最贵的 86.6%,过去十年最贵的 84.1%。

有人因为上涨欢欣雀跃,而我感到奇怪的是,难道不应该是下跌才应该高兴,能买到便宜货,买到便宜货,长期来看收益才会高吗?

如果是因为满仓,因为上涨感到高兴,看看全市场估值图,能涨个 15%,20%?这点收益相比下跌可能带来的损失,值得满仓?

如果真的敢涨 20%(全市场类指数),我坚信股灾又会以一种新的形式出现在大家面前。

原文发表于雪球:《综合外部宏观数据加权的A股全市场估值图》

截至上个交易日,全市场 PE 已经仅比历史平均高不到 5% 。当然,比 5 年、10 年平均还要高十几个点。

本人水平一般,不懂什么国家大势,也没有什么大局观。就简单说说从历史看,全市场 PE 跌至平均后会怎样发展。

全市场 PE 的历史平均值,从 2004 年开始,就稳定在 40~45 倍之间。那么我们就把 40~45 倍 PE 作为过去 20 年中国股市平均 PE 值。

从 2000 年开始,全市场 PE 有两次跌破历史均值后迅速反弹,但最终大幅下跌。有一次跌破均值后连反弹都没有,一路暴跌。

这三次的共同点是,全市场 PE 跌破均值后,中长期看没有一次停下估值下降的脚步,都会一路跌到历史大底。

不同点是,两次反弹后的下跌,都是至少十几个月的漫漫熊市。而那次一路暴跌的,只用了几个月就开始了又一次小牛市。

下面,详细列举这四次全市场 PE 跌破历史平均的情况:

第一次:2003 年 7 月,全市场 PE 跌破 45 倍。 2003 年 10 月开始反弹,至 2004 年 2 月估值见顶,之后至2005 年 7 月估值见底。反弹顶部距大底耗时 17 个月;

第二次:2008 年 3 月,全市场 PE 跌破 45 倍。 唯一的一次全市场 PE 跌破平均后一路暴跌。2008 年 10 月,PE见到中国股市历史最低点。跌破 PE 后耗时 7 个月见底。

第三次:这次是围绕历史均值最复杂的一次。 2009 年 7 月,PE 跌破历史平均,至 2009 年 9 月见底反弹突破历史平均。2010 年 5 月再次跌破历史平均,一个月后见底再次反弹。2011 年 3 月第三次跌破历史平均,一路不回头跌至 2012 年 11 月大底。耗时 19 个月。

对未来的启示:

现在,全市场 PE 再次跌入了 40~45 倍的历史平均区域。从历史经验来看,有大概率在这个区域进行一次甚至几次的大震荡。短线高手将在这个区域如鱼得水,资产大幅增长。这个时间,会长达半年到一年。之后,会进入至少十几个月的寻底之旅。

小概率,会像 2008 年一样直接寻底。这样我们痛苦的时间会短很多,便宜货也真的够便宜。

总而言之,不主观预测,仅从历史来看,历史 PE 均值是一个很重要的节点。 在这个节点上,多空力量可能会有一次短时间的平衡。

一家之言,不喜勿喷。

原文发表于雪球:《以史为鉴,可以知兴替》

本文章所载信息仅供参考,不构成任何投资建议。如转载使用,请参考 《文章转载声明》。

当指数进入十年估值最高10%区域的时候,市场无疑是一片欣欣向荣的。此刻,谁在欢呼雀跃手舞足蹈,谁又在眉头紧锁逆行人潮。截然不同的反应,造就截然不同的结果。 我没有经历过大牛市,希望将来的那一天到来之时,我能够用理智压制情绪,用认知战胜贪婪,像E大曾经做到的那样,挥挥衣袖,潇洒离去~

以史为鉴,可以知兴替。 【笔记 - 估值相关】 1- 从全市场加权估值(非市值加权,外部综合经济数据加权)来看,A股历史出现过 4 次大顶,分别是 1996、1997、2000、2007、2015。这三次大顶的高度几乎完全一致,超过 45 的区域,神奇。 —— 在《漫步华尔街》里读到CAPE (周期调整市盈率),不知道和经济数据加权是否相关? 2- 通常情况下,某个指数进入过去十年最高 10% 区域,就是本人清仓区域。 3- 全市场 PE 跌破均值(40~45 倍 PE 作为过去 20 年中国股市平均 PE 值)后,中长期看没有一次停下估值下降的脚步,都会一路跌到历史大底。 历史 PE 均值是一个很重要的节点。 在这个节点上,多空力量可能会有一次短时间的平衡。 以史为鉴,可以知兴替。 @认识「有知有行」的第283天 2021.04.28

那么问题来了,现在的时点,全市场PE是多少啊?

想知道哪里可以查看全市场PE?

看了这么多,一个比较重要的感觉:如果我自己选股、买股、选基金、买基金,那完全是在裸泳,怎么死的都不知道。 专业人都是用数据和体系武装到牙齿了,什么时候贵、什么时候便宜、历史是怎么走的,估值到了什么程度,而我自己就是完全凭感觉、凭道听途说,真的太危险了,还是老老实实跟投吧

这些内容需要在电脑上把图拉大了反复对比看。手机看e大发出来的的图真的是痛点,一想到e大在公号里面说过要用看情人那样含情脉脉的眼神,就更觉得我的手机配不上这些图了🤣

看E大这章的理念,我有一个疑问。学习历史非常重要,但是只分析历史用过去的事件或经验原原本本地判断是不是也不客观。 这个疑问源自于E大说的:“一个指数的估值是否进入过去十年最高 10% 区域,具有非常非常重要的意义。通常情况下,某个指数进入过去十年最高 10% 区域,就是本人清仓区域。”但上一篇他又说:“不学习历史当然无法判断未来,然而只学习历史恐怕也没什么好结果。” 就是什么时候我会根据历史的数据去做出我的决策,而什么时候我又不仅根据历史的决策还要结合走到目前的新的情况呢?

疑问:PE 平均估值是40-45 ,为什么几次顶都是45?这是怎么平均出来的?

25-30是较低估区域,20-25是满仓区域。20以下是动用现金存款区域。

A股,估值分化很严重。 一个指数的估值是否进入过去十年最高 10% 区域,具有非常非常重要的意义。通常情况下,某个指数进入过去十年最高 10% 区域,就是本人清仓区域。 E大也用全市场加权。 全市场 PE 的历史平均值,从 2004 年开始,就稳定在 40~45 倍之间。那么我们就把 40~45 倍 PE 作为过去 20 年中国股市平均 PE 值。 全市场 PE 跌破均值后,中长期看没有一次停下估值下降的脚步,都会一路跌到历史大底。(加权)