不管你现在处于投资的什么阶段,很大概率你都听过「资产配置决定 90% 的投资收益」这个说法。但看完这句话,你多半会陷入「好像懂了但又好像没懂」的迷茫。

诚然,我们都知道资产配置非常重要,但是,这条金科玉律一样的 90% 法则到底是从哪里来的呢?可信吗?

今天这篇文章,我就带大家回到这句话最初的起点,为大家厘清资产配置在投资中发挥的真实作用。

在进入正式的讨论前,我们先来一起弄明白一个关键的概念:什么是资产配置?

假设公司奖励了友友 50000 块钱,而友友打算把它用于长期投资,由于她听人说互联网、白酒、汽车等 10 个行业都非常不错,所以在对应的 10 只行业主题基金上都投入了 5000 块钱。这是资产配置吗?不是!

我们这里所说的资产配置,指的是决定大类资产的长期比例。也就是说,投股票还是债券?多少钱投股票,多少钱买债券?买股票型基金的钱中,多少买大盘股,多少买小盘股?

按照合理的资产配置思路,友友可能会为这 5 万块钱做以下这样的规划:

60% 的钱买偏股型基金,30% 的钱买债券,10% 的钱买货币基金;

确定了 6:3:1 的大类资产比例,友友会开始思考各类资产的具体投资比例,比如,她会把买偏股型基金的钱分成两份,一份买大盘指数基金,一份买小盘指数基金;

在友友投资期间,上面这两项的比例(大类资产的比例和每类资产的具体比例)都会一直保持不变。

搞清楚了资产配置的定义,我们就出发吧!去看看「资产配置决定 90% 的投资收益」中的 90% 到底是打哪儿来的。

1986 年,《金融分析师》上刊登了一篇名为《决定组合业绩的关键因子》的论文。一石激起千层浪,不仅引起了金融实务界的震动,还引发了学术界持续 25 年的大讨论。

金融机构的投资顾问们,以这篇论文的结论为基础,发明了推销自己的新话术——你看,科学研究表明,资产配置是多么地重要,快让专业人士来为你做资产配置吧;大学里的教授们则一直对结论保持警觉,在论文发表后的 25 年间,不断围绕这个话题发表新文章,检视「资产配置」和「投资收益」之间的关系。

那么,这篇开创性的论文说了些什么呢?

首先,三位作者,布林森、胡德和比鲍尔(以下简称,BHB)发出了灵魂拷问:资产配置和投资收益的变动有多大关系?

然后,他们选取了美国市场上的 91 只养老金基金,将每只基金 1974 到 1983 这十年的投资业绩,和它对应的相同资产配置下的市场基准收益,进行时序回归分析,得出了「投资收益」和「资产配置」之间的决定系数。

由于具体的计算过程比较复杂,我就不在这里展开了,只说结果:BHB 发现所有基金的决定系数平均值为 93.6%——基金每个季度收益的变动(variation)93.6% 可以被其资产配置的基准收益所解释。也就是说,资产配置在投资收益的变动上(注意:不是收益水平!),起着决定性的作用。

具体来说,这句话什么意思?我们结合一个生活中的例子来看:假设有有买了一只基金,这个季度涨了 5%,下个季度涨了 10%,下一个季度跌了 8%。这三个涨跌的变化 ,93.6% 是因为这只基金的资产配置变化引起的。

这就是「资产配置决定 90% 的投资收益」的 90% 最初的原点了,「90%」所解释的是收益的波动,而不是收益的水平。

BHB 的结论在学术界引发的余波从论文发表之时起就没有断过,一直蔓延到今天。

然而,2000 年,学术期刊《金融分析师》刊登的一篇论文一举扭转了所有人讨论的方向,这篇文章叫 《资产配置多大程度上决定了投资收益?40%,90%,还是 100%?》 。作者是耶鲁大学的经济学教授罗杰·伊博森和晨星的资深研究员保罗·凯普兰。

他们发现,「资产配置多大程度上决定了投资收益?」的答案是什么,主要取决于这个问题的语境,3 种语境对应着 3 种答案:

40% - 不同基金之间的收益的差别只有 40% 可以被资产配置所解释;

90% - 对于单只基金而言,大约 90% 的投资收益的变动可以归结于资产配置;

100% - 整体来看,美国公募基金的收益 100% 来源于资产配置这个因素。

他们的研究再次确认了 BHB 最初的结论——90% 的投资收益的变动,确实可以归结于资产配置。但我想在下文中给大家展开讲讲另外两个数字—— 40% 和 100%,因为理解这两个数字,对于我们普通的个人投资者来说,很有意义。

之前所有的研究几乎都聚焦在单只基金的「收益变动」和「资产配置」之间的关系上,伊博森和凯普兰首次提出,我们应该把格局打开,看看不同基金之间的收益的变动多大程度上可以被资产配置解释?

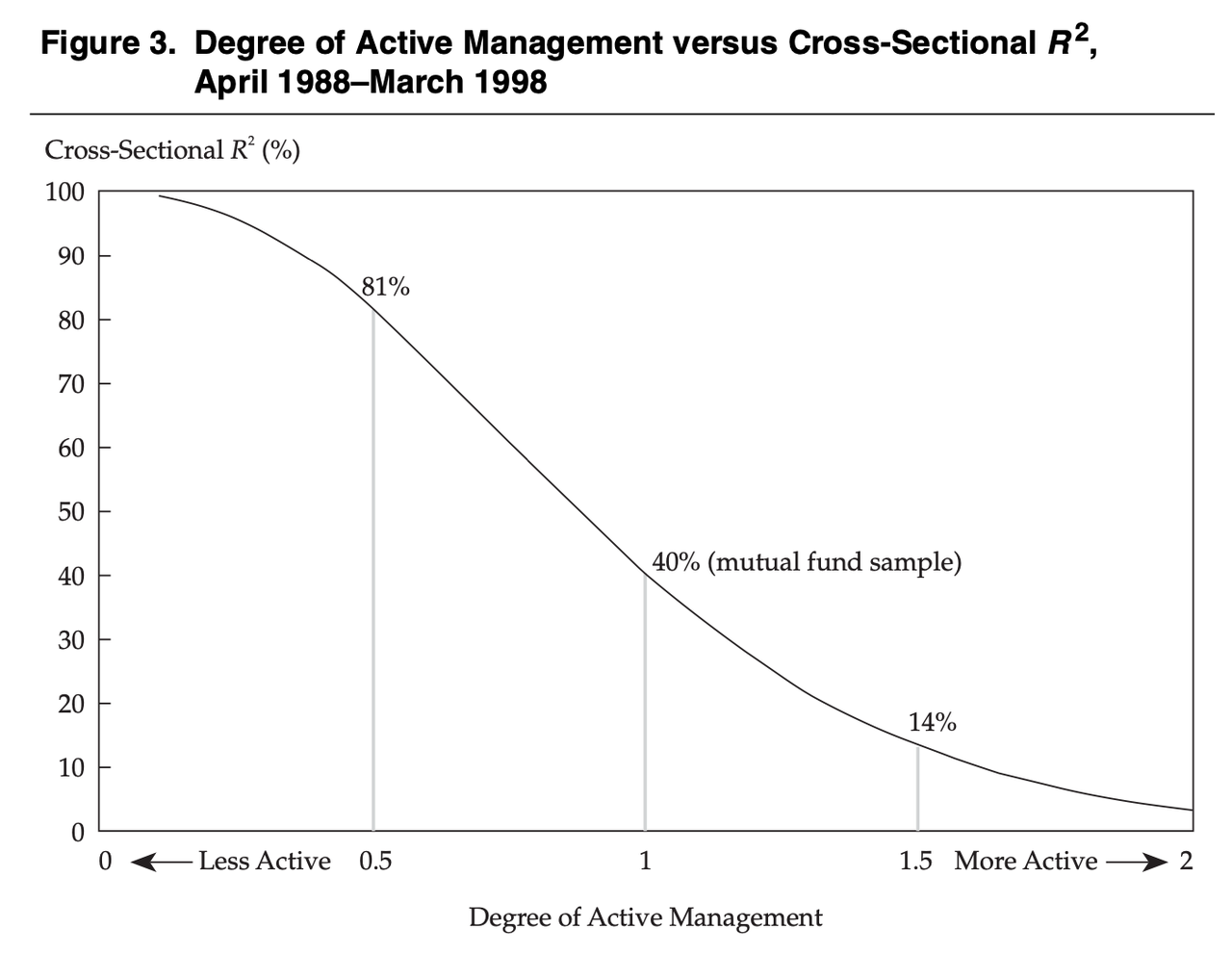

于是,他们选取了 94 只公募基金和 58 只养老金基金,将这些基金的 10 年年化收益率与相同资产配置下的市场基金收益,进行了截面回归分析,得到的决定系数只有 40% 。

此外,他们进行模拟分析之后还发现:主动管理越多,决定系数越低;主动管理越少,决定系数越高。也就是说,越是主动管理的基金,资产配置的作用越小,越是被动管理的基金,资产配置的作用越大。

具体过程,感兴趣的朋友可以参考论文。大部分朋友来跟我一起理解一下这个结论,什么叫基金之间收益的差别只有 40% 可以被它们的资产配置所解释呢?

友友买了一只采用「80% 股票 + 20% 债券」的资产配置方案的基金,知知买了一只「60% 股票 + 30% 债券 + 10% 现金」的资产配置方案的基金,但是,友友比知知多赚 20%,这个差距背后只有 40% 是资产配置这个因素引起的,而 60% 都是因为主动管理。

图注:主动管理越多,决定系数越低,反之亦然|数据来源:《资产配置多大程度上决定了投资收益?40%,90%,还是 100%?》

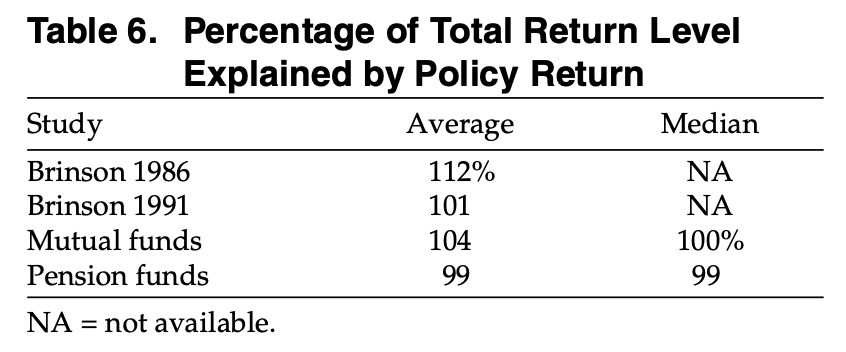

伊博森和凯普兰讨论的最后一个问题是:基金收益有多大比例来源于资产配置?

这对于我们个人投资者来说,这个问题可算是切中要害了。毕竟,没有什么能比「收益水平」或者说「收益来源」更与我们切身相关了,而之前讨论的「收益变动」更多的是,对专业人士具有参考价值。

伊博森和凯普兰使用下面这个比例做计算:

如果计算结果小于 1 说明基金的收益部分来自于资产配置,还有部分来自于择时择股等主动管理;

如果计算结果大于 1 说明基金的收益全部来源于资产配置,主动管理贡献的是负收益。

他们的研究显示,94 只美国公募基金中,有一半基金的比例计算结果大于 1,有一半小于 1,但是,平均值大于 1,这就说明,整体来讲,美国公募基金的收益 100% 来源于资产配置这个因素。

图注:基金收益水平与资产配置的关系|数据来源:《资产配置多大程度上决定了投资收益?40%,90%,还是 100%?》

自伊博森和凯普兰的论文发表后,学术界开始针对这三个问题进行更细致的研究和验证,研究人员的一些新发现包括:

基金收益随时间的变动的主导因素是市场本身的波动;

主动、被动的管理风格,以及分散程度对不同基金之间收益的差别有很大影响。

然而,综合看下来,有一个结论是恒定不变的:美国公募基金的收益 100% 来源于资产配置这个因素,主动管理整体上没有创造超额收益。

看完「资产配置和投资收益的关系」这个话题在美国这二三十年的演化,我们把眼光收回来,用中国的数据来验证一下,上面的结论在中国是否成立。

我按照下面的标准选择一组基金,共计 321 只:

主要投资A股的混合型基金

有从 2012 至 2022 年这十年的完整业绩

因为混合型基金的参考基准大多为「沪深300指数收益率 × 80% + 债券 × 20%」,我们用「沪深300指数 × 80% + 中债综指 × 20%」作为资产配置参考基准。

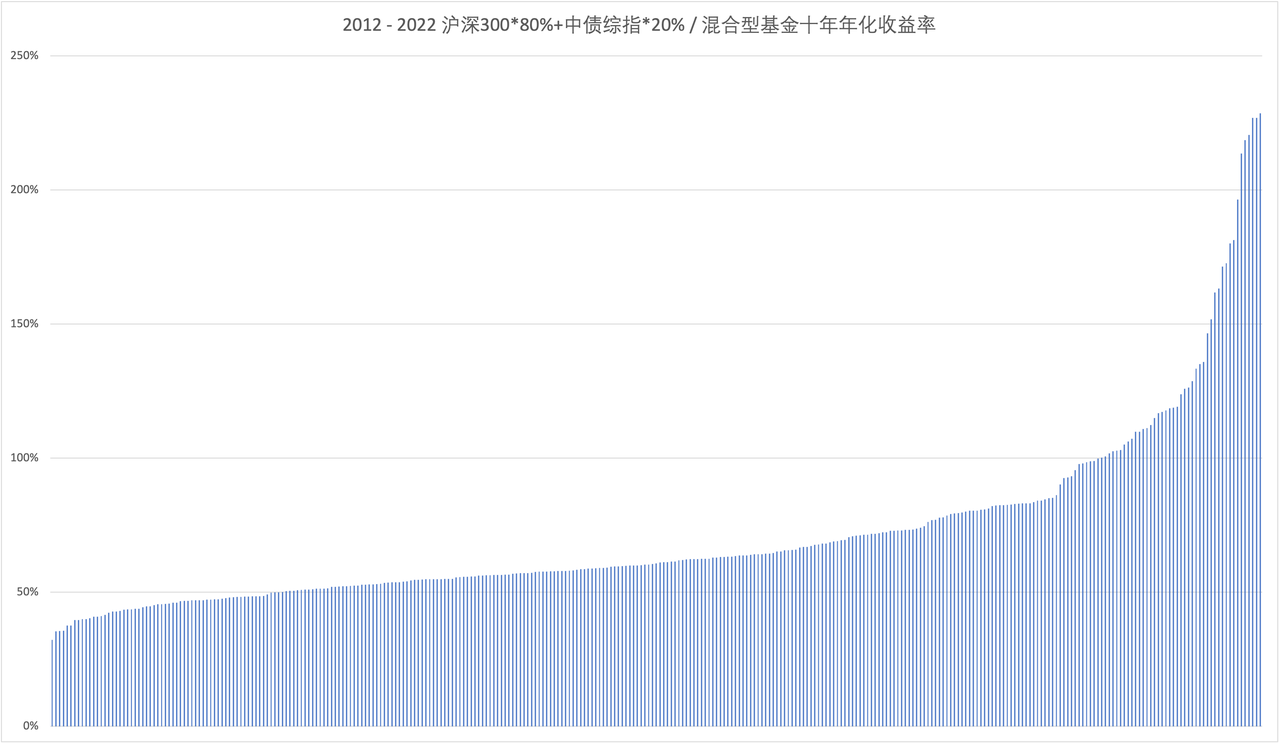

那么,按照上文提到的方式,把每只基金 2012 至 2022 年之间的参考基准的年化收益率与它们的实际年化收益率相除。

计算结果如下图所示:

数据来源:万得、有知有行

从上图可以看出一个,大多数结果都位于 100% 之下的区域——也就是说,大部分计算结果都小于 1。这说明,最近十年,中国的混合型基金(主动管理)的收益大多战胜了资产配置的基准收益,整体上创造了超额收益。

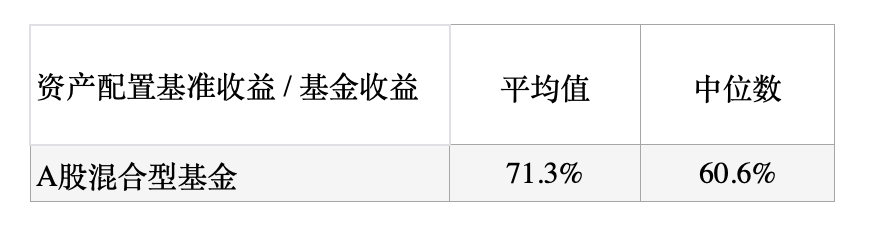

我们再在此基础上,计算平均值和中位数:

这组数据说明,对于最近十年的中国混合型基金来说,其收益主要来源于所配置资产的基础收益——资产配置对收益的贡献大约占 60 ~ 70%,主动管理带来的超额收益大约占 30 ~ 40%。

所以,我们可以总结为,中国的情况和美国相比,既有相似也有不同:

相似之处在于「收益来源」,在美国,资产配置这一因素对投资收益的贡献是 100%;在中国,资产配置这一因素对投资收益的贡献虽然不是 100%,但也比主动管理高不少;

不同之处在于「主动基金的具体收益表现」,最近十年,中国的主动基金的收益大多战胜了资产配置的基准收益,整体上创造了超额收益。而在多篇论文选取的时间段里,美国的主动基金整体上并没有创造超额收益。

看完「资产配置决定 90% 的投资收益」背后的故事,我相信以后大家再想起这句话,都会感到底气十足。毕竟,对于它所对应的前提和结论,咱们都已经了然于胸——

1 个前提:资产配置是决定大类资产(包括投资风格、投资行业)的长期比例,选股、择时是主动管理;

1 个结论:整体上看,在美国,基金投资的收益来源 100% 来自于资产配置;在中国,即使主动基金能够创造超额收益,基金投资的收益来源绝大部分也来自于所配置资产的基础收益。

除此之外,对我们普通的个人投资者而言,从这些对资产配置研究的结果中,还能推导出两层启示:

只知道一只基金的资产配置比例,并不能保证它未来的收益;

被动投资、分散投资的收益范围更靠近市场基准收益。

在探索以上所有问题的过程中,我收获到茅塞顿开的快乐、迎来了刨根问底之后的踏实,但最想和大家分享的启发还是:在学习和研究投资的过程中,我们应该永远保持清醒的头脑,实事求是。我们不应该简单地相信数字,更不应该胡乱套用,须知世上没有放之四海皆准的模型,更须知模型和现实之间存在差异。

[1] Brinson, G.P., Hood, L.R., & Beebower, G.L. 1986. “Determinants of Portfolio Performance.” Financial Analysts Journal, Vol. 42, No. 4, P. 39

[2] Roger G. Ibbotson and Paul D. Kaplan, 2000, “Does Asset Allocation Policy Explain 40, 90, 100 Percent of Performance?” Financial Analysts Journal 56, no.1 (2000): 32.

[3] Raman Vardharaj and Frank J. Fabozzi, 2007, “Sector, Style, Region: Explaining Stock Allocation Performance”, Financial Analysts Journal, Vol. 63, No. 3, P. 59

[4] James X. Xiong, Roger G. Ibbotson, Thomas M. Idzorek, Peng Chen, 2010, “The Equal Importance of Asset Allocation and Active Management”, Financial Analysts Journal, Vol 66, No. 2, P. 22

[5] Thomas M. Idzorek, 2010, “Asset Allocation is King”, Morningstar Research

[6] Roger G.Ibbotson and James P. Harrington, 2021, “Stocks, Bonds, Bills and Inflation 2021 summary edition”, P. 96. “The True Impact of Asset Allocation on Return”

本文章所载内容仅供参考,不构成投资建议。市场有风险,投资需谨慎,投资者应保持独立思考。详见《文章免责声明》。如转载使用,请参考《文章转载规范》。

看到大家的留言和反馈,我写了一篇答疑解惑,希望用更直白的例子来帮助大家更好地理解这篇文章,包括: Q1: 什么是资产配置? Q2: 什么是资产配置贡献的收益? Q3: 什么是资产配置贡献的收益比例? Q4: 在美国,资产配置贡献的收益比例是多少? Q5: 在中国,资产配置贡献的收益比例是多少? Q6: 既然主动基金有超额收益,我们是不是应该都买主动基金,不应该买指数基金? Q7: 这篇文章对我有什么用? Q8: 什么是投资收益的波动?它重要吗?

我说说自己的阅读理解: 首先定义了什么才叫做资产配置,买不同的股票,这不叫资产配置。分别配置股票,债券,货币基金等不同风险和收益的才叫资产配置。 接着追根溯源,介绍了这个话题的学术来源和后面的更新。 接着用数学的方式,非常"形象"的介绍了这个命题是正确的。 完整的使用了我是谁(资产配置),我从哪里来(美国),我到哪里去(中国也适用)的结构和框架。

大家好,我是这篇文章的编辑一知羊。朋友们的反馈我都看到了,我决定开放在线问诊,有什么阅读中的疑难杂症,欢迎来留言拷问我。(⚠️需要数据支持的引申类的问题,不答!其他都可以!) 💪😠👍🏽来吧!!!!!!!!!! 更新: 概念辨析:「收益变动」和「收益水平」的区别 收益变动(variations):基金收益的起起伏伏,指波动本身 收益水平(level):基金收益是高是低,是评价基金表现的一种标准

1. 非常重要的重点: 「资产配置决定 90% 的投资收益」是个历史悠久的错误理解! 正确的理解是:资产配置能解释收益变动。 换个不太准确的说法—— 资产配置决定投资组合的整体「风险」,而风险一般与收益正相关。 2. 一点思考: 正因为(大类)资产配置十分突出的重要性,海外资管巨头会把投资组合整体设计与风险等级(股债配置比例)作为最优先的事项。客户的资金进出结构就不会特别指定啦。

数据硬核,结论清晰!对于资产配置的刨根问底确实看得过瘾,看完我特别想说, 中国的资本市场相对于美国确实还不够成熟,因此才会在目前的历史阶段内,存在主动管理的超额收益。 既然这部分超额现阶段仍然存在,且未来大概率会逐渐消失,那我们更应该把握住这样的机会呀!真心希望在有行上线时,可以包含精选的主动基金板块,让大家可以跟随有行,抓住时代红利的尾巴~

这是一篇论文啊🍺

好家伙,没看懂

全球来说中国的偏股型基金存在非常高的超额收益,因为中国是散户市场,贡献80%的交易量,721割韭菜很明显,未来散户将被削减,欧美已经经历过,过那时才是指数基金平均收益超过偏股主动型基金!

这篇文章很严谨,也很易懂,是我看过的写资产配置最好的文章,已收藏。

学到新的知识点:股票,债券,货币等大类资产配置才算是资产配置。豁然开朗,原来我一直盯着细分行业的资产配置叫资产配置。 至于其他几个数字的问题现在还看的不是很明白,后面多看几遍,慢慢理解吧! 感谢栋大!