在上一篇「什么是知行温度计?」中,我们提到:「知行温度计」是我们通过研究股市历史估值的变化规律,帮你估算股市情绪热度、感受当下处于股市周期的哪个阶段。参考股市温度,低估买入,长期来看获利的效果最好,高估买入、追涨杀跌的效果最差。通过历史回测,大家可以看到「知行温度计」的有效性。

这篇文章,我们换一个角度,回归到投资的本质,来看看「知行温度计」为什么有效。

「指数基金之父」约翰·博格在《共同基金常识》第 2 章中,通过对美股将近 200 年的投资回报率进行分析,认为决定股市回报率的有三个变量,分别是企业盈利增长率、股息率、市盈率的变化。市盈率是估值的一个指标,市盈率的变化可以看作估值的变化。这三个变量共同决定了股市的回报。

基于此,我们可以得出一个公式:

股票回报 ≈ 企业盈利增长 + 股息收益 + 估值变化

美股的数据显示,从长期来看,股票的回报主要来源于企业盈利增长和股息收益,而估值的变化则会导致股票短期波动,在某些时期提高了股票回报,在某些时期则降低了股票回报。

上述公式在美股成立,那么在 A 股如何呢?

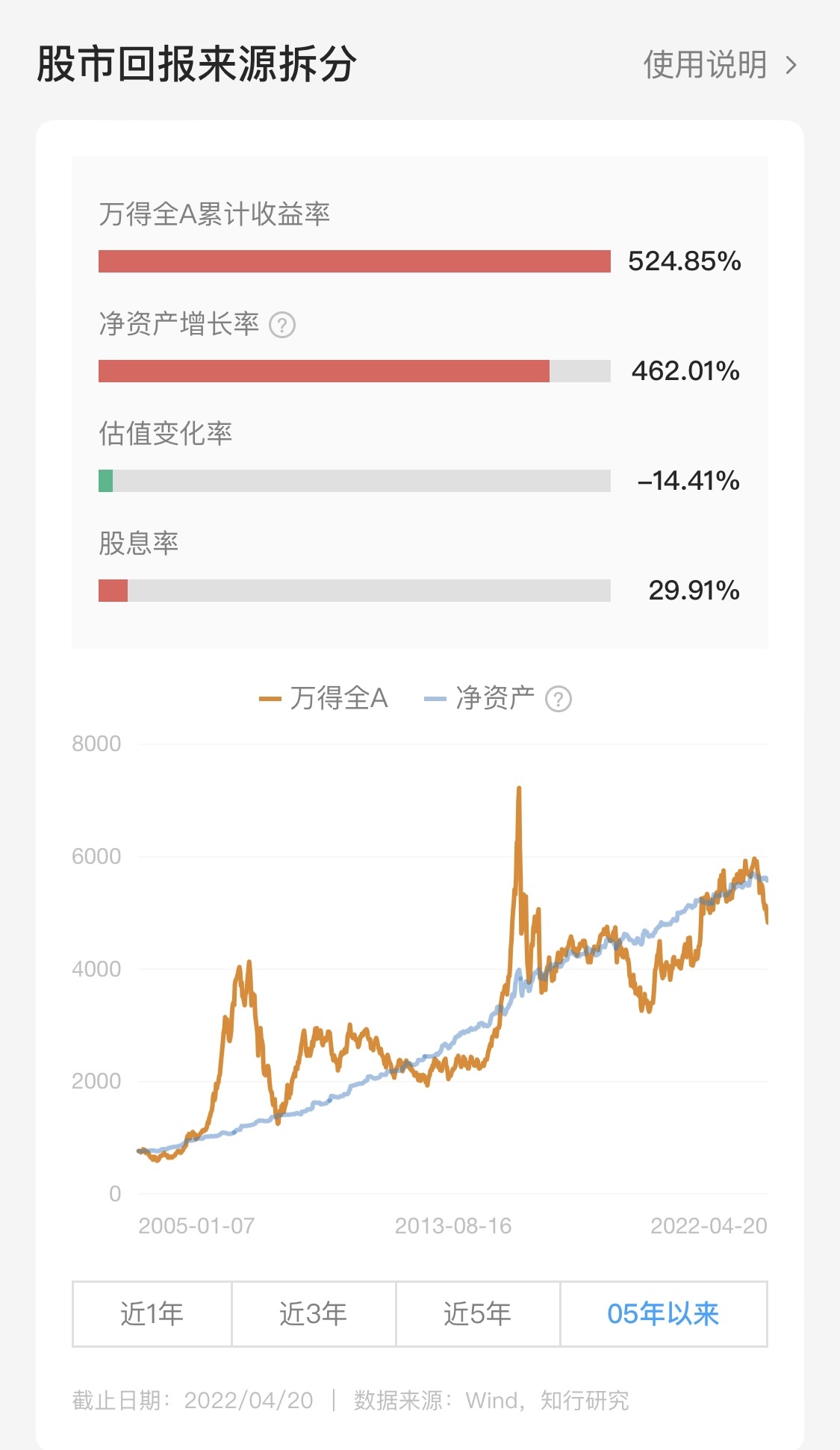

下图是「股市回报来源拆分」,我们将万得全 A 的累计收益率来源进行了拆分,并分别计算了净资产增长率(用来说明企业盈利增长)、股息率、估值变化率(用 PB 计算),发现万得全 A 的累计收益率也是由这三个变量共同影响的。

长期来看,万得全A的收益率也是来源于企业盈利增长和股息收益,其中公司盈利增长是贡献最高的,估值变化的贡献微乎其微。大家可以查看「05 年以来」的数据就可以清晰了解。这也符合格雷厄姆说的「股票短期是投票机,长期是称重机」。

这意味着,如果大家买入股票或者投资股票的基金,一直长期持有,获得的收益更接近于企业盈利增长和股息收益的总和。长期的累计收益率会很高,我们来看一下年化收益率的情况,2005 年到 2020 年 10 月底,万得全A的年化收益率是 12.98%,衡量企业盈利增长的净资产增长率是 11.67%,股息率为 1.52%,估值变化率为 -0.34%。这些数据可以让大家对长期持有A股的收益有个大概的了解。

股票投资回报公式里的三个变量,长期持有可以获得其中两个,那么我们可不可以利用估值变化来获得更高的收益呢?

既然我们期望获得估值变化带来的收益,那我们需要看一下估值变化在股市不同阶段对投资回报的贡献是怎样的。

经过对比,我们发现牛市、熊市,估值变化对投资回报的影响最大。在牛市中,万得全A的收益率非常高,其中大部分都是估值带来的。这也可以理解,牛市中,高涨的情绪会推动股价上涨、估值提升。相反,在熊市中,万得全A的亏损很大,其中大部分也是估值带来的。

所以我们要做的是,尽量多享受一下牛市的收益,少承受一些熊市的亏损。

「知行温度计」的作用就显示出来了,我们利用「知行温度计」,尽量在熊市低估的时候买入,坚持持有到牛市高估的时候卖出,就可以享受牛市估值变化带来的收益。同时,我们尽量避免在牛市高估的时候买入,追涨杀跌,也会少承受一些熊市的亏损。

这样操作的话,长期来看,大概率可以获得超越企业盈利增长的回报。

综上,我们从投资回报的来源出发,利用「知行温度计」,进行低买高卖的逆向操作,来提高估值变化对收益的正向作用,再加上长期持有来获得企业盈利增长和股息收益,从而获得一个更好的投资体验。

对了,「股市回报来源拆分」这个图表还有一个使用技巧,我们可以查看自己中短期的投资回报主要来源于什么,包括近 1 年、近 3 年、近 5 年的。通过查看中短期的数据,也能感受当下的热度。例如你看到近 1 年收益率很高,且大部分都是估值变化带来的,那就说明当下市场的热度还是很高的,可以跟我们的「知行温度计」相互验证。

本文章所载信息仅供参考,不构成任何投资建议。如转载使用,请参考《文章转载声明》。