本文是定投专题的第二篇原创文章。

我们认为定投有三大问题:什么时候适合定投?什么标的适合定投?怎么继续提升定投收益?

在上一篇文章中,我们在介绍完定投的基本信息之后,推演了定投可能面临的四种市场情况。我们发现,定投最适合的行情是先下跌后上涨,其次是震荡下跌,而震荡上涨、先上后下这两种情况定投的效果都弱于一次性投资。

结合市场牛熊轮回的周期特性,这回答了第一个问题:熊市的时候更适合定投。但是,有时候受限于资金流入的方式,我们还是只能选择在不适合的行情里定投,比如,我们打工人按月发放的工资。那么,在这种情况下,有没有什么提升定投收益的方式呢?

在定投系列的第一篇文章里,我们了解到定投最大的特点是平摊成本——只要我们能把成本摊得越低,就越有助于我们提高定投的收益。这就是市场上常见的一些定投策略的基础思路:进一步摊低定投成本。

具体来看,我们把这些策略分为均线偏离法、移动平均成本法和估值法。它们的原理都是类似的:借助某种指标,判断目前市场的高低情况,在低位多投入,高位少投入,进一步摊低成本,增加定投收益。它们之间的最大区别,则在于所选取的市场高低判断指标不同。

下面,就让我们一个一个来看吧。

首先,我们先给刚接触投资的朋友们科普一下均线的概念。均线,一般指的是移动平均线(Moving Average),又简称 MA。均线广泛应用于技术分析,用作趋势判断指标。均线上的每一点,代表过去一定时间周期内的证券价格的算术平均值。但均线也可以理解成不同周期的平均成本。比如,下图是万得全A指数的日 K 线和 60 日均线。

其中,60 日均线,可以看作过去 60 天每天按照指数收盘价买入的平均成本。假如最新价格低于 60 日均线,则说明最新价格比过去 60 日的平均成本低;最新价格高于 60 日均线,则说明最新价格比过去 60 日平均成本高。

理解了均线的定义,均线偏离法就很好理解了。均线偏离法认为某种资产的价格中长期必将回归均线,所以它以中长周期(常见的有 120 日、180 日、250 日、500 日等)均线作为标准,来判断市场高低。当投资标的最新价格低于均线时,它认为市场处于低位,增加当期定投金额;最新价格低于均线(向下偏离)越多,定投金额增加得越多。反之,当投资标的最新价格高于(向上偏离)均线时,它认为市场处于高位,降低当期定投金额;最新价格高于均线越多,定投金额降低越多,甚至暂停当期定投。

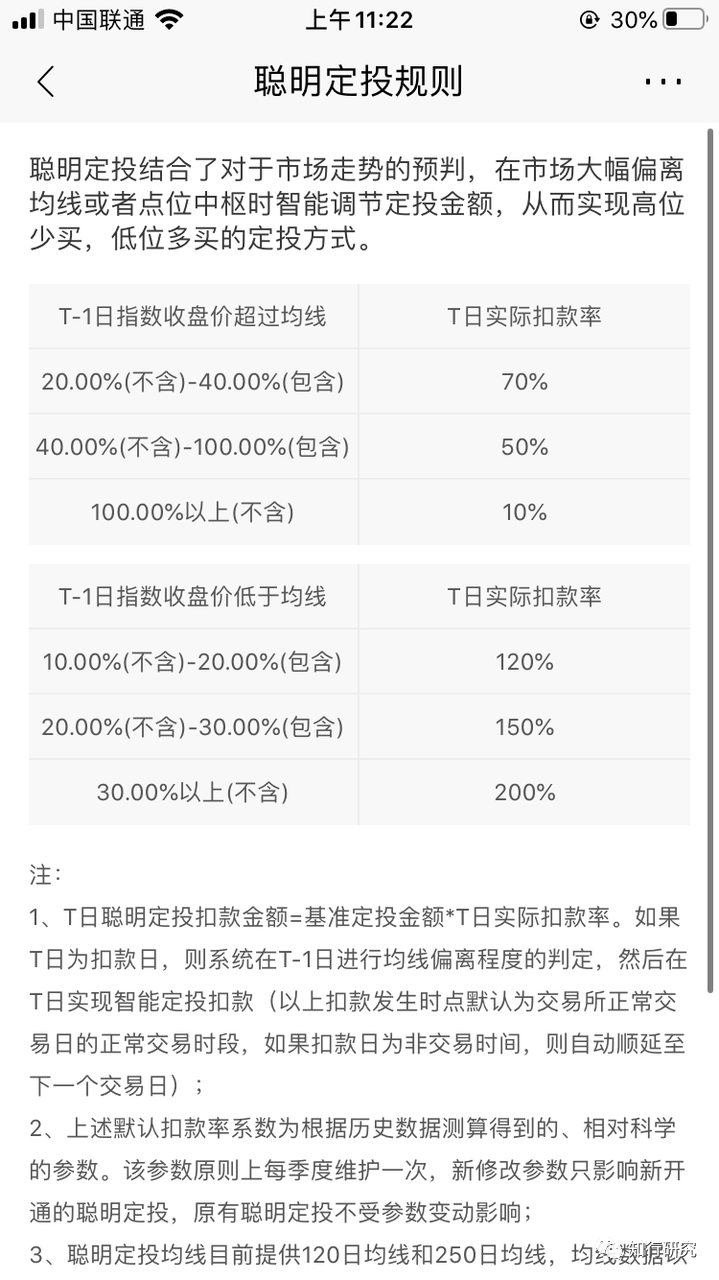

市场上属于均线偏离法的策略有招商银行「聪明定投」、蚂蚁财富「智能定投 - 均线策略」等。以「聪明定投」为例,它根据指数最新收盘价相对于均线的偏离程度(偏离度 = 指数最新收盘价/指数均线 - 1),设置了不同的实际扣款率。其指数标的有沪深300和中证500可供选择,均线也有 120 日和 250 日均线可选。

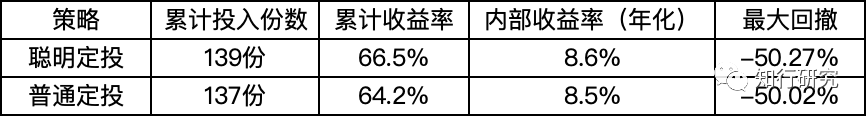

我们就按照「聪明定投」的规则,选取沪深300指数和其 250 日均线,看看此策略下,从 2010 年至 2021 年 4 月 6 日,月定投沪深300效果如何。

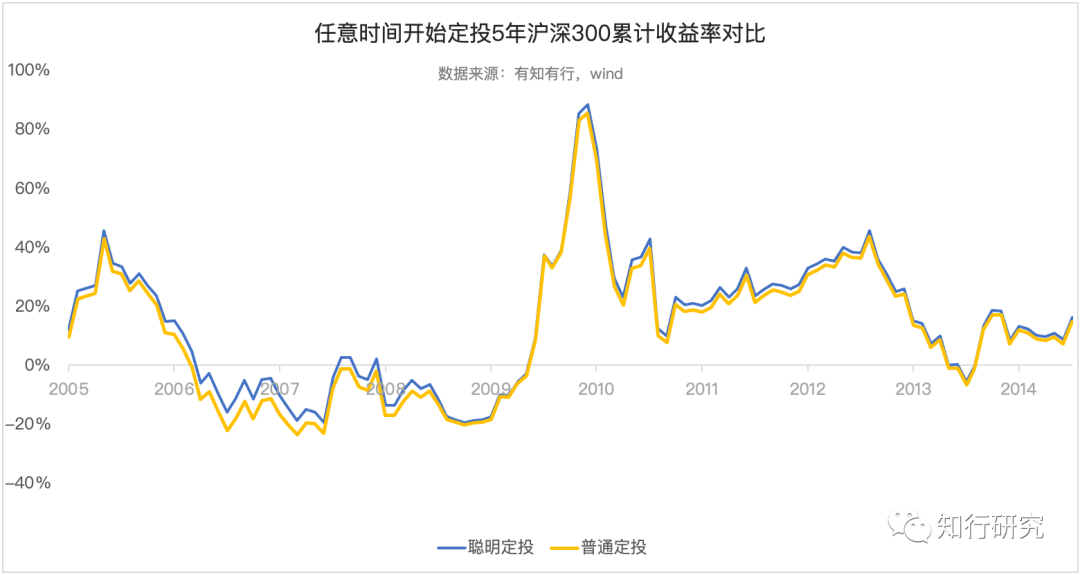

我们甚至不需要看具体数据,就知道这种均线偏离法在上述区间相比普通定投的提升效果一般。虽然相对同期的普通定投来说,收益有些许提升,但提升幅度不大,同时最大回撤幅度也没有改善。这也不是因为时间区间选择的问题,因为同样定投 5 年,无论从何处开启定投沪深300,聪明投的收益和普通定投的累计收益都比较小,说明这种方式对定投收益的提高有限。

导致这个结果的原因是均线偏离法用最近指数价格与均线的偏离度来判断市场的高低。

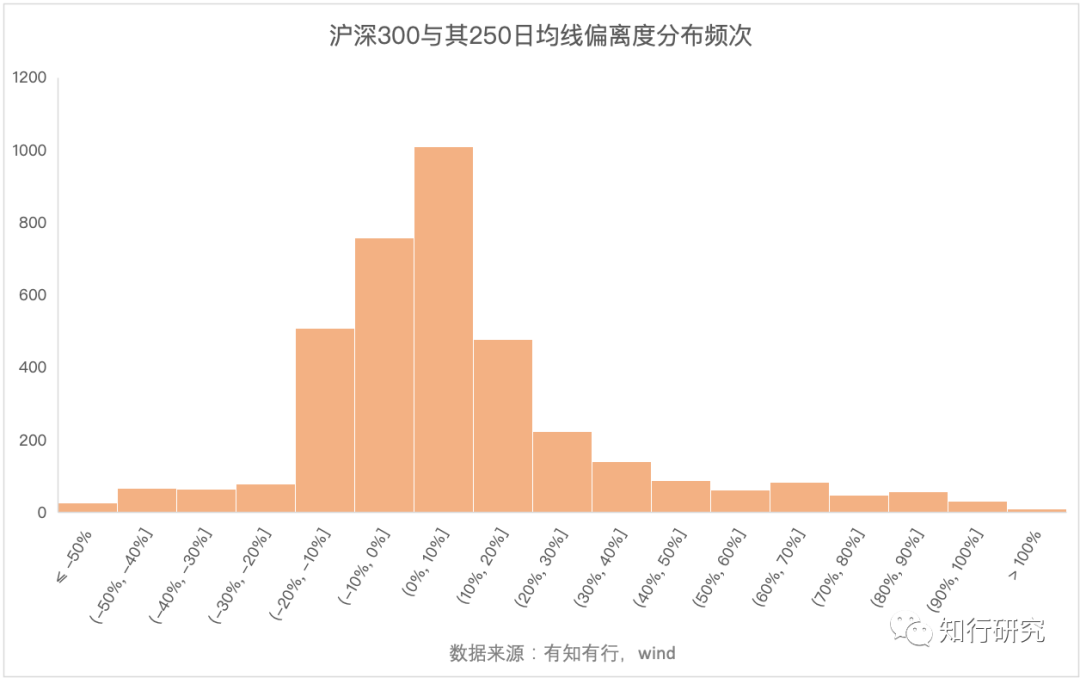

我们直接来看历史上沪深300和其均线偏离度指标就知道,由于A股牛短熊长的特征,偏离度并不能够准确指出历史上沪深300的高低位置。

在 2005 年到现在的 16 余年的时间里,只有 2007~2009年和 2014~2015 年这种极端行情时,偏离度能够明显指出市场的高低情况。而其余绝大部分时间里,偏离度仅在 -20%~20% 这个范围内浮动,对市场情况的指向也并不非常准确。

第二种方式是移动平均成本法。其中,移动平均成本指的是我们已投入部分的平均成本。

移动平均成本法的策略一般是这样:假如定投标的最新的价格比我们已投资部分的平均成本低,我们就提高新一期的定投金额,降低平均成本;假如定投标的最新价格比已投资部分的平均成本高,我们就减少新一期的定投金额。这是一个非常容易理解的想法,虽然很少看到具体的产品,但这种方法经常出现在各种理财课程或建议中。

要指出这种方式的不恰当之处也很简单,这种方法相当于把我们已投入部分的平均成本作为判断目前市场的高低情况的指标。试想我们入场时刚好是市场较低的位置,之后的定投标的最新的价格可能都比我们平均成本高,我们就很难继续投入,很可能错失低位机会。所以,虽然这种方式也许在特定的情况下能够发挥一定的作用,却很难被普遍应用。这也是为什么市场上几乎见不到使用该策略的定投产品。

由于指数价格均线、已投入部分的平均成本都不是一个很好的指示市场位置的指标,也就导致前两种方式对定投的提升效果非常有限。那么,我们是不是只要寻找一个能够更准确判断市场位置的指标就行了?

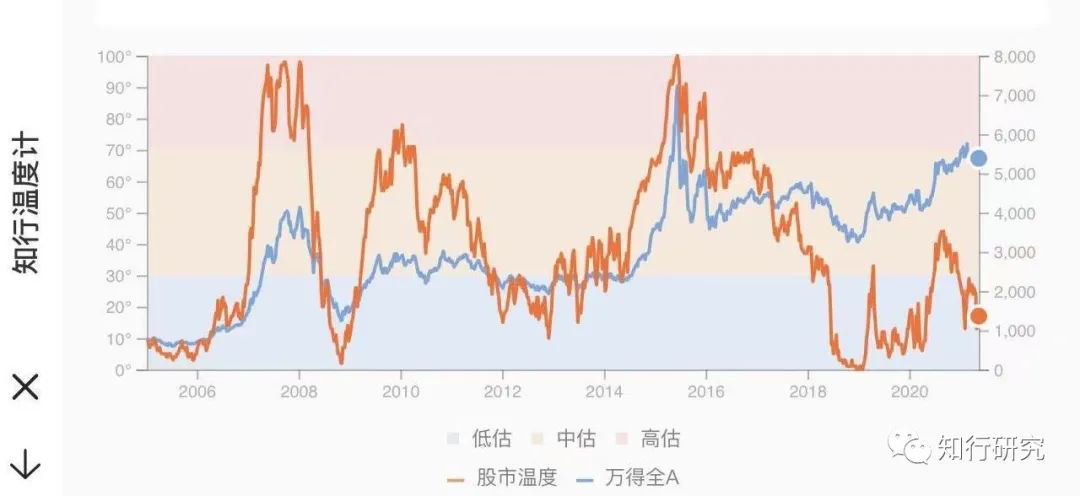

这样的指标确实是存在的,就是 PE、PB 等估值指标。从历史数据来看,股市指数点位的走势与 PE、PB 等估值指标具有较高的匹配程度。比如,下图是有知有行股市温度计(根据 PE、PB 等估值指标综合计算得出)和万得全A指数的历史走势图。

结合估值指标的定投方式被我们归类为估值法定投,像 E大的长赢投资 和我们 有知有行温度计定投 都属于估值法定投。

拿有知有行温度计定投举个例。我们先不谈有知有行温度计的卖出策略,有知有行温度计买入阶段的策略是:

当A股的全市场温度在 30° 以下时,我们认为市场处于低估状态,定投 2 份沪深300;

当全市场温度大于等于 30° 但小于 70° 时,我们认为市场处于中估状态,定投 1 份沪深300;

当全市场温度大于或者等于 70° 时,我们认为市场处于高估状态,暂停定投。

下图是从 2010 年至 2021 年 4 月 6 日,使用该策略月定投沪深300的表现。

这次,可以看出结合估值的温度计定投相对普通定投的收益有明显提升,最大回撤幅度也小幅减小。

另外,还记得前文中提到的使用均线偏离法的「聪明定投」的累计投入份数吗?「聪明定投」的累计投入份数是 139 份,也就是和普通定投的 137 份差不多。但同样的时间区间内,温度计定投累计投入了 166 份。这些多出来的份数,正是在低估区间加倍投入的部分。这也使得「温度计定投」的收益率提升幅度虽然看起来不多,但最后获得的收益的绝对值会远远超过普通定投。

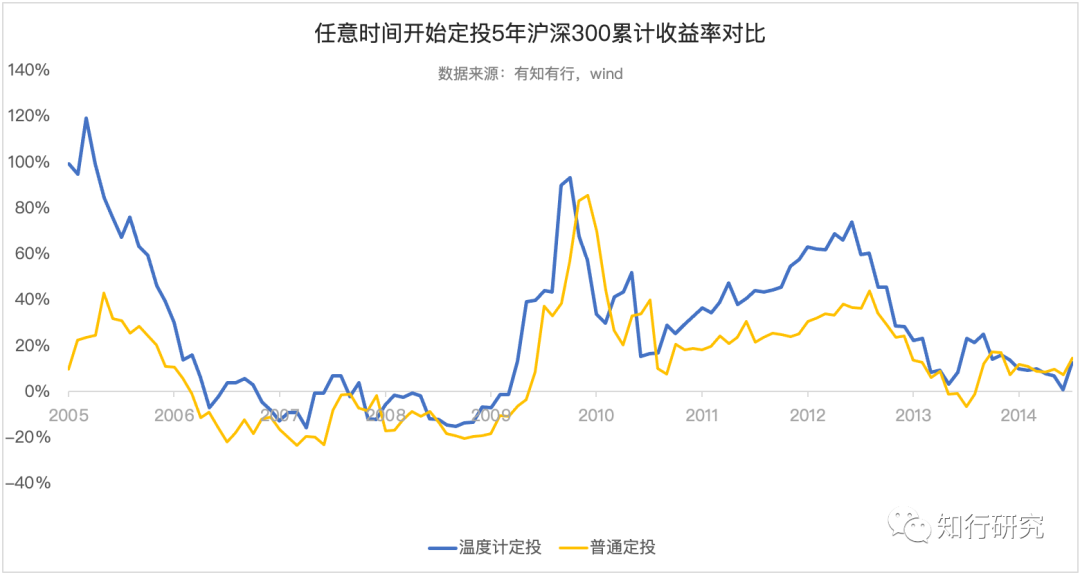

在下图里,我们还统计了 2005 年至今,无论从何处开启定投沪深300,使用该策略定投 5 年的收益和普通定投的收益差别。

可以看到,大部分时间,该策略的累计收益率都高于普通定投。说明这种策略在多数市场情况下,都能够部分提升定投收益,普适性强。

到这里,市场上常见的三种进一步平摊定投成本的方法就介绍完了。

它们的原理都是借助某种指标,判断目前市场的高低情况,在低位多投入,高位少投入,进一步摊低成本,增加定投收益。但由于使用指标对市场高低情况的判断准确性,导致了均线偏离法、移动平均成本法最终并没有很好的达到预期。而基于估值判断市场高低情况的估值法,多数情况都能够有效帮助我们提升一部分定投收益。

但不知道大家有没有发现,即使是估值法,对定投收益的提升依旧是比较有限的。原因是摊低成本的这种方法,对定投只能说是锦上添花。

在前面的定投收益走势图中,我们也能注意到,其实在牛市定投的收益是很可观的。但伴随牛市转为熊市的过程,定投的收益大大减少。如果我们能够在牛市止盈卖出,那多好啊。所以,事实上,合理卖出才是提高定投收益的更大杀器。

在定投专题的下一篇,我们将介绍提高定投收益的另一种更有效的方式:合理卖出。

来源:公众号「知行研究」

转载文章发表的所有信息仅代表作者个人观点,不对您构成任何投资建议,详见《文章免责声明》。

我有个突发奇想,就是我们估值法定投里的中估区域,如果把时间维度拉到足够长,这个长条区域也会显得越来越窄,最终也接近一条线的状态,像不像一条∞日均线? 从这个角度看的话,估值法其实是一种更高维度的均线偏离法。不过由于时间跨度足够长,均线的相对宽度足够大,所以能够不受短期波动影响,更着眼于长期价值,进而带来更好的定投收益。 最后还想说一句,非常同意文中说的:这些定投策略只是锦上添花。真正决定投资者能否赚钱的关键,是有没有100%坚决执行定投动作!只要这一点做到了,哪怕用的是最简单的定期定额无脑定投,长期下来的收益恐怕都要好过选用了最优策略却到了熊市不敢继续定投的人。

移动平均成本法我觉得是一种陷阱,而且是一般人很容易陷进去的陷阱。 比如之前以某个价格买入了一只基金,后面涨了(即使从其他指标看仍然是处于低估)就不太情愿继续买入,可能心理的想法是我之前那么低的价格买到过,现在涨价了为啥要买。这里可能是代入了平时买东西的习惯,之前3块钱买根冰棍,现在凭啥5块还要买呢? 要跳出这个陷阱就要不断给自己灌输正确知识:低估不是一个点是一个区间,没有人可以买在最底部。

非常喜欢定投策略的这个系列,有知有行一贯的风格,把事情从头到尾讲得清清楚楚,是什么,为什么,什么时间适合,什么标的适合,统统说明白。亲身体验下来,定投确实如评论里另一位同路人所说,最难的两点:一是坚持,二是止盈。坚持可以通过现在各种自动定投基本解决,而摊低成本的各种方法如本文所分析确实效果有限,那么重头戏就是:止盈,也就是卖出,这个真的比买入难太多了,期待下一篇。

对定投来说重要的只有两点:一是坚持;二是止盈。复杂的定投策略其实对最终收益的影响没有那么大,反而会产生两个问题:一是耗费大量的精力去管理,麻烦的事情很难坚持下去,这很可能会破坏定投的第一个要点;二是造成现金流的剧烈波动,要知道,并不是每个人都有无限的现金流用来定投。相比之下,还是最简单最原始的定投适合大多数的人。

第二种方法没看太明白,感觉和益达的目标市值有点像呀。 再说一下我对定投的理解:定投适用于资金量小的人使用,一般就是年轻人,工作不久,积蓄有限但是每月可以有一定工资结余,资金量小而且一两年的收入结余可能就会大幅影响资产比例,就没办法搞资产配置,所以定投比较适合。 定投获取高额收益是一方面,另一方面是强制储蓄的作用,能帮年轻人管住手不乱花钱。而年轻人参加工作的时间不能自己决定,参加工作的时候是牛市熊市震荡市都有可能,所以定投该开始就开始,当然通过一些方法增加定投的收益也是有用的~

主动基金不能参考温度计等估值策略,那该怎么定投?

定投买入的三种策略 均线偏离法:以120日和250日均线为例,买入的时候参考历史平均价格,高于它少买,低于它多买。 移动平均成本法:就是以你的历史买入成本为标准,高于它少买,低于它多买 估值法:基于市场温度,低估加倍 中枢正常 高估少买或者不买 用数据回撤,三者估值法最优 还有一种方法 目标市值法,假如你每周投入1000 下周因为上涨10% 变成了,1100。那么,你只需要投入900 。如果下周下跌10%。你第一个月的1000变成了900。那么下周你需要投入1100。其实变相实现了动态平衡。

请问全场温度低,但是沪深300温度高,为什么还会双倍定投

期待有知有行的更高阶的定投策略早日出炉,比如主动管理基金以及优质指数,希望是个集大成者,E大的S定投很少发车,也挺神秘的,怎么感觉E大似乎在S这里憋大招😀,现在市场上也挺多定投策略,眼花缭乱的,但还是最期待有知有行的产品,等着你们

移动平均成本法汇添富基金在做,我还是觉得长期来看价值平均策略会显著跑赢其他定投策略