有理有据

有理有据

股票是长期收益率最高的资产,同时它的波动也非常大。在资产组合中同时配置股票和债券,能够有效降低资产组合的波动。

在此基础上,还有一种简单有效的方式,可以进一步降低组合波动,提高整体收益。 那就是「再平衡」。

再平衡指的是,为了控制投资组合的风险,将资产配置比例调整回预设比例的做法。假如我们资产配置的目标是股债比例为 50:50,按照 50:50 买入后,由于股票和债券都会波动,一段时间后,它们的比例就会发生变化。可能股票涨得比较快,股债比来到 60:40。这时候,我们就可以卖掉 10%的股票,换成债券,将资产组合中的股债比重新恢复到 50:50。这就是一个再平衡的过程。

在A股这样大幅波动的市场中,简单的定期再平衡是投资中的免费午餐。

它为什么能有这样的威力呢?本期有理有据为你揭晓。

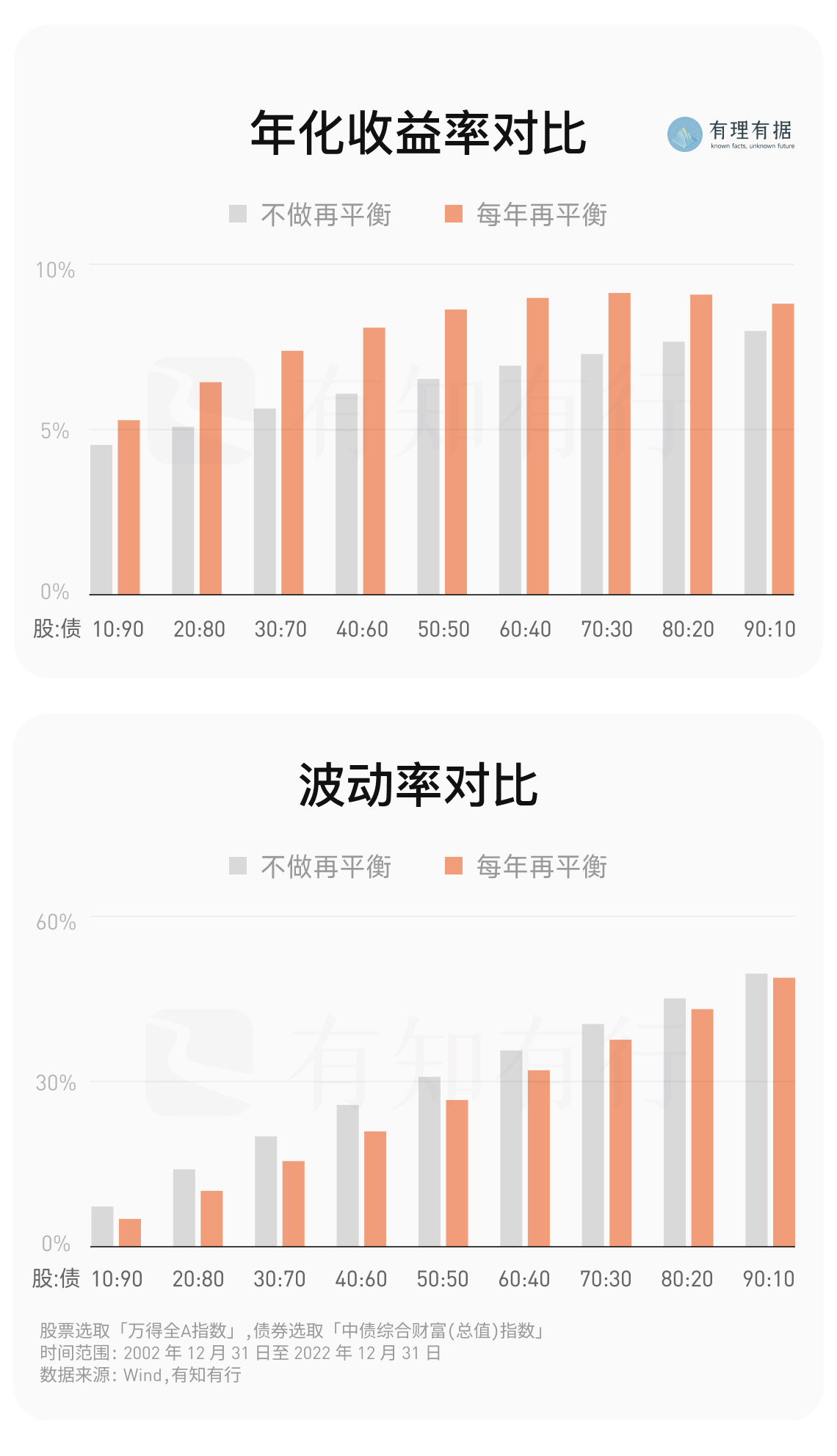

我们选择「万得全A指数」代表A股股票资产,「中债综合财富(总值)指数」代表债券资产,在 2002 ~ 2022 年这 20 年间做了一系列回测,以股债比 50:50 为例,我们可以看出,每年再平衡组合比不做再平衡的组合的收益更高、波动更小。

我们还回测了从 10:90 到 90:10 之间的其他股债配置,结果都是如此。

答案是,在大幅波动的市场中,再平衡能够做到低买高卖。

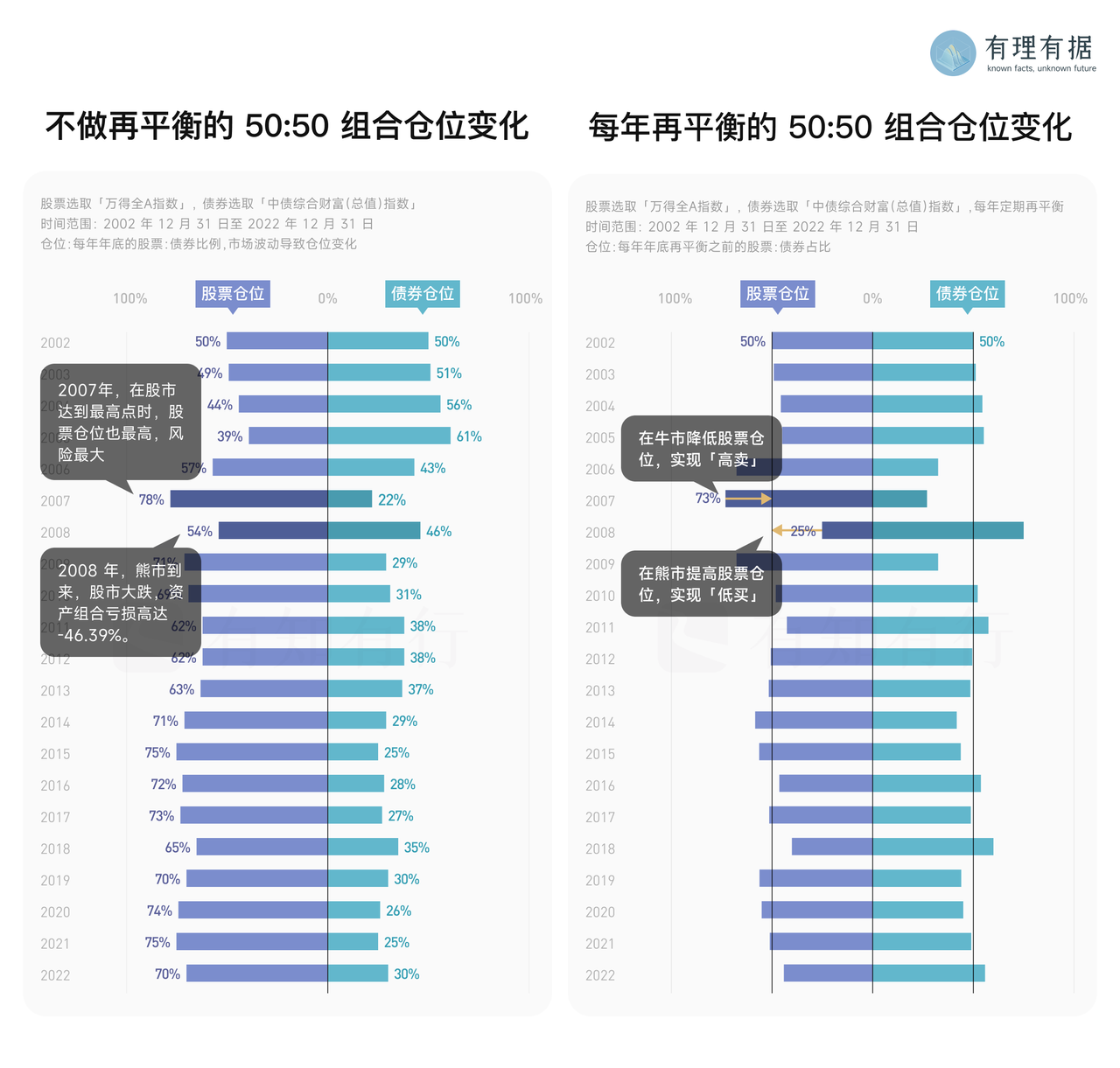

我们来看这张图。

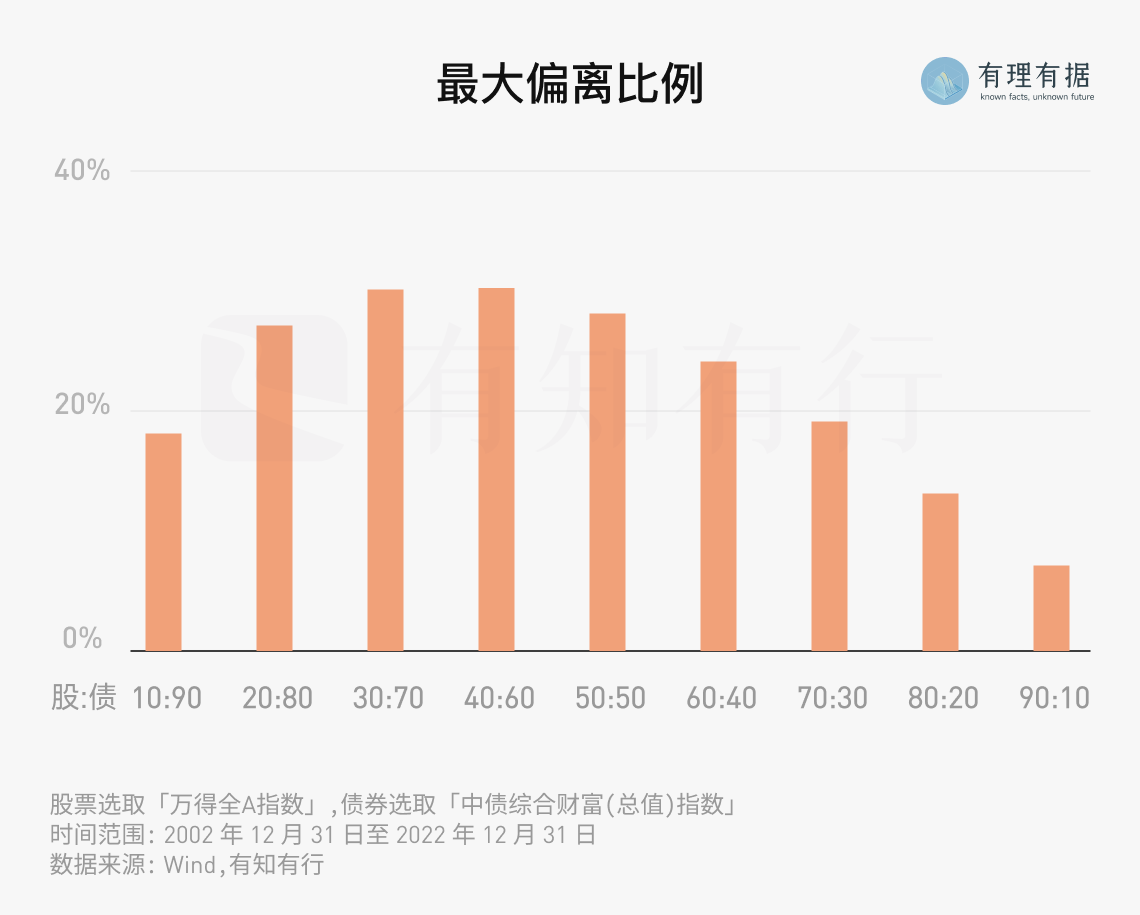

左边是「不做再平衡」的组合,任由市场波动引起仓位变化。从图中可以看出,2007 年底,股票和债券比例偏离最初的 50:50 最大,达到 78:22,最大偏离度达到了 78% - 50% = 28%。

右边是「定期再平衡」的组合,每年年底重新将股债比拉回最初的 50:50。

这张图很好地解释了为什么再平衡可以实现低买高卖。

我们把注意力放在 2006 ~2008 这三年,我试着用文字向你描述这三年这两个组合分别经历了什么。

先看左边「不做再平衡」的组合。

2006 年底,「不做再平衡」的组合股债配比是 57:43。

2007 年,股票市场达到最高点,随着股票的上涨,股债比例由 2006 年底的 57:43 变成了 78:22。资产组合内的股票仓位达到最高,风险也最大。

2008 年,股市大幅下跌,组合亏损高达 -46.39%,投资者承受了巨大的痛苦。股债比例也变成了 2008 年底的 54:46,在股市底部资产组合内的股票仓位较低,最终收益也会更低。

再看右边「定期再平衡」的组合。

我们在图中展示的各年份股债仓位是当年未做再平衡时的仓位,做了再平衡后就都是 50:50 了。也就是说,「定期做再平衡」的组合每一年的股债配比基点都是 50:50。

2007 年,股市大涨,到了 2007 年底,组合内的股债比例来到了 73:27。此时再平衡,把 23% 的股票仓位换成债券仓位,组合内的股债比例恢复到 50:50。再平衡操作实现了在股市高点的「高卖」。

2008 年,股市大跌,到了 2008 年底,组合内的股债比例变成了 25:75。此时再平衡,把 25% 的债券仓位换成股票仓位,组合内的股债比例恢复到 50:50。再平衡操作又实现了在股市低点的「低买」。

我们还回测了其他股债比例组合,事实证明,在大幅波动的市场中,不管哪种配置比例,再平衡都能帮助投资者低买高卖,增厚收益。

另外,无论哪种股债配比,不做再平衡任由资产价格变化决定资产比例,资产配置比例都会慢慢偏离最初设定的目标。当资产配置比例大幅改变时,组合的风险收益特征也和原始期望大不相同。而再平衡的组合风险收益特征更稳定,能够获得更稳定的结果。

首先,你可能会关心股票和债券的配置比例多少比较合适。《聪明的投资者》作者格雷厄姆认为,最大不要超过 75:25,最少也不要低于 25:75,大多数投资者 50:50 比较合适。但更重要的是,根据你的个人风险偏好选择,而这与你的年龄、性格、生活状态可能都有关系。

其次,再平衡没什么技术难点。最简单的方法是定期再平衡,比如每年定期操作一次,将组合内资产配置比例调整回到目标比例即可;另外一种方法是根据偏离度再平衡,比如组合内资产配置比例偏离目标超过 10% 时执行再平衡。这两种方法虽然简单,但确实有效。

需要提醒各位的是,

定期再平衡操作不要太频繁,太频繁会增加交易成本。每隔一年或半年执行一次即可;

根据偏离度再平衡时,注意偏离度的目标不要太小,一般不小于 5%,太小也会导致操作频繁,增加交易成本。

在大幅波动的市场中,再平衡是一种必要且有用的操作。当市场出现过度波动时,投资者可以利用再平衡实现在熊市中低买,在牛市中高卖。

不过,大家不要忘了,再平衡看似简单,实则对纪律性要求非常高,需要极大的魄力和定力。

试想一下,市场大幅上涨的时候,有多少投资者能够坚定地卖掉涨幅最高的品种。大部分朋友心里肯定要纠结几天:应该会继续涨吧?涨了这么多,我先等等,看看明天的情况吧......

投资背后的复杂人性与情绪涌动,是任何策略、数据都展示不出来的。这大概就是投资中最难的地方吧。

《非凡的成功——个人投资的制胜之道》,大卫·史文森

以问题为起点,用数据还原事实,用轻松易懂的图片解读原理与逻辑,构建起那些我们在投资中必须要知道的正确常识。

设计|港港、耳总

编辑|仝仝

数据|金栋

感谢 Alex929、熊有范儿、步枫、Selina、春光、刘涛、麦麦、武阳阳、厚望、蜻小蜓、眼里有光的azure、Arthur、毛远的反馈意见。

本文所载内容仅供参考,不构成任何投资建议。市场有风险,投资需谨慎,投资者应独立作出判断。详见《免责声明》。如转载引用,请遵守《转载声明》。

我最有感触的是年化收益率对比那张图,非常反直觉,很多时候高仓位并不代表高收益,尤其是在经历了长周期的大波动之后。 攀岩的时候,人必须先沉身蹲下去才能再用力往上; 投资组合中的债,就是在给我们预留下蹲的空间。

关于再平衡有几个问题困扰自己很久了,还希望得到有知有行的小伙伴的解答 1.60/40固定比例的再平衡,到了再平衡的时间,股债比例没有怎么变化,但是股权资产中的基金比例有了比较大的变化,比如沪深300有了10%的跌幅差异,这个时候,需要在基金内部做再平衡调整到初始的比例状态吗? 2.如果不是固定比例,而是根据市场温度,该如何做再平衡呢?比如在年初的时候,配置70%的股权资产,到了年底再平衡时,根据市场温度,建议的股权资产比例是62%,那这个时候需要卖出股权资产调整到62%吗?

从08年底开始的话,差异会小非常多

所谓的再平衡其实就是低买高卖的傻瓜版本,我们已经有温度计,30度以下多买,30-50少买,50-70不买,70卖,这不比再平衡好吗?

请问我大致跟的组合有E大的,长钱账户,部分主动性基金,网格,货币,那么这些怎么去区分股票和债券的比例是否合适呢?

如果是按照文章说的每年年底做再平衡,假如17年年中股市达到了最高点,17年年末又跌了下去,再平衡完美错过了高卖。这种定期再平衡是不是也有问题

再平衡节点之前的加仓应该怎么考虑呢,是以加完后股债平衡为目标去加,还是直接按股债平衡比例分别加股和债?

前一段时间也在思考再平衡的问题,一直知道概念但无从下手。 我根据自己的持仓思考的结论如下(我的持仓比较简单) ①基金组合(黑板报和长钱)完全跟车,不需要自己考虑配置和再平衡。(但黑板报的货币自己黑掉了一些) ②温度计定投策略是低温多买,卖出也等信号 ③计划中有长债定投,但有的时候买的很犹豫,考虑可以和温度计结合做再平衡?再研究研究是否合适。 ④主动基金试水买的量不多,感觉不太在能力圈内,不再继续买了,等到合适的时机卖出。(人生苦短,我选长钱) ⑤专款专用的保费储蓄买的短债,也不考虑再平衡,到需要的时间卖出即可(但去年发现有现金结余就用现金续费了🤦🏻♀️)

再平衡是通过卖出来实现初始比例,我就是不敢一次投,买得又很杂,像这样分批买的再平衡可以理解为买成初始比例吗?

🤔那每月再平衡或者每三到四年再平衡从长期来看会是怎样的呢?结果会是更好还是更坏?