有理有据

有理有据

股票是长期收益率最高的资产,同时它的波动也非常大。在资产组合中同时配置股票和债券,能够有效降低资产组合的波动。

在此基础上,还有一种简单有效的方式,可以进一步降低组合波动,提高整体收益。 那就是「再平衡」。

再平衡指的是,为了控制投资组合的风险,将资产配置比例调整回预设比例的做法。假如我们资产配置的目标是股债比例为 50:50,按照 50:50 买入后,由于股票和债券都会波动,一段时间后,它们的比例就会发生变化。可能股票涨得比较快,股债比来到 60:40。这时候,我们就可以卖掉 10%的股票,换成债券,将资产组合中的股债比重新恢复到 50:50。这就是一个再平衡的过程。

在A股这样大幅波动的市场中,简单的定期再平衡是投资中的免费午餐。

它为什么能有这样的威力呢?本期有理有据为你揭晓。

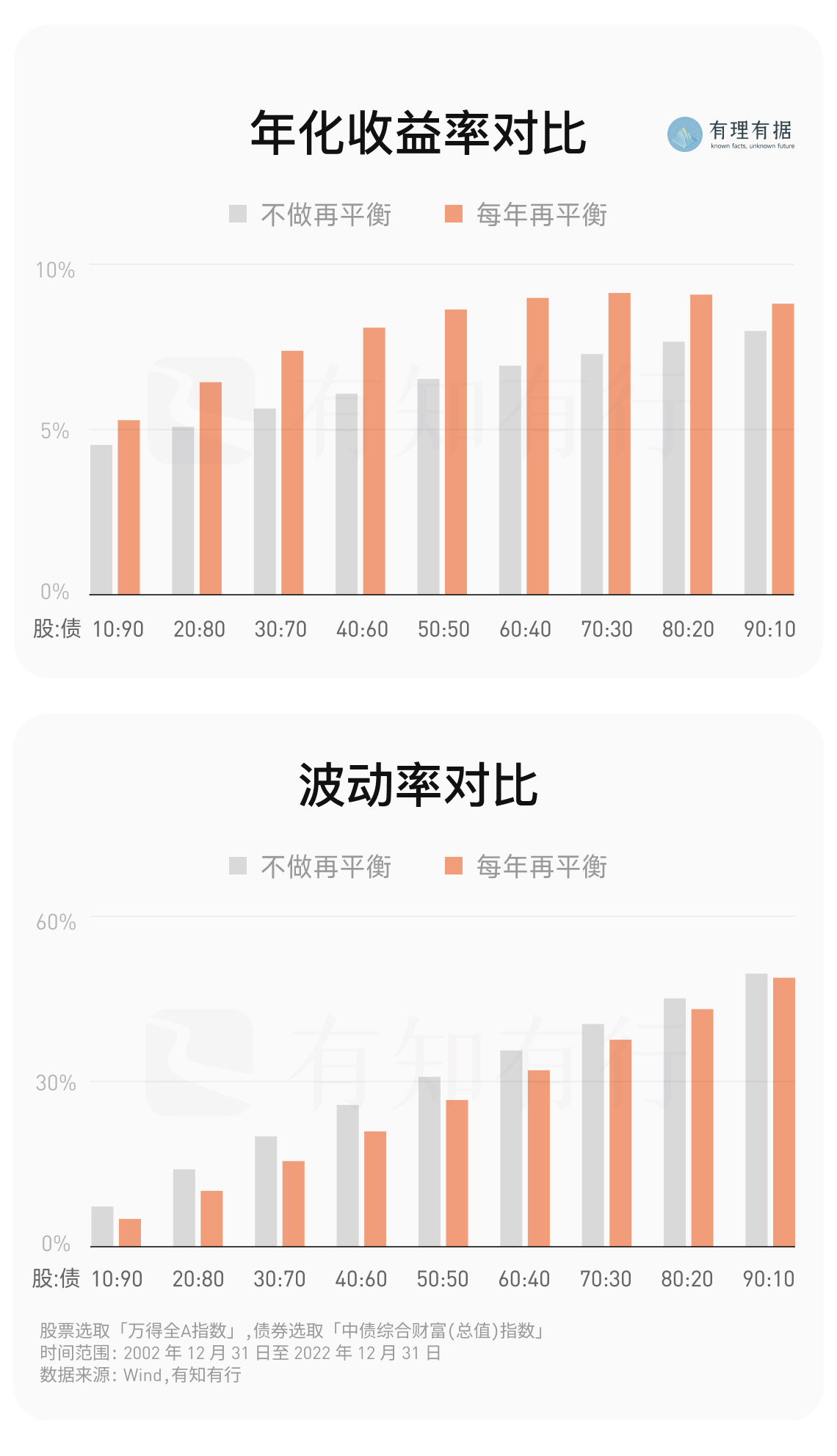

我们选择「万得全A指数」代表A股股票资产,「中债综合财富(总值)指数」代表债券资产,在 2002 ~ 2022 年这 20 年间做了一系列回测,以股债比 50:50 为例,我们可以看出,每年再平衡组合比不做再平衡的组合的收益更高、波动更小。

我们还回测了从 10:90 到 90:10 之间的其他股债配置,结果都是如此。

答案是,在大幅波动的市场中,再平衡能够做到低买高卖。

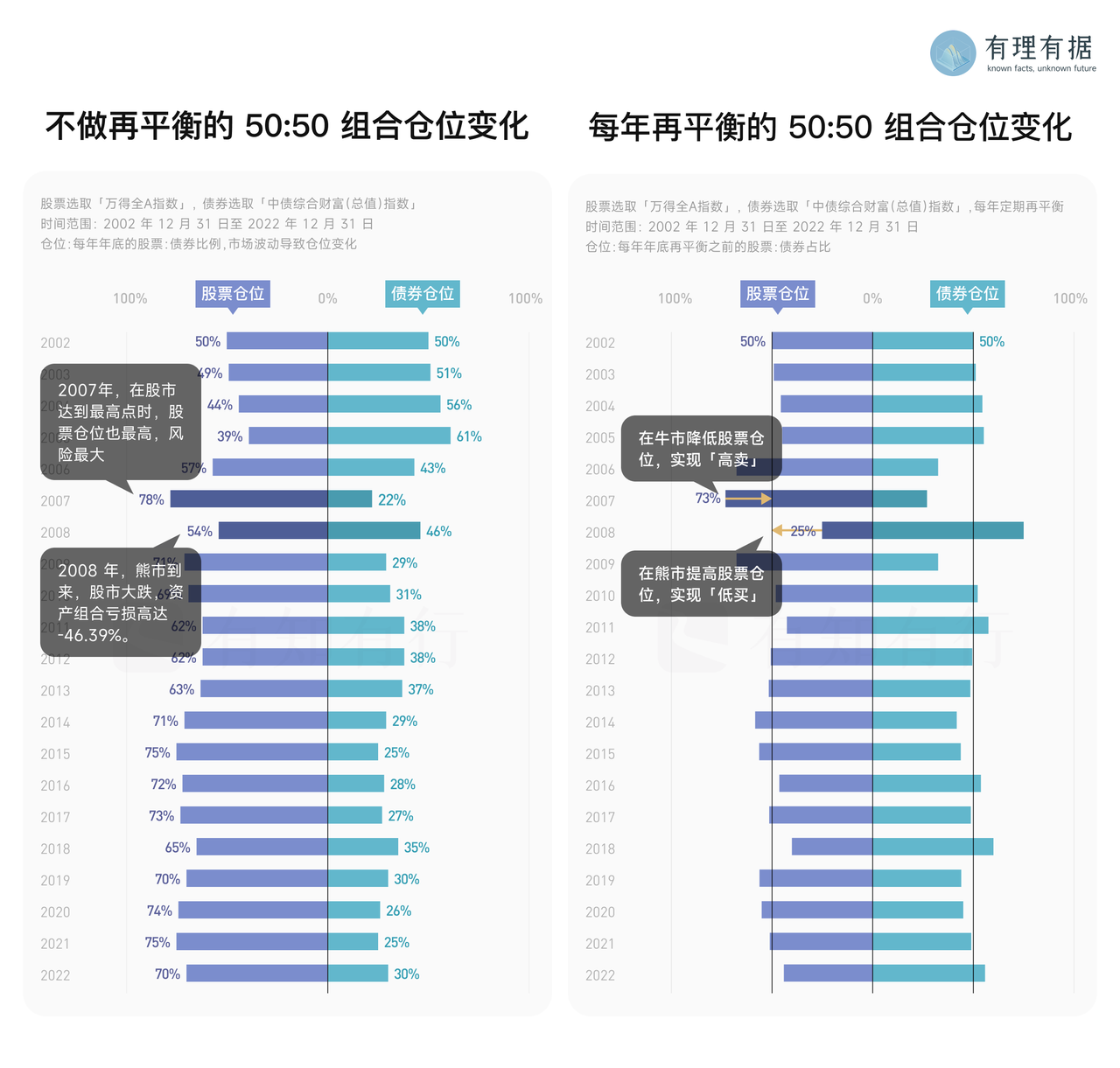

我们来看这张图。

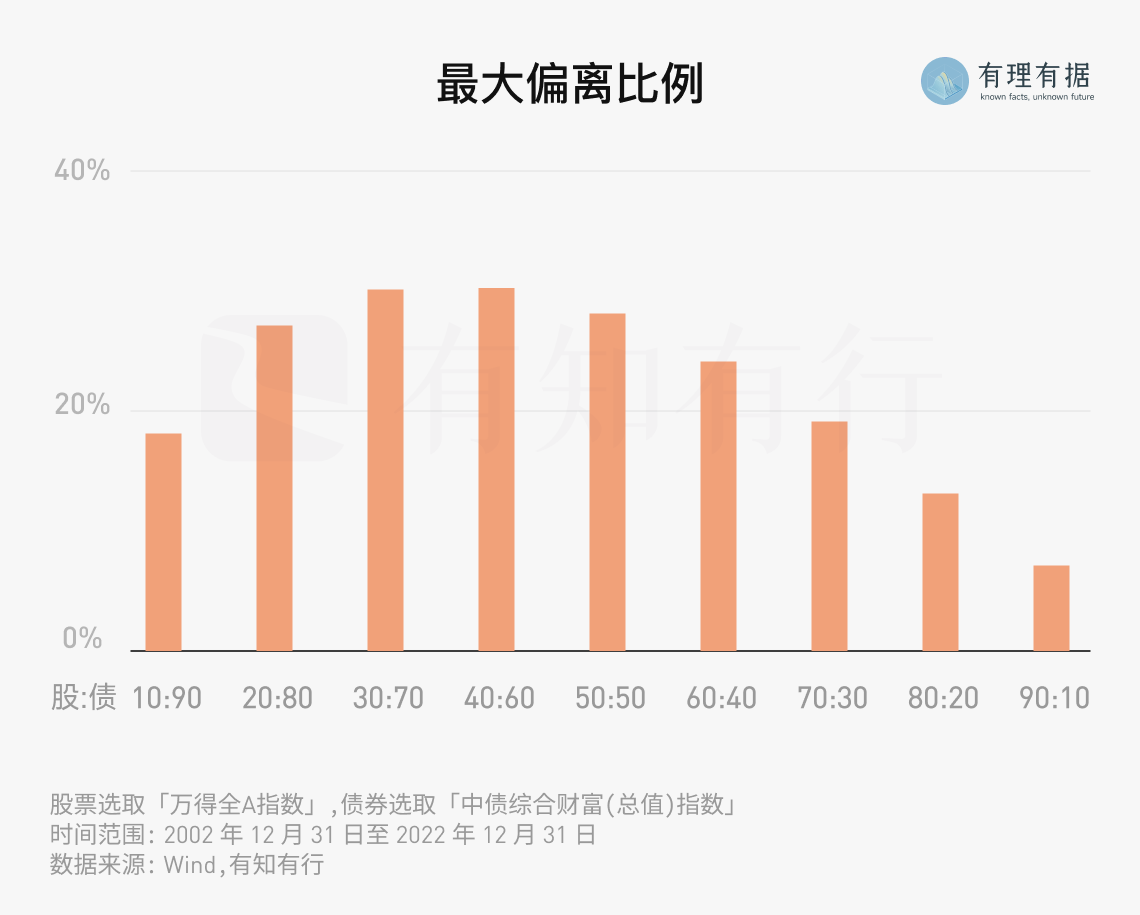

左边是「不做再平衡」的组合,任由市场波动引起仓位变化。从图中可以看出,2007 年底,股票和债券比例偏离最初的 50:50 最大,达到 78:22,最大偏离度达到了 78% - 50% = 28%。

右边是「定期再平衡」的组合,每年年底重新将股债比拉回最初的 50:50。

这张图很好地解释了为什么再平衡可以实现低买高卖。

我们把注意力放在 2006 ~2008 这三年,我试着用文字向你描述这三年这两个组合分别经历了什么。

先看左边「不做再平衡」的组合。

2006 年底,「不做再平衡」的组合股债配比是 57:43。

2007 年,股票市场达到最高点,随着股票的上涨,股债比例由 2006 年底的 57:43 变成了 78:22。资产组合内的股票仓位达到最高,风险也最大。

2008 年,股市大幅下跌,组合亏损高达 -46.39%,投资者承受了巨大的痛苦。股债比例也变成了 2008 年底的 54:46,在股市底部资产组合内的股票仓位较低,最终收益也会更低。

再看右边「定期再平衡」的组合。

我们在图中展示的各年份股债仓位是当年未做再平衡时的仓位,做了再平衡后就都是 50:50 了。也就是说,「定期做再平衡」的组合每一年的股债配比基点都是 50:50。

2007 年,股市大涨,到了 2007 年底,组合内的股债比例来到了 73:27。此时再平衡,把 23% 的股票仓位换成债券仓位,组合内的股债比例恢复到 50:50。再平衡操作实现了在股市高点的「高卖」。

2008 年,股市大跌,到了 2008 年底,组合内的股债比例变成了 25:75。此时再平衡,把 25% 的债券仓位换成股票仓位,组合内的股债比例恢复到 50:50。再平衡操作又实现了在股市低点的「低买」。

我们还回测了其他股债比例组合,事实证明,在大幅波动的市场中,不管哪种配置比例,再平衡都能帮助投资者低买高卖,增厚收益。

另外,无论哪种股债配比,不做再平衡任由资产价格变化决定资产比例,资产配置比例都会慢慢偏离最初设定的目标。当资产配置比例大幅改变时,组合的风险收益特征也和原始期望大不相同。而再平衡的组合风险收益特征更稳定,能够获得更稳定的结果。

首先,你可能会关心股票和债券的配置比例多少比较合适。《聪明的投资者》作者格雷厄姆认为,最大不要超过 75:25,最少也不要低于 25:75,大多数投资者 50:50 比较合适。但更重要的是,根据你的个人风险偏好选择,而这与你的年龄、性格、生活状态可能都有关系。

其次,再平衡没什么技术难点。最简单的方法是定期再平衡,比如每年定期操作一次,将组合内资产配置比例调整回到目标比例即可;另外一种方法是根据偏离度再平衡,比如组合内资产配置比例偏离目标超过 10% 时执行再平衡。这两种方法虽然简单,但确实有效。

需要提醒各位的是,

定期再平衡操作不要太频繁,太频繁会增加交易成本。每隔一年或半年执行一次即可;

根据偏离度再平衡时,注意偏离度的目标不要太小,一般不小于 5%,太小也会导致操作频繁,增加交易成本。

在大幅波动的市场中,再平衡是一种必要且有用的操作。当市场出现过度波动时,投资者可以利用再平衡实现在熊市中低买,在牛市中高卖。

不过,大家不要忘了,再平衡看似简单,实则对纪律性要求非常高,需要极大的魄力和定力。

试想一下,市场大幅上涨的时候,有多少投资者能够坚定地卖掉涨幅最高的品种。大部分朋友心里肯定要纠结几天:应该会继续涨吧?涨了这么多,我先等等,看看明天的情况吧......

投资背后的复杂人性与情绪涌动,是任何策略、数据都展示不出来的。这大概就是投资中最难的地方吧。

《非凡的成功——个人投资的制胜之道》,大卫·史文森

以问题为起点,用数据还原事实,用轻松易懂的图片解读原理与逻辑,构建起那些我们在投资中必须要知道的正确常识。

设计|港港、耳总

编辑|仝仝

数据|金栋

感谢 Alex929、熊有范儿、步枫、Selina、春光、刘涛、麦麦、武阳阳、厚望、蜻小蜓、眼里有光的azure、Arthur、毛远的反馈意见。

本文所载内容仅供参考,不构成任何投资建议。市场有风险,投资需谨慎,投资者应独立作出判断。详见《免责声明》。如转载引用,请遵守《转载声明》。

文中认为定期再平衡周期是半年/一年为宜,可是我们严选的基金都是A类,很多基金在持有一年的时间卖出会收赎回费… 为了再平衡是值得的,可是肉眼可见支付的赎回费又有点不甘心

深度学习了再平衡。最近一直在尝试推动自己有行在平衡。

请问文章中的例子都是大A的,如果在其他市场再平衡也有这样明显的效果吗?

我有一个疑问,比如设定年度再平衡,差值在五个点以上。 如果未到年底时间点,就出现五个点以上这种情况,平衡还是不平衡?比如年中股市突然涨了,如果没有平衡,到年底又跌回了五个点以内,不用平衡了。

每年再平衡组合比不做再平衡的组合的收益更高、波动更小。 在大幅波动的市场中,再平衡能够做到低买高卖。 需要提醒各位的是,定期再平衡操作不要太频繁,太频繁会增加交易成本。每隔一年或半年执行一次即可;根据偏离度再平衡时,注意偏离度的目标不要太小,一般不小于 5%,太小也会导致操作频繁,增加交易成本。 来个定期再平衡和偏离度再平衡的对比呀?!

再平衡其实是不是算另一种的卖出止盈策略只是不离场? 那是在高估卖出止盈,再投别的低估产品好呢?还是一步步做好债股配置持续再平衡好呢? 两者有可比性吗?收益率会不一样吗?风险呢?

根据记录,73比率收益率最高

值得一提的是:再平衡策略,其前提在于相信某个资产的价格会在持有期间会发生均值回归。即资产的价格会在一定时间内,围绕某根曲线/在某个价格区间震荡。 若出现在某一区间内某基金价格只涨不跌/只跌不涨,应用该策略可能跑输一直持有不操作的收益。 无论是定期调仓还是阈值触发式调仓,组合再平衡的主要目的都是管理风险。更具体地说,组合再平衡的目标就是将组合风险持续维持在投资者的风险承受范围以内。如果不进行组合再平衡,不同资产之间的收益差异就可能会导致资产配置组合发生风险漂移,即其总体风险水平和风险贡献结构发生显著变化。 以上观点主要来自《有效资产管理》,《投资组合再平衡》。

想知道定期(一年)再平衡和偏离度再平衡之间会有什么区别

请问,就拿11人的足球队来说,买入是根据估值,如何才能到50:50的股债比例呢,具体怎么操作?请就存量资金和增量资金分别解释一下,可以吗,这个问题困惑我很久了。【可以这样吗,比如这个月有低估的股票基金,定投买入100元,其中,50元按预定比例买低估的股票基金,50元不考虑利率高低,直接买入债券基金。这样做也有问题,虽然股债可以每个月都达到50:50的比例,但是11人的足球队,可能买了几年还达不到预定比例】