有理有据

有理有据

上次在聊《分期付款的利率陷阱》时,评论区有朋友问:那房贷呢?房贷的利率也是用 XIRR 计算吗?不同的还贷方式利率一样吗?

本期我们就来聊聊 XIRR 公式在房贷这个场景下的运用,算算提前还贷到底划不划算?

小理最近考虑买房,贷款利率为 6%,他打算贷款 100 万,20 年还清。作为有理有据的常驻嘉宾,小理向我们求助,他不知道应该选等额本金还是等额本息,实际利率是多少?

在开始拆解之前,我们先搞清楚两种还款方式分别是什么。

等额本金指的是,每个月还固定金额的本金 + 剩余本金的利息,每个月的还款金额不同;等额本息指的是,在还款期限内,每个月还固定金额的贷款,包含本金+利息,每月还款金额相同。

第一步,计算每个月要还的本金。

用贷款总额( 100 万)除以总期数( 20 年,一年 12 个月,一共 240 期),确定每月的还款本金是多少。小理每个月需要还的本金是 100 万 / 240 期= 4166.67 元。

第二步,计算每个月要还的利息。

第一个月,小理欠银行的本金是 100 万,月利率是 6% / 12 = 0.5%,这个月要还的利息是 100 万 * 0.5% = 5000 元,本月还款总金额为 4166.67(本金)+ 5000( 利息)= 9166.67 元。

第二个月,小理已经还了 4166.67 元,还欠银行 100 万- 4166.67= 995833.33 元,这个月要还的利息是 995833.33 * 0.5% = 4979.17 元,本月还款总金额为 4166.67 + 4979.17 = 9145.84 元。

第三个月,小理已经还了 4166.67 * 2 = 8333.34 元,还欠银行 100 万 - 8333.34 = 991666.66 元,这个月要还的利息是 991666.66 * 0.5% = 4958.33 元,本月还款总金额为 9125 元。

......

以此类推,

到了最后一个月,小理欠银行 4166.67 元,这个月要还的利息是 4166.67 * 0.5% = 20.83 元。本月还款总金额为 4166.67 + 20.83 = 4187.50 元。

按照等额本金的还款方式,小理最终需要付的利息约为 602500 元。

第一步,计算每月需要还款的总金额。

根据公式,代入小理的例子,算出来每月的还款额为 7164.31 元。

第二步,计算每月的还款额中利息和本金各占多少。

第一个月,小理欠银行 100 万,月利率为 6% / 12= 0.5%, 本月要还的利息为 100 万* 0.5% = 5000 元,本月要还的本金为 7164.31 - 5000= 2164.31 元。

第二个月已经还了 2164.31 元,剩余本金为 100 万- 2164.31=997835.69 元,本月要还的利息为 997835.69 * 0.5% = 4989.18 元。本月要还的本金为 7164.31-4989.18 =2175.13 元。

第三个月已经还了 2164.31 (第一个月还的本金)+ 2175.13 (第二个月还的本金)= 4339.44 元,剩余本金为 100 万- 4339.44 = 995660.56 元,本月要还的利息为 995660.56 * 0.5% = 4978.30 元。

......

以此类推,最后一个月,本月要还的本金为 7128.67 元,利息为 35.64 元。

按照等额本息的还款方式,小理最终需要付的利息约为 719435 元。

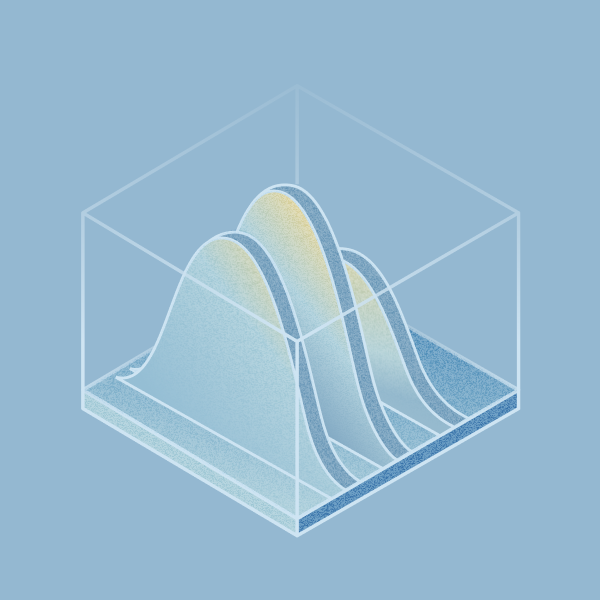

用一张图表示这两种还款方式的差异,是这样的:

回到最初的问题,房贷的实际利率是不是和银行讲的一样呢?贷款 100 万,20 年还清,用 XIRR 公式计算后得知,等额本金和等额本息的 XIRR 年化收益率都是 6.2%,实际利率是一致的。

实际上,银行给的利率就是实际利率。之所以测算结果 6.2% 和 贷款利率 6% 略有偏差,是因为银行利率不考虑一年以内的复利(月利率= 年利率 / 12),而 XIRR 公式考虑一年以内的复利。 贷款时间越长,这个差距越小。

简单来说,房贷上没有利率陷阱,贷款利率即为实际利率,一般来说,贷款 5 年以上,不管贷多少年,还贷方式选什么,利率都是一样的。

近些年,越来越多朋友开始考虑提前还贷。这背后的原因复杂多样,比如贷款利率下调速度赶不上存款利率、投资理财收益不佳、收入预期下降、生活压力大等。大家倾向于先把能还的房贷提前还了,减轻月供压力,缩短还款期限,早日实现无债一身轻。而且,单从财务的角度看,不少购房者也认为提前还贷可能更划算。

提前还贷是否划算的关键在于,假如不提前还贷而是拿这笔钱去投资,能不能获得比贷款利率更高的收益。换言之,当投资回报无法超越贷款成本时,提前还款才划算。

需要注意的是,我们在比较投资收益率和贷款利率孰高孰低时,应该统一时间期限,在剩余贷款年限内对比,即对比在剩余贷款年限内,你的投资收益能否跑赢贷款利率。如果你的房贷还需要十年还完,准备提前还贷的资金还可以投资十年,这时应该看的是长期投资的预期收益率能不能跑赢贷款利率;如果只剩下两三年的时间,应该对比中短期投资的预期收益率和贷款利率。

如何估算自己的投资收益率呢?

比较合理的方式是,参考自己过去实际拿到的投资业绩,而不是想象中的预期收益。别忘了我们之前讲过的,记得用年化收益率(年均复合增长率)来衡量历史投资收益。如果你在有知有行记投资账的话,就更好办了,可以直接看到自己过往的真实收益。当然,历史不代表未来,如果你能在此基础上,分清楚哪些是运气,哪些是自己的能力就更好了。

本期有理有据到这里结束了,看到这里,可能有朋友会问,不是有房贷计算器吗?为什么还要吭哧吭哧算一遍,没错,有理有据就是想教会你!你还想看哪些数据呢?请在评论区留言吧。我们下期见~

你有提前还贷的计划吗?请根据你的实际情况算一算提前还贷是否划算吧。

E53 对话起朱楼宴宾客:提前还贷是最好的理财方式?这不仅是经济账,更是情绪账

以问题为起点,用数据还原事实,用轻松易懂的图片解读原理与逻辑,构建起那些我们在投资中必须要知道的正确常识。

设计 港港|编辑 仝仝|数据 金栋

本文所载内容仅供参考,不构成任何投资建议。市场有风险,投资需谨慎,投资者应独立作出判断。详见《免责声明》。如转载引用,请遵守《转载声明》。

房贷4%提前还贷,就相当于是买了一个20/30年,利率为4%的定期存款了

几点感想: ①这是我看过讲等额本金和等额本息最清楚的文章了。。 ②请问作者是怎么忍住不说“把钱用来提前还贷远远不如买长钱合算”。。这是很明显的啊。。(哈哈我不是托)。。 ③我就是因为考虑“是否提前还贷”这个问题,才去了解理财/投资的。 从一个很信赖的经济学主讲人那里隐晦的听出来,要实现超过房贷款利率的投资回报率其实是很容易的。选择提前还贷,其实是对投资不了解且没兴趣的非常保守的选择。 不过当时又理财无门,印象中理财真是个遍地是坑的领域,不是说,你不理财,财不“离”你嘛。。 还好碰到孟岩and有知有行。 我想把钱交给一个人/机构,只要确认两点即可: 1. ta品性好; 2. ta有能力。

需要考虑通胀吗? 通胀使得借钱更值得,5%的利率,可能被二十年的通胀吃掉了。 如果不提前还款,而是投资的话,相当于既承受了5%的负债利率,现金部分还承受了通胀带来的负收益率,投资需要击败二者之和,这并不是一件容易做到的事。

其实还有个问题是如果把房贷还了,就没法每年取公积金了

1,从钱的角度算(我不是很笃定我算法对不对,也想和大家请教确认) 假设背景:商业贷款150万,利率4.75%,25年,等额本息,用贝壳小程序的房贷计算器看到:月供8552,累计还贷256.56万(本金150万+利息106.56万),手头有50万要不要提前还贷? a. 提前还贷 为了好算就从第一期开始提前还贷,本质就是同样条件只贷款100万,此时:月供5701,累计还贷171万(本金100万,利息71万) 即提前还贷50万,月供减少2851,累计减少还贷85.56万(本金50万,节约利息35.56万) 感觉挺爽,买了个4.75%的稳定理财,节约的利息就等于赚了35.56万 b. 不提前还贷而是买长钱,长期持有25年,年收益率6%(参考有知有行出品的SBBI年报2023看到过去19年A股整体年化9.61%,及长钱股债比基线来保守估计是6%),用有知有行记账的目标规划功能算一下两种投资方法(因为长钱内部有自动股债平衡和调仓,完全不用择时,拉长时间来看收益率差不多,就都6%): b1,不择时当下一口气一次买入长钱50万,不追加投入直接放那25年后,账户有215.11万(本金50万,投资收益165.11万) b2,每个月定投2851元,持续25年后账户193.83万(本金85.53万,投资收益108.3万) b2因为投资本金金额不同不可直接比,但反正b比a赚的多 贷款金额越多,投资时间越长,这差额越大 等于说,房贷是我支付月供向银行借款买长钱,抛掉利息成本还能赚钱,长期稳定低息借贷是一种优质资产 能这么做有几个前提:1,有稳定现金流不爆仓,2,能这么久拿得住长钱,3,长钱长期收益率能到6% 2,从流动性的角度,不还更能防爆仓 50万一口气还了,每个月月供压力只是少了2851元 50万不还,万一失业或有问题,50万可以支持58个月的月供(50万/8552) 3,心理的角度想 这个因人而异,不讨论了 自己能拿得住的策略,就是好策略

这一篇不但讲的清楚 连评论区都说得好

还不能忽略人的心理

总之利息是一定要还的😉

如果第十年房子卖了,是不是要把贷款还清,这时候已经还了三分之二的利息。该怎么破

年化投资收益率-9.05%,这就去提前还贷。