12月11日,「有知有行」App 的温度计模块上线了「好资产」和「定投参考」,很多朋友纷纷留言提问。

今天,我们就来回答一些共性问题,希望对你有所帮助。

对「好资产」和「定投参考」不了解的朋友,可以参考这篇文章《一份简单的定投策略 》。

问题 1:目前沪深300历史分位比较高,中证500历史分位比较低,按 1:1 投入会不会不太合理?如果按估值水平,定投 0.6 份沪深300、1.4 份中证500模式,会不会比等比例份额,效果更好呢?

问题 2:沪深300已经是高温了,定投又给出沪深300一份,没有矛盾吗?

答:再简单介绍一下我们的「定投参考」。我们认为,对于长期投资来说,选择长期业绩向上的好资产是第一重要的事情,因为这决定了我们能不能赚到钱。

那什么是好资产呢?我们认为长期来说,股票是收益最高的资产,同时我们看好中国未来的经济增长,投资A股长期能分享经济增长的成果。A股数量那么多,对于普通用户来说,选股太难了,有没有简单实用的方式呢?

我们通过分析沪深300、中证500指数的总市值、营业收入、净利润情况,得出「沪深300+中证500」指数能够很好的反映A股的优质资产。那么如何配置呢?

沪深300偏向于大盘股、蓝筹股,市场占比更高,而中证500偏向于中小盘,成长性更高。二者的风格存在互补性。我们知道,在A股历史上经常会表现出周期性的风格偏好。这其实是被很多人低估的非常重要的一点。我们不知道未来是什么风格,所以选择均衡配置,期望获得长期稳定的收益。也就是说,我们将沪深300和中证500指数等比例打包在一起,作为好资产的选择。

选择好资产后,如何才能进一步增强收益呢?

那就是利用全市场股市温度控制买入成本,获得一个好价格。所以我们利用「股市温度计」低估加倍买入、中估正常买入、高估暂停买入,起到降低成本、提高收益的目的。

有些朋友在沪深300、中证500的配比方面提出了疑问,那就是除了全市场股市温度,我们在买入时要不要看一下沪深300、中证500的温度情况。例如现在全市场股市温度是 31°,沪深300温度是 88°,中证500是 26°,那么是不是只配置中证500呢?或者少配置一部分沪深300,多配置一部分中证500呢?

我们从投资逻辑出发来思考一下这个问题,结论是上述优化方式有一定的优化效果,但效果较小。为什么呢?

首先,这是定投策略,定投意味着长周期内不断有现金流进入,某一次的买入对整体的影响较小,对择时的要求很低。细想一下,即便定投 5 年,每年都是月定投,那就是有 60 次的买入机会,某一次的买入不是那么重要。这跟一次性投资不一样,你现在有 50 万要投入,那么进入时点对你至关重要,如果时点不好,那么就需要降低仓位,留着子弹等待机会。

其次,股市是周期性波动的,类似于钟摆一样摆动。这个钟摆来回摆动,形成一道弧线,从一个极端到另一个极端。这两个极端是「好到完美无缺」和「坏到无可救药」,对应着股市的高估和低估,这两个极端存在的时间在整个周期中的占比是较低的,市场大部分时间都在中估区间。尤其是A股散户为主,这种特征很明显,之前几轮牛市顶点结束得都很快,碰到钻石坑能以非常低的价格买到股票的机会也难得一见。

所以我们可以在定投时再结合沪深300和中证500的温度情况做一些配比方面的优化,但鉴于高估区间占比较低,我们又是在定投,所以长期来看,差异较小。

为了验证上述结论,我们做了一些数据回测,我们将定投策略分为 4 种:

1)普通定投:不管全市场股市温度如何,每月定投沪深300、中证500各一份,每月定投 1000 元;

2)简单定投:也就是我们目前推荐的方式,在普通定投的基础上,根据全市场股市温度,低估加倍、中估正常、高估暂停买入,但如果买入,则会均衡配置沪深300、中证500;

3)简单定投+单个指数温度限制:在简单定投的基础上,加上沪深300、中证500的温度限制,如果它们中有一个处于 70° 以上,则全部配置另一个,如果都在 70° 以上,那么暂停买入;

4)简单定投+比例分配:在简单定投的基础上,依据沪深300、中证500的温度情况进行比例分配,温度高的少配置,温度低的多配置。

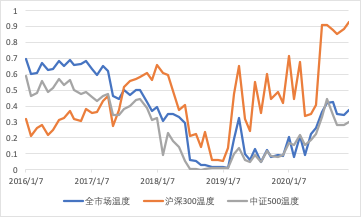

由于要考虑一定的周期,沪深300的温度从 2013 年才有,中证500的温度是从 2015 年才有,我们从 2016 年 1 月开始进行统计,具体见下图:

从 2016 年 1 月到现在快 5 年的时间里,全市场股市温度没有达到 70° 以上,中证500大部分情况下温度不高,沪深300表现好一些,今年的温度达到了 70° 以上。在这 5 年里经历了 30° 以下的低估,也就是 2018 年四季度的钻石坑。

从结果来看,除了普通定投,其他 3 种策略由于在全市场股市温度低估时都加倍定投,所以累计总投入更多,相应的总回报更多。从收益率来看,累计收益率差距不大,但内部收益率上后 3 个差异不大,但都比普通定投要好。

拉长周期来看呢,我们仅看一下沪深300从 2013 年 5 月到现在的情况,具体看下图:

结论是一样的。从回报的绝对值上,简单定投会更好,从收益率角度来看,后 2 个差异较小但都比普通定投要好。

所以,基于对普通用户来说,我们采用了更省心省力的简单定投,如果你想在这个基础上依据单个指数的温度情况进行优化是可以的,有一定的效果,但效果不显著。

可能你会质疑,在不考虑止盈的前提下,简单定投跟普通定投比,收益也没有那么明显啊。实际上,你更应该关注的是,熊市市场大跌时你能勇敢买入吗?你能坚持长期定投吗?真实情况是,大多数人都是半途而废,甚至高位接盘,连普通定投的收益率都是拿不到的。如果能让你坚持定投下去,并且能在别人恐惧的时候让你贪婪,多投入一些,那么未来的总回报还是可观的。

问题 3:可以定投主动型基金么?主动型基金跟指数基金相比,有超额收益么?

答:上面我们说过,对于定投来说,挑选长期业绩向上的好资产是第一重要的事情,所以如果你有挑选长期好的主动基金的能力,或者有主理人帮你管理,你是可以定投主动基金的。

问题 4:定投选择了沪深300 + 中证500,为什么不直接买中证800呢?

答:中证800指数的成份股是由中证500和沪深300指数成份股一起构成的,在权重分配上采用的是自由流通市值加权。由于沪深300成份股整体的自由流通市值要比中证500的大,所以在中证800里沪深300成份股总的权重占比会明显高于中证500。

由于A股具有周期性的风格偏好特性,沪深300和中证500的估值,也就是价格水平经常是不同步的。所以分开买入沪深300和中证500的策略,会优于单独购买中证800。

问题 5:已经买了长赢的S定投,这个定投还有必要跟么?

答:如果已经买了长赢的S定投,没有多余资金,那么就等待S定投的信号操作即可。如果还有多余资金,对我们的策略理念已经了解并认同,那么可以选择跟投我们的定投参考。

问题 6:请问能在有知有行购买吗?在别的平台买了能转到有知有行吗?

答:目前有知有行还不能提供交易服务,你如果有资金要投入可以选择先在其他平台操作,毕竟投资要趁早。等我们上线了交易,到时候可以把后续要投入的资金转到我们这边,已投入的部分看当时的市场行情以及费率情况再定。

问题 7:手上有300和500标的就不用换了吧?

答:不需要更换,普通指数基金以跟踪指数为主要目标,为了控制跟踪效果,监管机构对指数基金的跟踪偏离度和跟踪误差进行了规定。所以跟踪同一个指数的指数基金长期来看差异很小。如果你已经投资了沪深300、中证500的指数基金,并且跟我们推荐的一致,可以不用替换。毕竟替换还需要手续费,不划算。

问题 8:定投的时候,分红方式的选择有什么需要注意的吗?是不是选红利再投资比较好?

答:定投是一个长期投资行为,我们一般建议至少持有 5 年以上。实际上,定投更是一种投资习惯,当你习惯将每月工资结余拿出一部分来投资时,只要你有工资收入,这个投资习惯就会一直延续,所以这是个很长期的事情。在长周期里,大部分市场环境都适合红利再投资,所以在你定投的时候,分红方式选择红利再投资即可。

问题 9:定投场内还是场外呢?

答:场内、场外均可,这取决于你自己。对于很多人来说,不想花费太多精力,场外定投更便利,简单设置一次,就会定期扣款购买,不用开立股票账户,不用经常面对市场涨跌带来的情绪干扰,有助于保持一个良好的心态。

但如果你本身就偏好场内交易,能抵抗涨跌的考验,定期买入,那么场内操作也是可以的,场内的交易费用会更低一些。

总之,选择你自己适合的。对于大部分人来说,场外定投更适合。

问题 10:低估时定投是固定的双倍,还是说温度越低估,定投份数可能是三倍四倍五倍,这样是不是更合理呢?

答:我们上线温度计模块,目的是传达长期投资的理念,那就是好资产、好价格和长期持有,基于此给出了定投参考。大家只要理解了理念,可以结合自己的情况进行操作。

我们认为低估时定投可以加倍,意思是低估时定投买入成本低,抓住机会多买点,日后赚的多一些。定成双倍是考虑到大多数用户的资金情况。如果你能够投入更多,是没问题的。当然,前提是投入的资金要是你长期不用的闲钱哈。

问题 11:可以把一笔钱分开,按每周定投吗?

答:对于大多数人来说,每个月拿出部分工资来投资,是非常常见的行为。为了让这种长期的不断投入的现金流能够参与投资,定投才应运而生。

所以定投是针对你的资金投入方式来作出的投资选择。如果你手头有一笔资金准备投资,属于一次性投资,不用为了定投而定投,不要让定投成为一种信仰。

如果你想把每月的现金流拆成每周去定投,那这仅仅是涉及定投频率的选择。周定投、双周定投、月定投哪个好呢?长期来说,定投频率的选择对投资收益影响很小。

我们回测过定投沪深300指数基金的情况,发现按周定投和按月定投投资 10 年平均收益差仅为 0.3%,几乎可以忽略不计。因此我们认为,按周定投和按月定投平均上来看收益上没有显著差别。

定投频率的选择按照你的偏好和资金安排即可。

问题 12:每天都有定投参考还是固定日期?月定投参考的是每日的温度计,而每日的温度显然是一直变化的,那这样如何决定该月是否要定投呢?

答:每天都有定投参考,你根据自己的资金安排,结合当天的建议操作即可。至于每个月选哪天定投效果更好呢,长期来看,差异较小。

问题 13:什么时候卖出,会提醒吗?

答:交易上线的时候、需要卖出的时候,就看哪个事情先发生了。总之,会提醒你的。

希望以上内容能够解答大家的疑惑。如果还没有解决你的问题,欢迎写在下面的想法区。

打卡。看完全部板块性文章,看到第21期黑板报,再链接到这个里面重新看,突然就明白了定投,彻底明白了。

温度旁的箭头↑↓什么意思

看到温度计推荐买基金,对于沪深300和中证500都有对应的etf,并且比推荐的基金手续费更低,那买etf个基金有区别么?

这期QA解答了我对定投的几乎所有疑问,尤其是前两个问题,一直心存疑惑。短线玩的多了,总喜欢低买高卖,定投的话,几个月甚至一年看一次好像也没什么。 支付宝的智能定投可以开吗,不然每次手动,总是忍不住想去看收益

每天都有温度计提示是否需要设置成每日定投呢?

长期投资,小周期择时没用,大周期择时才有用(万得全A温度计)。复利s=本金x(1+收益率)的平方。 《投资第一课》“投资收益主要来源于企业盈利增长,投资时间越长,估值对收益贡献的占比越低”。

透彻! 请问一个问题,我有一些钱想要投资,但是有没有合适的投资对象。想在市场温度低的时间段都投进去,但是又不想一次投完。 问题:历史上,我们A股整体市场温度处于低温度带的最长时间段是多长时间。 我想把我的资金平均分成这么多月,最近就投进去。

关于用用回测数据来说明【简单定投+比例分配】的影响很小我认为是不严谨的,甚至可能是不正确的结论。因为回测时间是从2016年开始的,2016年以来,【中证500】大部分时间都处在低估温度区间,而【沪深300】则大部分处在高估温度区间。之所以现在的结果差别不大,【比例分配】的效果没有显现出来,是因为【中证300】和【沪深300】还没有走完一大轮交替的周期。现在刚走到【沪深300】强势的上半场。 1)【沪深300】估值的提高,拉高了【等比定投】中【沪深300】的收益。如果下半场【沪深温度】低估,那么这个收益率会降低。 2)【中证500】还没有迎来走强的下半场,因此【比例分配】中多积累的股份的收益还没有兑现。如果下半场【中证500】估值升高,这部分收益就会兑现。 长期来看,假设【沪深300】和【中证500】的收益率相同,但是市场温度会在两个指数之间周期轮动,我认为【比例分配】一定会比【等比定投】的收益高。就相当于你长期在低估的时候多买入{收益率相同}股份。当然,这里面还有一个前提,就是要在各自温度高的时候卖出。从2016年回测到现在,相当于我们在高估值阶段卖出了【沪深300】,但是在低估值阶段卖出了【中证500】,这样是不公平的,也是不正确的。如果能够等到周期反转,【沪深300】低估而【中证500】高估的时候再来回测,结果应该会不一样。 以上的论述基于三个假设: 1)【沪深300】和【中证500】长期来看是相同收益率的好资产。如果A本来就是比B更好的资产,那么就直接定投A好了。 2)市场会在二者之间周期性波动。波动让我们可以一直选择用低估的价格买入更多的股份。 3)二者不能同时卖出,必须在各自高估的时候卖出。也就是说要将低估买入的股份高估获利以后才能卖出。而不能低估积累的股份依然在低估的时候结算,那就没有意义了。

如果每月定投1000元,场内是不是有最低5元手续费的限制,这样的话是不是场外反而便宜呢?

第一课里不是讲股债比例嘛?这里的份数说的是股票的那部分是嘛?