本文,是咱们定投专题的第三篇文章。

前面,咱们总结定投有三大问题:

什么时候适合定投?什么标的适合定投?怎么继续提升定投收益?

专题的第一篇文章,在介绍定投的基本信息的基础后,我们推演了定投可能面临的四种市场情况。我们发现,定投最适合的行情是先下跌后上涨,其次是震荡下跌,而震荡上涨、先上后下这两种情况定投的效果都弱于一次性投资。结合市场牛熊轮回的周期特性,可以得出结论:熊市的时候更适合定投。

专题的第二篇文章,我们总结了市场上常见的三种定投买入策略,均线偏离法、移动平均成本法和估值法。它们的基础思路都是借助某种指标,判断目前市场的高低情况,在低位多投入,高位少投入,进一步摊低成本,增加定投收益。根据历史数据的回测情况,估值法是适用性最强的,多数情况都能够有效帮助我们提升一部分定投收益。

不过,在看完第二篇文章以后,不知道大家有没有发现,即使是适用性最强的估值法,对定投收益的提升依旧是比较有限的。

那么,还有什么方法能够提升定投收益吗?

让我们先来看一个长期定投的例子。

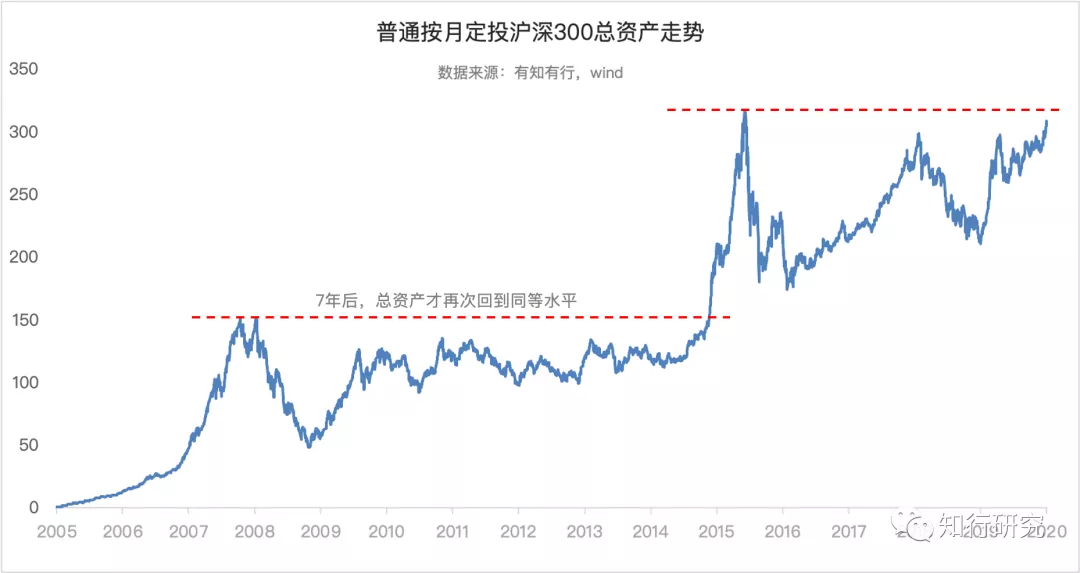

下图,是我们从 2005 年初开始月定投沪深300的总资产情况。

在这段时间里,我们总共经历了 2008 年、2015 年两次大级别的牛市。

可以看到,假如我们错过了这两个时间点卖出,即使每月依旧继续投入,却要等待数年后才能让总资产回到同等水平。

这就是为什么人们说定投买得好不如卖得好。

定投卖得更好的关键就在于如何更多地赚取牛市收益。

当然,要识别牛市顶端肯定是很难的,我们也很难期望卖在牛市的顶端。

接下来,我们将介绍市场上定投卖出的三种基础策略:目标收益率法、目标估值法、最大回撤法。看看这几种方法,能不能够帮助我们在牛市中赚取更多收益。

第一种方法是目标收益率法。

顾名思义,目标收益率法是当累计收益率或者年化收益率达到某个特定值后,卖出全部资产,结束定投的卖出方法。它目的是将收益落袋为安。

属于目标收益率法的定投产品中,比较典型的有蚂蚁财富的「目标投」、天天基金的「目标止盈定投」等等。

以蚂蚁财富「目标投」为例,我们可以在 4%~20% 之间设置一个我们想要的累计收益率。当收益率达到目标时,自动触发卖出和结束定投。

很多地方会给新手推荐目标收益率法。原因是这种方式简单粗暴,容易理解。

大部分属于该方法的定投产品的可选目标收益率也设置的比较低,使得目标实现不会太难。对于尚在学习阶段的新手来说,一些情况下确实能够帮助他们将收益锁定,激励他们进一步学习成长。

但这种方式,目标收益率的合理设置非常难:

目标收益率设置太高,容易错过止盈的机会;设置太低,定投收益率经常在牛市上涨早期很快就达到了预定值。

下图,是 2010 年至 2015 年月定投沪深300,分别设置目标收益率为 10%、30%、50% 作为卖出策略的收益率情况。

可以看到,无论是目标收益率 10%、30% 还是 50%,虽然结束定投的时间不同,但都放弃了牛市来临后相当大的一部分收益。尤其是目标收益率 10%、30% 的情况,放弃的收益部分相当可观。

我们一开始就提到了,定投卖得更好的关键就在于如何更多的赚取牛市收益。

假如我们能够知道每轮牛市上涨幅度,目标收益率法当然是合适的,问题就是每一轮牛市的涨幅都不同,也不可预测。

所以,这就是为什么虽然很多地方建议新手使用目标收益率法,但我们却并不推荐的原因。

咦,我们不是常说指数估值是一个很好的识别市场位置和牛熊的工具嘛,那定投卖出可以参考估值吧?

是的,估值也可以应用在定投卖出阶段,比如说,目标估值法。

目标估值法指当市场指数估值百分位达到某个特定值后,卖出全部资产,结束定投。

目标估值法和目标收益率法的思路很像。设置绝对值目标,然后等待目标达成。

所以,和目标收益率止盈一样,目标估值法的难点也在于设置合适且合理的目标估值。

设置高了,可能错过卖出;设置低了,容易过早卖出。

而每轮牛市估值的高估程度也是不一定的。

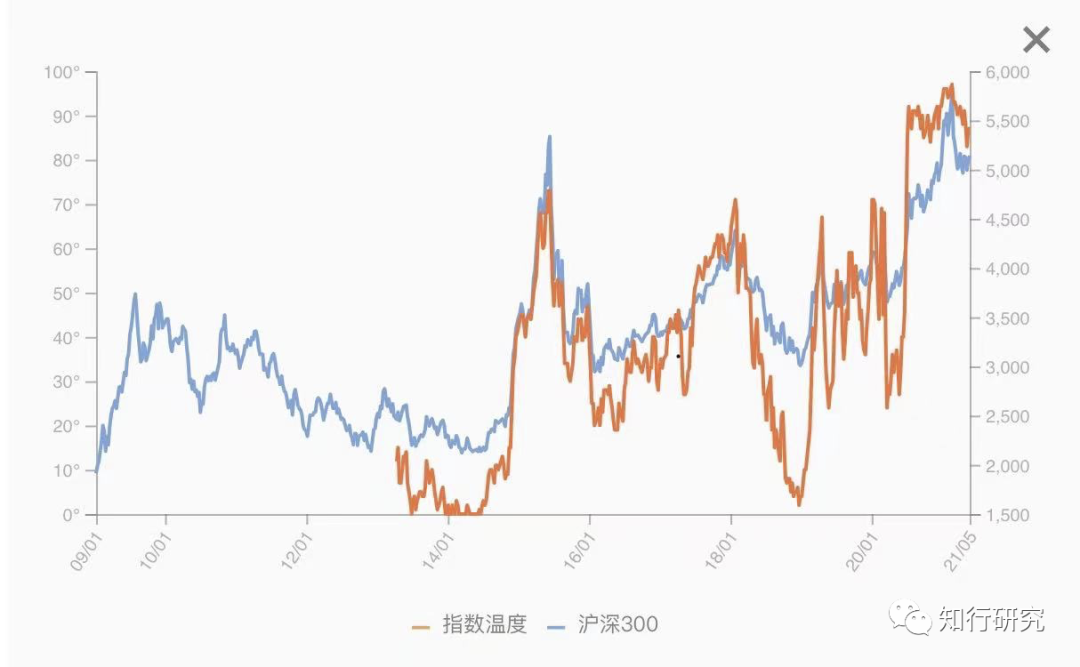

比如,我们可能按照以往经验认为估值百分位最高可以到 80% 以上,但沪深300在 2015 年的指数温度最高也只到 74°,假如按照 80° 设置目标估值,那就完全错过了卖出。

不过,这个问题有改善的方法,就是结合一些其他策略或者主观择时分批卖出。这样,能够一定程度弱化目标设置的重要性。

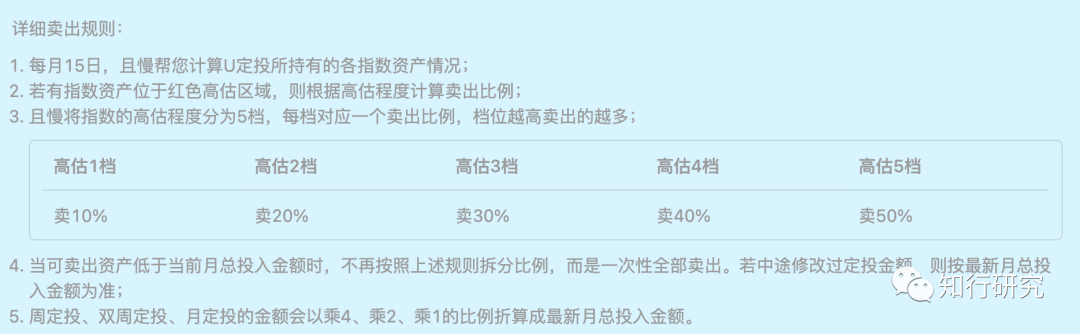

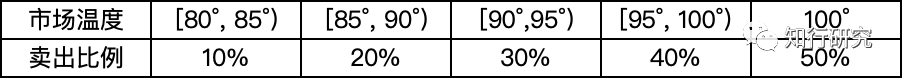

市场上一些常见的策略也确实是这样做的,比如且慢的「U定投」。它设置了 5 个目标估值档位,分别对应着不同的卖出比例。

我们尝试模拟「U定投」卖出方式的效果。使用有知有行全市场温度,按照下表,每月判断是否卖出及卖出比例(卖出时暂停定投买入),看看同样在 2010 年至 2015 年月定投沪深300的表现如何。

对比之前的目标收益率法,可以看到这种方式的卖出效果不错,保留了大部分牛市过程中的收益,大幅的提升了累计收益率。

不过,这种方式还是仍然较为依赖参数设置。

比如我们上图区间内,由于温度档位设置卖出比例较低的原因,直到 2015 年底,依旧有一小部分资产没有完全卖出。

那么,还有更好的卖出方法吗?我们再往后看看。

到这里,我们可能会发现。虽然市场估值能够告诉我们牛市是不是来了,但牛市什么时候结束是很难判断的。

最大回撤法则可以解决这个结束时点的判断问题。

我们先解释一下什么是最大回撤。

最大回撤指的是投资标的在选定周期内,从任一价格高点到其后续最低点的下跌幅度的最大值。简单的说,就是投资者面临的最大亏损幅度。

最大回撤法会设置一个可容忍的最大回撤幅度,当目标指数下跌超过该幅度,就卖出所有资产,结束定投。

不过等等,我们前面不是说下跌时正是适合定投的时候么?

所以,为了避免前期指数下跌影响我们的定投投入,最大回撤法很少单独使用。而是结合其他策略将最大回撤作为牛市后期判断牛市是否上涨趋势扭转,甚至牛市结束的信号。

像天天基金的「慧定投」,实际上就结合了目标收益率法和最大回撤法。

它先设置了一个目标收益率,但牛市究竟能上涨多少,这是不能测算的,为了让投资者能享受牛市更多的收益,慧定投在达到 20% 的目标收益后,如果市场继续上涨则继续持有,一旦出现回撤,回撤幅度达到 10%,就迅速卖出全部资产。

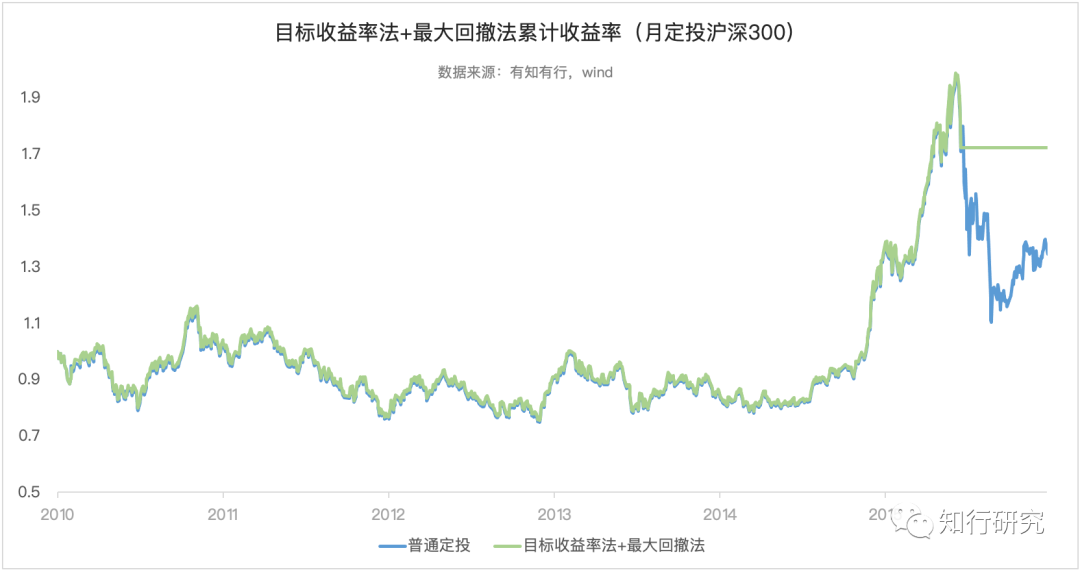

下图,就是同样在 2010~2015 年,使用「慧定投」方式,月定投沪深300的收益率情况。

对比前两种方法,这种方法在该时间区间内,获得的累计收益率最高。

原因是它充分利用了牛市过程中情绪性上涨不可预测的特点,转而判断牛市结束时点,避免了目标收益率设置不合理导致的过早卖出。

同样,我们也可以将目标估值法和最大回撤法同时使用。因为卖出时点一样,收益率情况和上图一致,就不重复展示了。

今天,我们主要介绍定投的卖出方法,包括目标收益率法、目标估值法、最大回撤法,以及结合使用的目标收益率 + 最大回撤法,目标估值法 + 最大回撤法。并根据市场上使用它们的策略,展示了它们的卖出效果。

虽然这些方法都能够帮助我们完成定投卖出的抉择。但根据我们的理论,定投卖得更好的关键在于如何更多地赚取牛市收益。

其中,目标收益率 + 最大回撤法、目标估值法 + 最大回撤法,在我们实验中获得的收益率最高,原因正是它充分利用了A股牛市的特征,更多的赚取了牛市中的收益。

而分批卖出的目标估值法收益率稍微比前者收益低一点,但总的来看收益依然是较为可观的。不过使用这种方法时,最好仔细斟酌目标估值的参数设置,避免卖不完的情况出现。

目标收益率法可能是理解起来最简单,但也缺点最多的方法,合理制定目标收益率非常难。虽然很多地方建议新手使用,但我们却并不推荐。

目前为止,咱们花了三篇文章的时间,分别从买入、卖出阶段介绍了提升定投收益的方法。那么,在下一篇文章中,我们就把买入和卖出这两阶段的策略汇总,看看卖出对定投收益的影响是不是真的高于买入,再看看两种方式加在一起,对定投的收益提升效果到底有多大。

定投专题(一):什么时候开启定投合适?

定投专题(二):定投成本,还能更低吗?

定投专题(三):买得好不如卖得好?

来源:公众号「知行研究」

转载文章发表的所有信息仅代表作者个人观点,不对您构成任何投资建议,详见《文章免责声明》。

关于卖出,说说我的看法: 一个优秀的投资者,他在买入之后,甚至是买入之前,就已经想好什么时候卖了。就像E大所经常说的,把未来所有可能的情况都推演一下,上涨怎么应对,下跌怎么应对,震荡又怎么应对,把这些都想好了,接下来不管市场怎么走,只需要照方抓药就行了,而卖出就是其中的一味药。 对于投资指数基金而言,市场下跌或者震荡的时候,不需要考虑卖出,只有当市场上涨,而且是估值涨到相当高的程度之后,才会触发卖出模式。注意,只是进入卖出模式,但不是进行卖出操作,这个模式的含义是从现在开始关注回撤,如果回撤没有达到预设值,就继续享受上涨的泡沫,只有当回撤达到了这个值,才真正触发卖出操作。

在我看来,均线买入+目标估值+最大回撤+分批卖出是最完美的投资体系

早起有灵感:孟岩写过一篇《且慢为什么不做目标投》,里面有些话我觉得用在【网格】上也是同样的 —— “目标投”、“自动止盈”等类似产品的初心是希望降低用户的“焦虑”,希望给用户提供一些确定性。...选择一个“合理”的目标收益率,收益率实现后自动卖出,然后开启新的一轮。把一个长期投资的过程切成很多小段,每一个小段给到用户确定性和正反馈。 看起来很美好,但我想这里存在两个关键的问题: 1)以一个固定的目标收益率为卖出条件,是否合理? 2)卖出的资金怎么办? 又为自己不做网格找到了理论依据 @认识「有知有行」的第337天 2021.06.25

希望黑板报、温度计将来也结合本文内容,上线卖出提醒,谢谢啦! 且慢又推出了“周周同行”,明确说没有卖出提醒。看完本文,觉得需要思考一下了。

好像记得E大倾向于买入看估值,卖出看趋势。

如果遇到牛市,有知有行会在合适的时间告诉投资者具体怎么卖出吗?比如温度80的时候卖出多少份额,回撤多少卖出多少份额。 然后主动基金遇到牛市可以像指数基金的方式来卖出吗?

目标定投设置多少目标合适,最大回撤设置多少回撤合适?

行业基金可以参照比方法操作吗?因为波动太大了,小白不敢入场,有知有行能教教我们吗?

享受牛市的收益所以要卖出,牛市后面跟着熊市,熊市又是建仓的机会,也就是说卖出的钱最终还是要回到市场,如果投资期限是二三十年,那么落袋为安的意义又在哪里呢?搞不懂了

当目标收益达到20%,继续持有后,回撤幅度10%是怎么计算的呢