巴菲特曾说过:「远离金融杠杆,没有人会因为不借钱而破产。」

这句话应该怎么理解?何况,巴菲特自己用杠杆用得可谓是不亦乐乎。

这听起来简直自相矛盾。

更矛盾的是——有些人即使已经知道很多杠杆的危害,但还是心存侥幸,觉得「我就稍微用一点点」,风险可控,又能冲击更高的收益,何乐不为?

但这种「何乐不为」的反面,或许就是「勿以恶小而为之」。

用不用杠杆?这是个问题。曾做客「知行小酒馆」的 CxEric,在去年写过一篇文章回答这个问题,明确表达了自己不建议普通投资者使用杠杆的观点,很多人对此提出质疑——杠杆只是一个工具,没有好或坏的属性,关键在于我们如何使用;和其它工具一样,杠杆带来高风险,同时也带来了高收益,富贵总在险中求;杠杆不就是借钱炒股嘛,和企业借钱搞经营本质上差不多......

面对从四面八方抛来的质疑和困惑,CxEric 用一篇文章,一次性讲清了杠杆到底是什么,帮助我们破除掉杠杆给我们的诸多虚假诱惑。

祝开卷有知。

在某个程度上,建议炒股不要上杠杆,跟劝人「吸烟有害健康」是很相似的。

第一,不论说多少次,不论谁来说,都会有一大批烟民继续抽烟。

第二,不论有多少证据,都会有人跳出来说,某某通过吸烟活得更好了。

第三,总有人追求某种意义上的「安全剂量」,或限制用量、或指定品种、或改造形式,务求「吸烟无害健康」。

第四,戒烟很难。

第五,不抽第一根烟很简单。

上述关于吸烟的论述,都可以不违和地替换为杠杆炒股、借钱炒股。

吸烟有害身体健康,杠杆有害财务健康。

为什么杠杆有害财务健康?这是杠杆的内在特征决定的。

以场内融资 margin 为例,杠杆炒股一般具有四个特征:

第一,融资有资金成本。

第二,融资有强制偿还条款。

第三,强制偿还与股价存在某种强联系。

第四,短期股价无法预测。

只要这四个特征同时存在,杠杆炒股就只有幸运的方式,很难有安全的方式。

第一个特征决定了,借钱炒股是在与时间为敌,如果特定时间内没有发生预期事件(如股价大涨),投资者的账户将不断受损,而绝大多数融资者都低估了5%~8%资金成本的杀伤力。

后三个特征决定了,杠杆炒股引入了一种「出局风险」,即投资者会在最艰难的时刻遭遇强制偿还,突然地被「踢下牌桌」,且这一事件的触发条件高度不可知、不可控。

杠杆炒股的窘境就在于此:投资者总是在最不情愿的情境下卖出股票;而不是依据既定策略,在他想卖的时候卖出。

杠杆是一把双刃剑吗?

很多人赞成使用杠杆就是基于这个逻辑,认为杠杆只是一种工具,关键看人怎么用。所谓水可载舟,也能煮粥;刀可杀人,也能切菜。

这个逻辑是有问题的。不是所有工具都天然中性、没有危害,尤其是考虑到人类自带复杂、脆弱和不稳定的心理机制,一些工具从上手之日起就是偏负面的。

杠杆是双刃剑,但这把双刃剑在砍自己时出奇地锋利,砍别人时却越砍越钝。杠杆的好处与危害呈现高度非对称。

这一特性在数学上就可以展现:杠杆会随股价上涨而下降,却会随着股价下跌而快速上升。

举例如下:

假如你有 100 万元,场内融资 100 万元,融资/总资产=1/2。

情景 1:股价上涨 100%,总资产升为 400 万元,融资/总资产降为 1/4。

结论 1:顺风局,股价上涨,杠杆比率从 1/2 下降为 1/4,杠杆赋予的加速(上行)效果不断削弱。

情景 2:股价下跌 25%,总资产会降为 150 万元,融资/总资产升为 2/3。

结论 2:逆风局,股价下跌,杠杆比率从 1/2 上升为 2/3,杠杆赋予的加速(下行)效果不断增强。

如果能体认到这种数学关系,就不难理解股市里一个常见现象:使用杠杆时,上涨加速效果在开始时最明显,之后越来越弱,但一旦迎来逆风,股价意外下跌,净值下跌速度却一天比一天快。

因而,杠杆炒股本身就是一个非对称游戏,玩家天然地站在概率的劣势一方。

杠杆的另一个非对称性在于,当股价下行的时候你会遇到一条「出局」的线,碰到即宣告游戏结束;但股价上行的时候,并没有一条线名为「胜利」,宣告你已获胜不用再继续。

可以想象下,只要是顺风局,你会一直坐在牌桌上,同时背负着隐含的出局风险;但只要有一把逆风局没操作好,你就被踢下牌桌——没有什么隐忍、等待、越跌越买可言。

玩得很好?继续。

玩得不好?出局。

不管资金规模多大,不管收益记录多漂亮,只要乘一个 0,账户资产就归零。

这是不证自明的常识。

使用杠杆,就是为你的资产招引那个名为「0」的幽灵。

它或许会来,或许不会来;

你祈祷它永远不出现;

如果它来,你不知道什么时候,也不知道以什么形式。

假如你很幸运,它从未造访你的账户,这很值得庆贺。

但到底是什么样的收益,才能抚慰无数个大跌日里的胆战心惊?

如果你看多了炒股「惨案」,就会发现一个规律:「失败的投资案例,十有八九跟杠杆有关;且越是惨痛的失败,越是跟杠杆有关。」

不信你可以找找看,你很难找到一个投资者输得非常惨,过程中却丝毫没碰杠杆的。

另一个有意思的现象是,尽管很多失败案例是因为使用杠杆,但一些当事人并不否定杠杆的「合理性」,反而选择反省自己的杠杆「使用技巧」。言下之意,杠杆本身还是好的(中性),只是自己没用好。如果是这个意思,那恐怕下次还会再用一次杠杆。

在我看来,一个投资者只要不用杠杆,他遭遇到的麻烦事至少要减少 50% 以上,而且越是惨痛的失败案例,越是如此。

投资者使用杠杆的初心是「放大收益」,但在众多失败案例里,杠杆本身就是最大的麻烦制造机。

当然,如果没有杠杆,股民体验到的刺激和兴奋感也会少很多。

芒格说,如果我知道自己会死在哪里,我就不去那里。

如果企业可以借贷经营生意,那为什么投资者就不能借钱炒股?二者有什么区别吗?

有区别。

一个显著区别是,现实中没有这么多随机性。

在现实中,企业所能遇到的随机性远小于股市,不管是贷款建厂房、借钱购买原材料,这些借贷虽然有强制偿还条款,但由于环境相对稳定,它们不会被飘忽的随机性随时触发强制偿还——抵押物不会一周内大涨大跌,银行也不会以交易日为单位来考虑是否抽贷。

另一个显著区别是,强制偿还条款的差异。

以房贷为例,只要你能够按时交纳月供,即便房价已经跌破购买价,银行也不会强制收回贷款,又或强制卖出房子。但在股市里,券商并不会因为你能缴纳融资利息,而决定不强制平仓。

强制偿还条款+不可预测的随机性+群体不可测的情绪,当这三者合一的时候,融资炒股注定是一件危险的事情。

不过话又说回来,即便是在现实世界,借款经营也一样涉及风险,是大部分企业破产的原因,尤其是身处一个动荡经济环境的时候。

另外,与场内融资炒股相似,企业借贷经营也经常面临一个显著麻烦:债主总是在最糟糕的时候要求你还钱。

所谓,「晴天送伞,雨天收伞」。

一个被A股股民熟知的事实是,巴菲特虽然告诫投资者不要用杠杆,自己却用浮存金用得飞起,那凭什么股民不能借钱炒股?

在词汇上,这两者虽然都可以叫「杠杆」,但二者有巨大差异。

与股民需要承担借款利息不同,巴菲特的「杠杆」不仅不要钱,还能赚钱。

截至 2018 年,BRK(伯克希尔哈撒韦)的保险浮存金达到 1227 亿美元,但这一惊人「杠杆」的资金成本为负数。

从 1991 年至 2018 年的 27 年里,伯克希尔的承保利润率为 2.1%,「相当于巴菲特用浮存金进行投资的平均成本是 -2.1%,不仅没有成本,而且还从投保人身上获得了补贴」。(引自恒大研究院《解码伯克希尔股神之道》)

截至 2018 年时,BRK「承保业务连续盈利 15 年, 即浮存金成本连续 15 年小于 0。公司浮存金的平均成本是长期为负,且远小于外部借贷利率。」 (引自国信证券《财险:寿险与巴菲特的距离》)

融资炒股的最大问题在于,强制偿还条款是与股价高度绑定的:股价越是下跌,券商越可能要求提前还款。

巴菲特的浮存金「杠杆」却不存在这个问题。

BRK 浮存金主要来自以盖可保险(GEICO)、伯克希尔再保险(BHRG)和 BH Primary 为代表的财险公司,业务涉及车险、再保险和特殊保险业务。

财险的负债属性决定了,BRK 浮存金的偿付压力主要来自赔付,而这些可通过保守的承保策略进行控制,也能进一步做风险的分散与转移,BRK 的险企(尤其是 GEICO)是个中好手。

「以极端的 2008 年为例,尽管公司综合和收益亏损 123 亿元,但经营现金流依然高达 113 亿元,同比仅下滑 10%。再以 GEICO 为例,其综合成本年率大多数年份维持在 96% 以下,可投资的资金成本为负值,优于零成本。」(引自中信证券《伯克希尔商业模式成功的三个前提条件》)

当我们说巴菲特使用浮存金杠杆的时候,仿佛老巴动不动就满仓满融,但对一家保险公司而言,BRK 最大的财务特征恰恰是低财务杠杆、持有天量现金。

2018 年,BRK 持有 1120 亿美元的美国国债和其他现金等价物,保险板块的投资组合中,现金类和固收类的占比分别为 33% 和 6%,而同期美国财险的对现金和固收类的配置分别 4% 和 70%。

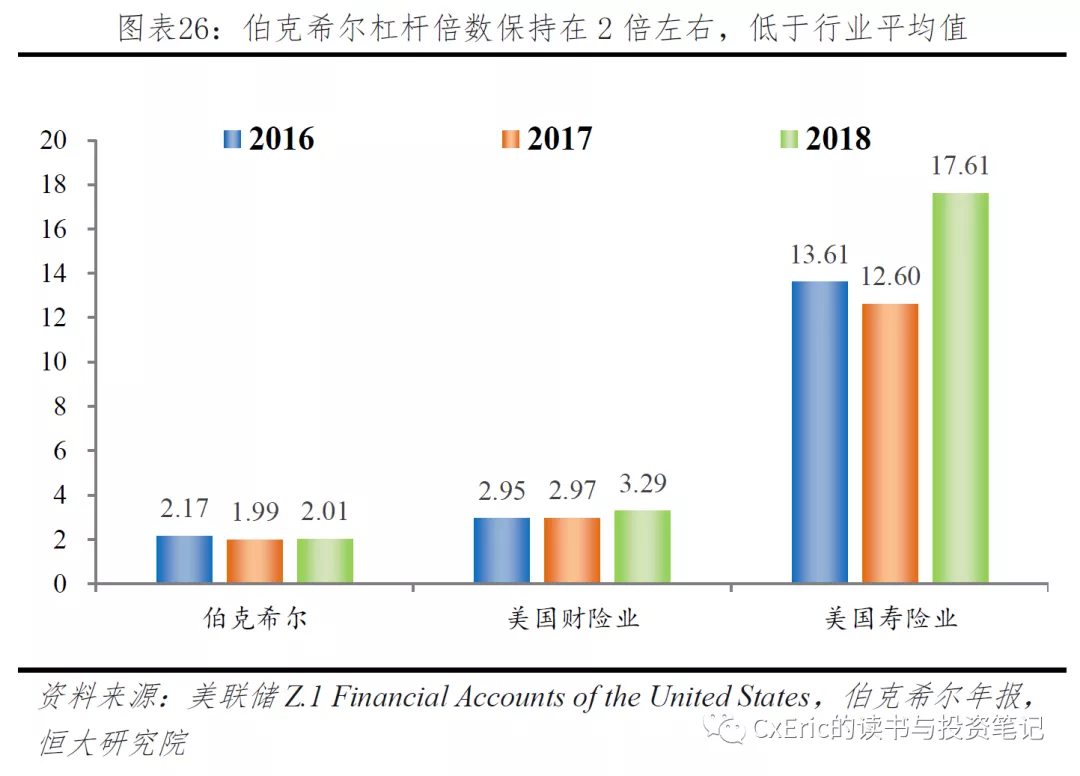

与此同时,BKR 在 2016~2018 年平均杠杆倍数为 2.06,低于同期美国财险 3.07 和寿险业 14.6 的杠杆倍数 。

巴菲特曾表示,「没有哪一家公司能像伯克希尔哈撒韦这样,在财务上做好了应对一场 2500 亿美元巨灾的准备。在这样一场灾害中,我们的损失可能在 75~125 亿美元,远低于我们非保险活动中的预计年利润 。」(引自恒大研究院《解码伯克希尔股神之道》)

满仓满融没有安全边际可言。

安全边际(margin of safety)的更易理解形式是「错误边际」(margin for error),即投资者要为可能发生的各种错误保留空间,以容纳或缓冲这些错误带来的冲击,力求即便错误发生,投资者依然能全身而退、保住本金。

卡拉曼的说法是,在一个复杂的、不可预测和快速变化的世界中,当投资者以足够低于内在价值的价格购买证券,以容纳人类的错误、坏运气和极端的波动时,就拥有了安全边际。

但在满仓满融的情况下,投资者要用什么去容纳、缓冲预期之外的 「人类的错误、坏运气和极端的波动」呢?——哪怕这个「错误」只是暂时的。

安全边际源自股价与内在价值的价差。这种价差,或许可以在一段时间内发挥作用,但在短期来看,它既无法阻止强平条款生效,也无法阻拦券商实施风控操作,更无法阻挡市场先生突然发神经。

毕竟,市场先生从不介意将深度价值股揍成超深度价值股。

满仓满融的世界里,没有给「意外」保留一个空座位。

在价值投资框架下,借钱炒股显然违反了一些基本原则,尤其是满仓满融的极限操作。

满仓满融是对「买股票就是买公司」原则的突破。

在满仓满融后,决定账户生存或死亡的决定权,已从公司基本面移到了「市场先生」手里。你完全可能在估值正确、公司正常的情况下,依旧被市场先生无情消灭。

如此,「买股票就是买公司」不知不觉间,就变成了「买股票就是买市场先生」。

其次,满仓满融是对市场先生的愚弄。

市场先生每天都来敲你家门,絮絮叨叨大半天,如果他手无寸铁,你当然可以无视他。但借钱炒股,就相当于递给市场先生一把尖刀,而且杠杆越高,这把刀就越是锋利。

当市场先生手提 20 米大砍刀来敲你家门时,你不虚?

此时,再喊「买股票就是买公司」、「长期主义」、「深度价值」已经毫无意义,你唯一能做的就是祈祷这个狂躁症 + 抑郁症患者不要突然发神经。

最后,满仓满融的操作混淆了「称重机」与「投票机」。

格雷厄姆说,股票价格短期来看是一台投票机,但长期来看是一台称重机。

如果一个投资者用称重机的方式分析股票、构筑策略,却又忍不住玩弄投票机,甚至赋予投票机杀死自己的机会,这实在很难让人理解。

如果你要玩弄投票机,那也就要做好被投票机玩弄的准备。

在论坛混久了就会发现,价值投资者往往热衷于自诩「不在意短期波动」,但我对此大多持怀疑态度,尤其是一个投资者扛着较大融资仓位的时候,他怎么可能无视短期波动?

没有人可以无视一个随时能「杀死」自己的东西。如果短期波动可以一举毁掉你多年积蓄,你又怎么可能不在意它?

但如果,你很在意每一天的价格波动,为此花费了大量的精力与时间,你还有多少资源来研究公司的内在价值?这又是否还真的符合格雷厄姆的教诲?

好吧,我们知道杠杆很危险了,那我只用一点点?

或许可以。毕竟没有人会因为抽了一口烟而影响健康,那大概用一点点杠杆有没有问题?

对此,我个人看法是:人是被自己行为塑造的。「如果你每天都在使用杠杆,那你会越发依赖杠杆,而且随着你的交易成功,杠杆会给予你巨大正面激励,这种快乐会在你大脑留下深刻的激励回路。它会成瘾,它会塑造你。」

对此,卡拉曼的看法是,「有点像滑坡理论,如果一点点杠杆是好的,为什么更多的杠杆不是更好?你什么时候才会停止?」

There is also a bit of a slippery slope in that if a little leverage is good, why isn’t more leverage better? When do you stop? ——Seth Klarman

杠杆的麻烦就在这,几乎所有杠杆交易者都是从小杠杆开始的,但在不知不觉中越用越多,等回过神才突然发现,原来市场先生已经门口久候多时。

市场先生的 20 米大砍刀正闪闪发亮。

来源:公众号「CxEric 的读书与投资笔记」

原标题:杠杆随想:市场先生提着砍刀来敲门

转载文章发表的所有信息仅代表作者个人观点,不对您构成任何投资建议,详见《文章免责声明》

Hi,各位有知有行的朋友好,我是本文作者CxEric。感谢有知有行的转载,也感谢各位费神阅读、留言。 关于本文如有看法或疑问,可以留言交流哈,我会尽量答复。 另,相关推荐阅读,除了有知有行文末的《为什么我们不应该上杠杆》,我个人推荐这三篇文章。 1、《人是被自己行为塑造的》 2、《巴芒组合里消失的第三人》 这是我偶然发现的一个精彩故事,推荐 3、《为什么不建议择时》 各位可以点下面的留言链接,就可以跳转阅读。 感谢。

在《复利信徒》里,水晶苍蝇拍这样答读者问,是站在长期的视角看的,可以参照着看: 从长期来看,所谓的「仅此一次使用杠杆,下不为例」基本都不大可能。只要这次尝到了甜头,思维深处就会把杠杆作为永远的选项之一,未来的某个艰难时刻,或者你眼中的黄金满地的时候,很难不再次打这个主意。那个时候是凶还是福,就不知道了。从更长期来看,杠杆成为一种习惯或者经常性的选项,本身就是让人生风险上升 N 个级别的行为。 所以这个问题要看站在哪个层面来看。具体某个案例或者某个当前情况,可能认为用上杠杆没有问题。但放在人生风险级别的层面和长期投资,扫清一切可能危及持续性和高可预期性的层面来看,就是另外一种结论。所以用还是不用,用到什么程度,取决于很多个人资产和现金流情况的现实变量,也取决于快还是稳的价值取向,没有标准答案,也少有两全其美的方案,这个主意还是需要自己拿。

转一个巴菲特的小故事,来强调纪律和原则的重要性 曾经有一次,巴菲特和一个人打高尔夫球,这个人对巴菲特说:“沃伦,在这个18洞球场里,你要是能打出一个一杆进洞,我就给你10,000美元。你要是打不出来,就给我10美元。” 高尔夫球的一杆进洞非常难打,但是10美元毕竟也不多。巴菲特想了一下,说:“我不跟你赌。” 那人问他:“为什么?你最多不就输10美元吗?赢了你就能赚10,000美元!” 巴菲特回答说:“小事不守纪律,大事也不会守纪律。”

大概是2014年的一天,我跟随朋友参加一个证券公司的茶话会,那时我除了银行存款外没有别的投资理财经验,会议主题是融资融券。 一边听,脑瓜问号不断涌现: 既然融资融券这么多好处,为什么证券公司自己不用来投资反而借给你我? 散户比证券公司更有把握赚钱? 难道证券公司钱多到无处堆放? 难道他们不怕我们把借来的钱亏光光? …… 朋友见我认真听讲还若有所思的样子,还笑我认真,如果入市炒股必定赚钱,那时的我对股市投资一无所知,听完那堂融资融券课对炒股盈利模式云雾缭绕,理不出个头绪,不敢拿出真金白银入市🙏

一不做空,二不杠杆。两者皆犯,早晚挨斩。

使用杠杆也是贪婪的一种表现,也许运气好可以碰巧赚一次亦或两次,但绝不可能一直能有那么好的运气。所以远离杠杆,闲钱投资,慢慢变富,罗马不是一天建成的,像过日子,像我们的生命,都是一天一天一点一点慢慢完成的。

杠杠的性质决定了它收益有限而损失无限的特点,引入杠杠无疑增加了资产的脆弱性。

总结来说,使用杠杆一共面临着三大危险,即额外成本、强平风险、放大损失。 巴菲特的杠杆成功去掉了前两项,因而使得危险性大大降低,就像是往市场先生手里塞了一把玩具枪。 而在券商满仓满融的股民们,站在他们旁边的市场先生,手里却握着一把上了膛的AK…

不对的事情,就不要迈出第一步,有一就有二,珍爱资产,远离杠杆!

万物皆矛盾,有利就有弊,能做的就是考虑到弊时尽可能发挥利的部分。 人的一生里,需要极致用的杠杆有:房贷、保险。