有理有据

有理有据

短期国债的收益率是投资中的无风险收益率。中债-0-1年国债指数的收益率代表了过去长期投资无风险资产的回报。那长期国债呢?7-10 年期国债、10 年期国债的收益率又代表了什么?

事实上,0-1 年、7-10 年、10 年指的是债券的剩余期限,也就是债券距离最终还本付息还有多长时间。0-1 年国债指数,它的成分债券都是剩余期限在 1 年以内的国债债券;7-10 年国债指数里的都是剩余期限在 6.5 ~ 10 年之间的国债债券。

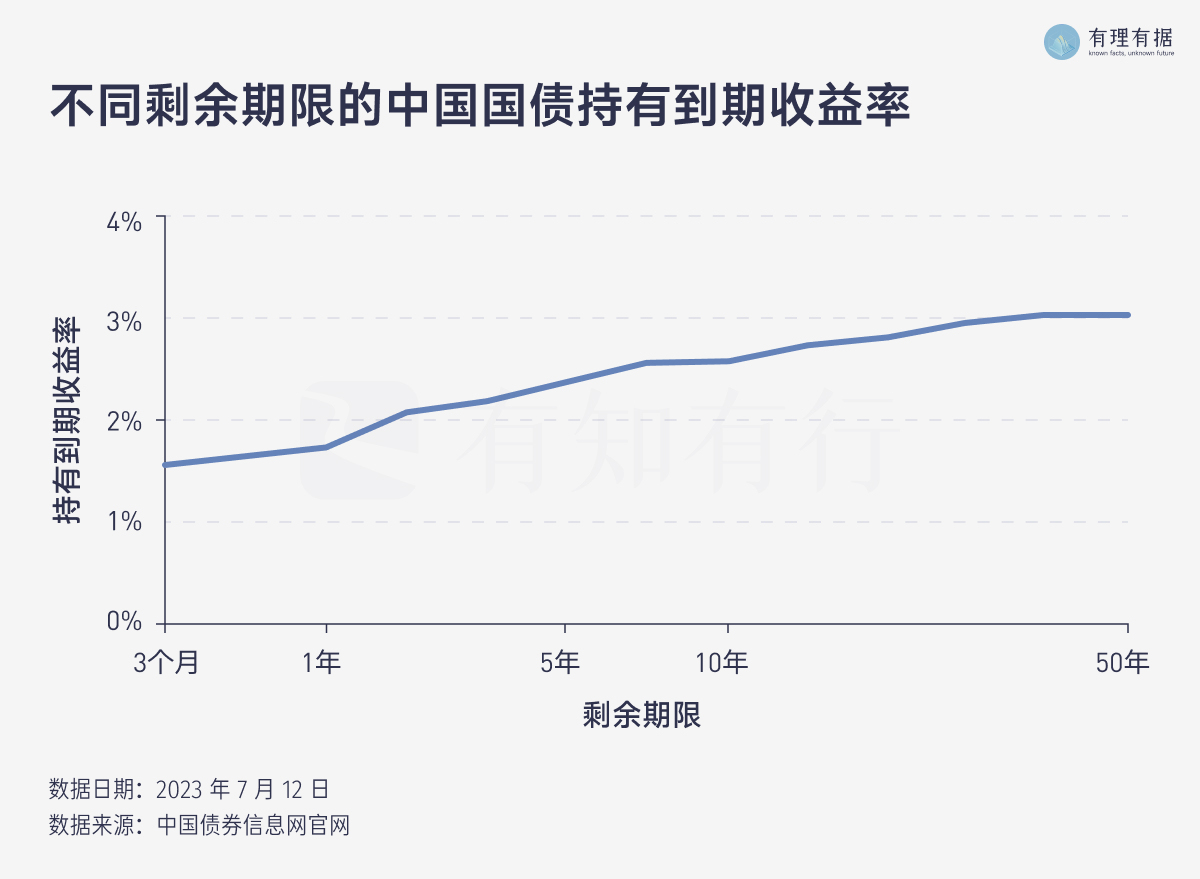

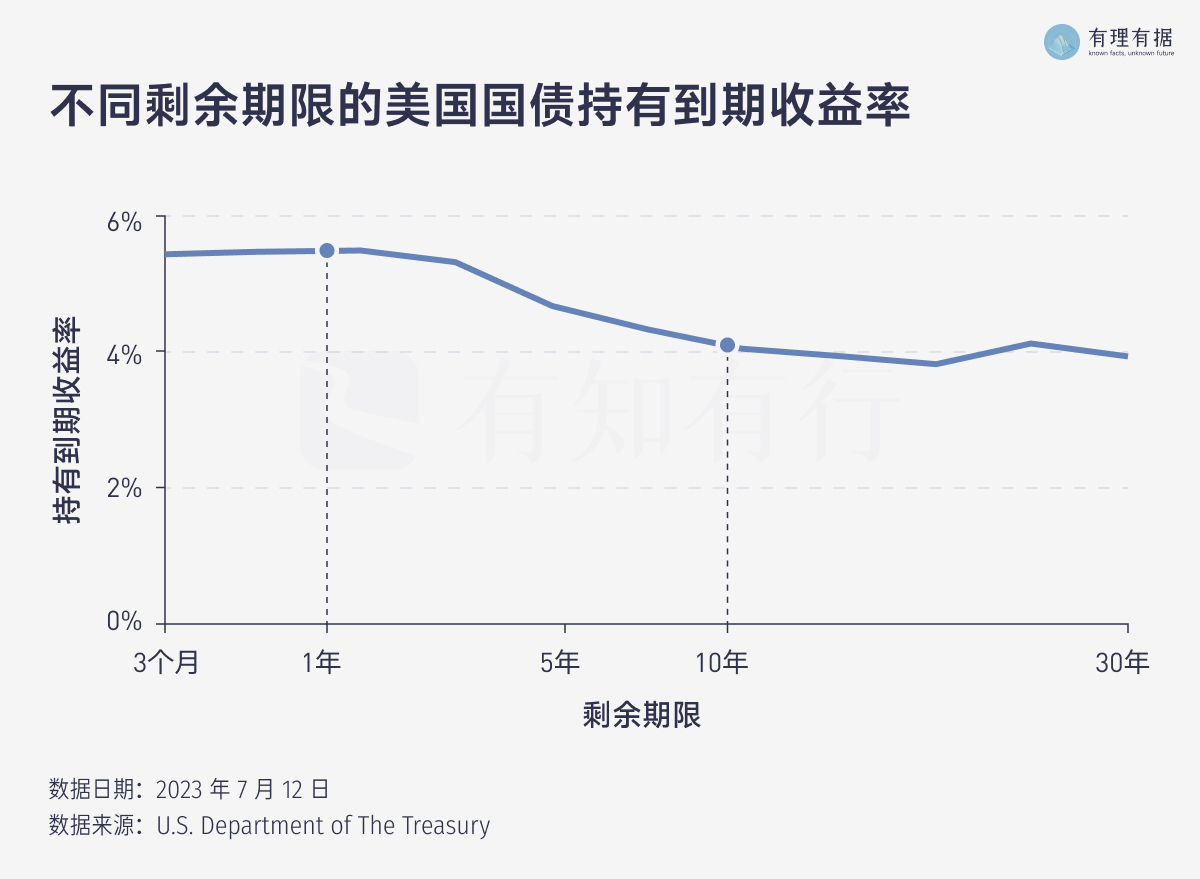

将某一天不同期限的国债到期收益率连成一条线,就形成了当天的国债收益率曲线,它代表了投资者当下买入某一个期限的国债并持有到期可以获得的年化收益率。国债收益率曲线,可以直观地衡量不同期限的国债收益高低。下图展示的是 2023 年 7 月 12 日的国债收益率曲线,从图中我们可以看出,剩余期限越长的国债,持有到期的收益率越高。大多数时候,国债收益率曲线都是如此。

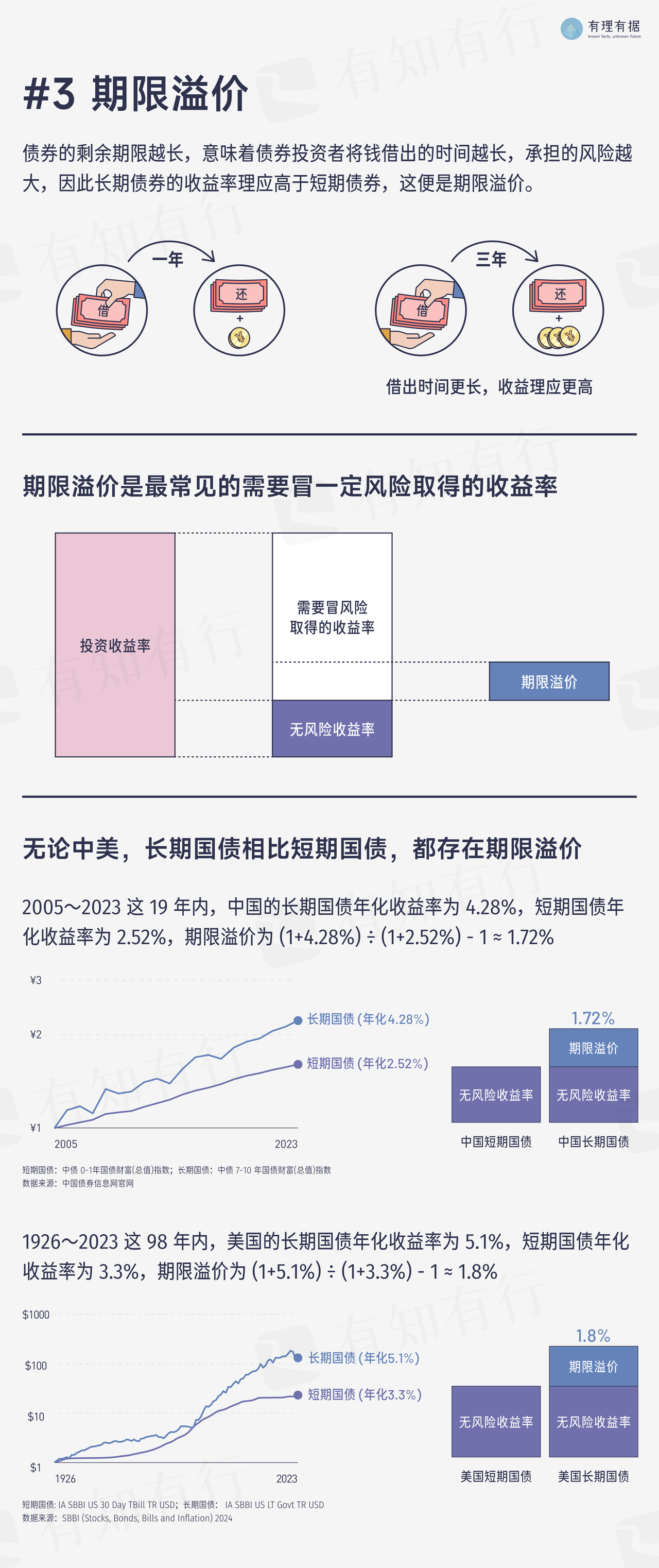

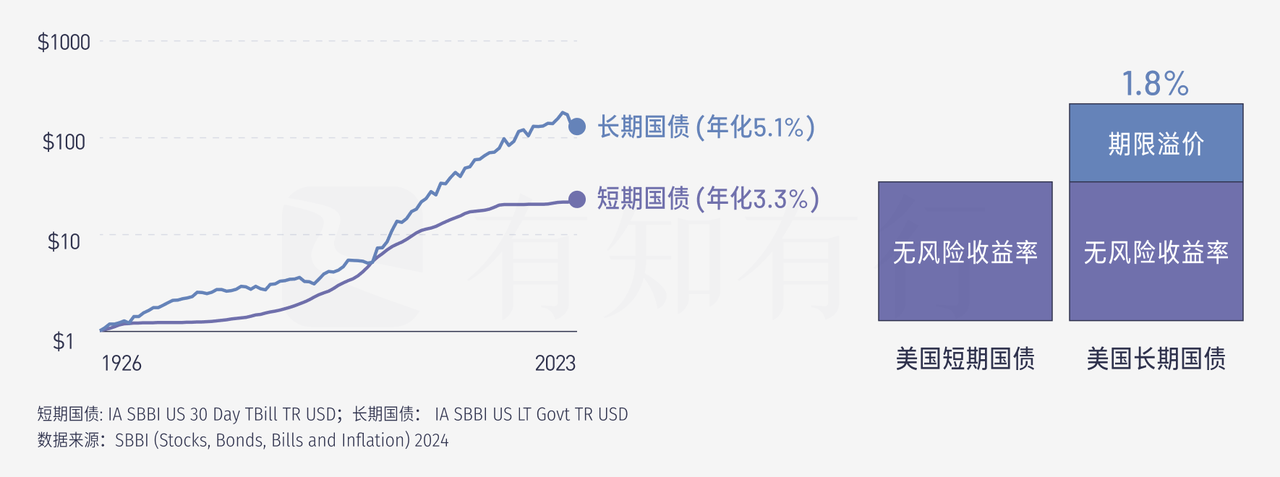

这是因为,投资者将钱借出的时间越长,流动性越差,面对的不确定风险因素也越多,风险就越大。投资者承担了更大的风险,自然需要有额外的收益补偿,所以长期债券的收益通常要高于短期债券的收益,这一风险溢价被称为期限溢价。

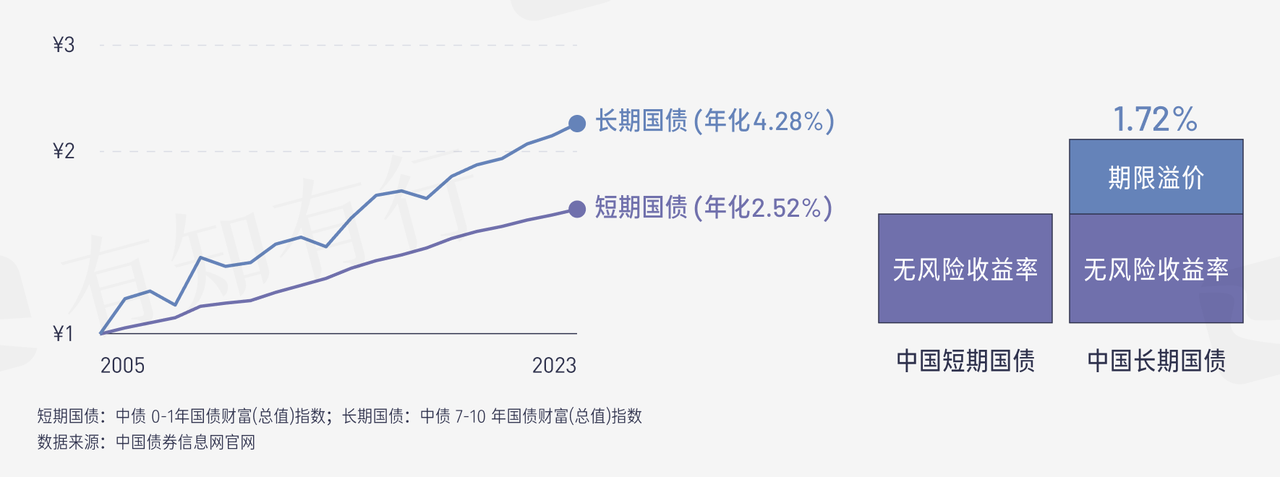

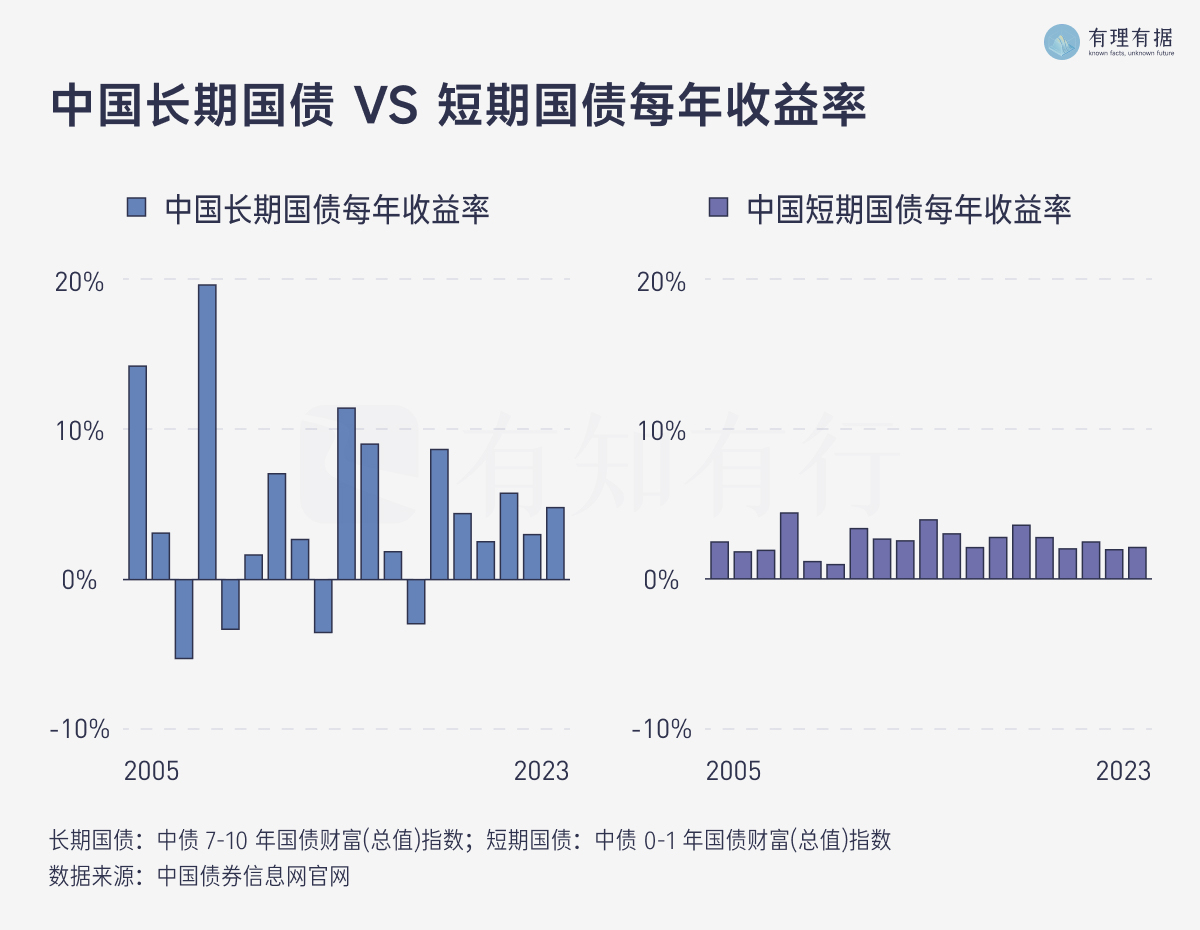

期限溢价长期存在,也能从历史数据中证实。2005~2023 年这 16 年,中国的短期国债(中债-0-1年国债指数)年化收益率为 2.52%;中国的长期国债(中债-7-10年国债指数)(其中2005、2006 年收益为估算数据,参考《中国大类资产投资 2023 年报》)年化收益率为 4.28%,比短期国债高 1.72%。也就是说,中国 7-10 年期限的国债相对于 0-1 年期限的国债的长期平均期限溢价为 1.72% 左右。

1926 - 2023 年,美国的短期国债年化收益率为 3.3%,美国的长期国债年化收益率为 5.1%,同样存在期限溢价。

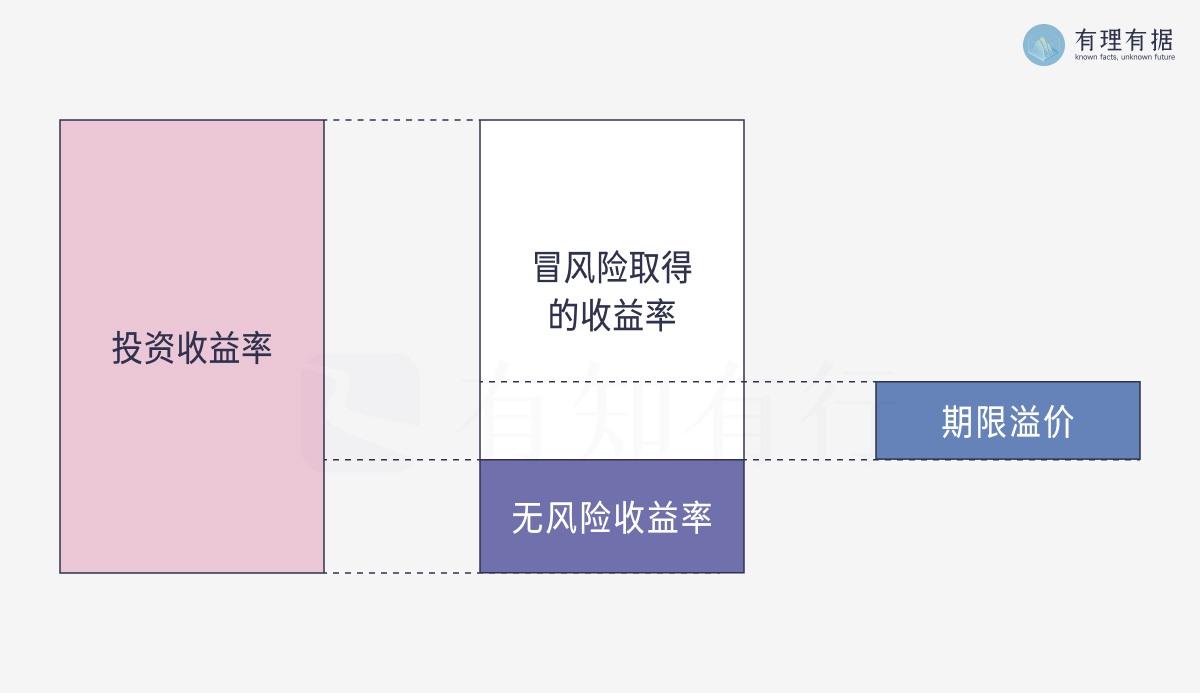

还记得我们上一期的图吗?当我们想获得超过无风险收益之上的收益时,就要冒一定风险了。如果想获取期限溢价,需要冒什么样的风险?

长期国债和短期国债一样,都有国家信用背书,没有信用风险。投资长期国债可以额外获得无风险收益之上的期限溢价,也就意味着要承担一定的风险。

期限越长的债券,受宏观环境、利率变化的影响越大,价格波动也越大,短期亏损的可能性和幅度就越大。

假如你购买了一个 10 年期国债,票面利率 3% 。半年后,新发行的 10 年期国债票面利率变成了 5%,那么大家就会抛售旧债券,转而抢购票面利率更高的新债券。这样一来,你手里的旧债券价格就会下跌,可能面对较大的亏损。面对同样的利率变化,短期债券虽然受影响,但因为剩余期限更短,快要到期了,受到的影响较小,债券价格变化较小,可能的亏损也较小。

从 0-1 年 VS 7-10 年国债指数的年度收益率对比中,可以清晰看出 7-10 年国债指数的波动大于 0-1 年国债,而且在 16 年中有 4 年的年度收益率是负的。

由于长期国债投资时间长,少数情况下,长期国债收益率可能低于短期国债收益率,这种情况被称为「收益率倒挂」。比如,从 2022 年开始为了应对通货膨胀,美联储连续加息,就出现了美国 1 年期国债收益率比 10 年期还高的情况。

出现这种情况时,期限溢价就是负的,投资长期国债的收益率还低于短期国债。根据 SBBI 的数据,2022 年美国长期国债指数的收益率为 -26.08%,其 1 个月短期国债的年度收益率为 1.43%,这一年的期限溢价为 -27.51%。

当然,收益率倒挂现象通常不会持续太久,长期来看,期限溢价还是正的。

投资任何一类资产,我们都应该提前了解收益背后的风险。作为投资者,了解期限溢价的风险和收益后,如果你的可投资时间比较长,且愿意承受长期国债波动的风险,就可以考虑投资更长期限的国债、国开债。

有理有据认为,获得期限溢价比较方便的方法是,投资较长期限的国开债指数基金。

需要强调的是,投资国开债指数基金,短期内也存在价格涨跌,需要持有一定长的时间,才更有可能超过无风险收益。

工具没有善恶,但每个人都有自己的偏好。一个只盯着高收益的投资者可能看不上低风险债券的收益率。

这很正常。

投资50图的意义之一,正是希望用简单易懂的方式帮助大家了解各种资产背后的风险和收益,更好地为你所用。

债券、基金、股票,都是帮助我们实现财务目标的工具。

了解一个工具的特性和适用场景,是我们能够运用好它的前提。投资之前,我们必须明确知道自己承担了什么样的风险,又能获得什么样的结果。只有这样,我们才能真正发挥它的价值。

Stocks, Bonds, Bills and Inflation - 2021 Summary Edition,Roger G. Ibbotson & James P. Harrington。

投资50图,带你了解 90% 的投资底层知识。有知有行将精选必知必会的经典投资数据,设计出 50 张美观易懂的图表。这 50 图将直观讲述投资里的基本事实、如何做好个人财务规划,以及怎样避免投资中的非理性行为。看懂这 50 图,助你掌握坚实的投资底层逻辑,成为一名合格投资者。

【往期精彩回顾】

设计 / 港港

编辑 / 金栋、仝仝

数据 / 金栋

顾问 / 陈鹏博士

特别鸣谢毛远、老钱、步枫、熊有范儿,感谢你们的宝贵意见。

本文所载内容仅供参考,不构成任何投资建议。市场有风险,投资需谨慎,投资者应独立作出判断。详见《免责声明》。如转载引用,请遵守《转载声明》。

我还是倾向于从股债性价比的角度来配置,比如会在 1)长期国债利率已较高、走低概率较大时 ➕ 2)沪深300或其他权益类估值在高点、长期收益率不及长期国债时,配置一部分长期国开债。 反之,不确定长期国债利率会走低,同时权益类估值在低点、长期收益率大概率超过长期国债时,则不会配置长期国开债。 如果此时计划配置一部分债券基金作为资产配置中类现金存在的一部分,也会选择短期国开债(1-3年)。 我不知道长钱账户是不是也是出于类似考虑而配置了短期国开债(1-3年)? @使用有知有行的第 1108 天

所以硅谷银行破产是因为将大量的存款购买了长期国债,但是长期国债的账面利率太低,而美联储又不断加息,使得新发行的美国国债利率上升。同时硅谷银行的储户需要钱,就将存款取出,但硅谷银行没有那么多存款。只能将手中的国债以低于账面利率的价格抛售,就把账面亏损变成实际亏损。接着储户知道硅谷银行出现巨额亏损,担心自己钱的安全,就都去取钱,从而导致了挤兑,最后就破产了。一点自己的想法。错了请指出交流

最开始只知道债券不就是固定的票面利息么,如果是国债产品理解为类似于定存。家里老人就喜欢长期国债,一个字:稳。 后来知道就算是国债,也有二级交易市场,而交易价格如果高出票面利率,这个收益率居然还变高了。当然,反过来也会变低。😓 今天开眼了,通过图文并茂的有理有据,把债券收益率的时间属性这部分讲得非常的浅显易懂。🤓进一步加深了自己对“无风险收益”的理解。 虽然金栋有咨询过我作为一名小白的意见,但是最后成文的内容“进化”很多,实在是佩服港栋仝小组的迭代能力。

贴心的有知有行。最近把固收类的投顾转换成了长期国开债券基金,因为不管是稳稳的幸福和低波动小确幸都配置了一部分权益仓位,作为资产配置,我需要纯债基,综合对比之后在易方达和广发之间选择了广泛7-10年国开债基金,长期持有。

除了配置国开债基金,也可以选择场内的政金债etf,底层也是国开债,场内交易不收手续费,适合提高证券账户余额的资金利用率。

这次是真的看懂了,之前也了解过债券的配置,但就是没有形成深刻的印象,这次图文并茂,深入浅出,总算学到了。

感谢!涨知识了。

前两天债券跌了,正好想了解不同期限债券的收益区别,这就来啦

总感觉,对于普通投资者,债券知识学不完。每次感觉有收获,下次看到还是不懂。

问题1:我买国债(我借给郭嘉钱),期限越长,利率越高 我申请银行按揭贷款(银行借给我钱),期限越长,利率越低 这是为什么呢,银行难道不寻求期限溢价吗?是不是因为按揭有抵押 物?那纯信用消费贷呢?好像也是期限长的利率低吧? 问题2:什么情况会出现收益率倒挂? 当人们不看好当下经济,找不到合适投资标的,于是纷纷买入长期国 债以求获得稳定长期收益,推高了长期国债价格导致收益率降低吗?