有理有据

有理有据

根据 SIFMA 的数据,截至 2022 年末,我国债券市场总规模达到 21.66 万亿美元,位居世界第二,我国债市总规模也比A股总市值还要高。

我们发现,普通投资者对债券的关注度远低于股市,一方面是因为股票的长期收益率更高,更容易吸引投资者的目光;另一方面债券知识比股票更复杂,导致大多数投资者知难而退。

投资50图认为,投资者首先关注的应该是风险,而不是是收益率。认清不同资产背后的不同风险,然后再从低风险到高风险尝试不同资产的投资。

这也是为什么我们会先从债券讲起。

2007~2023 年,我国的短期国债年化收益率为 2.56%;长期国债年化收益率为 3.79%。

有没有收益更高的债券呢?

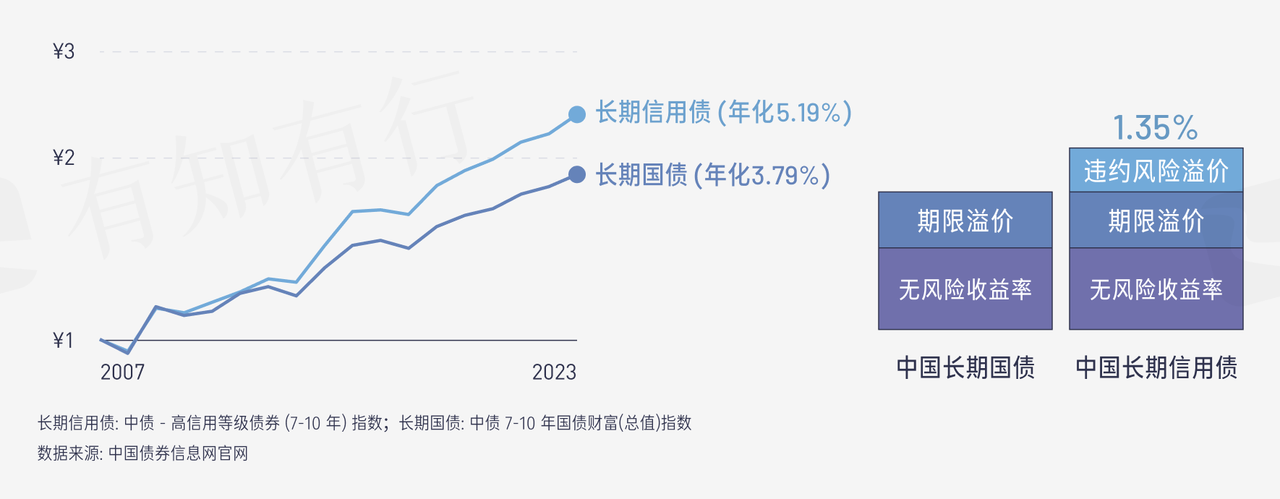

以中债高信用等级债券(7-10 年)指数为代表的长期信用债,年化收益率为 5.19 %。

是不是有点心动?

先等等, 还记得吗,风险和收益相伴相生。

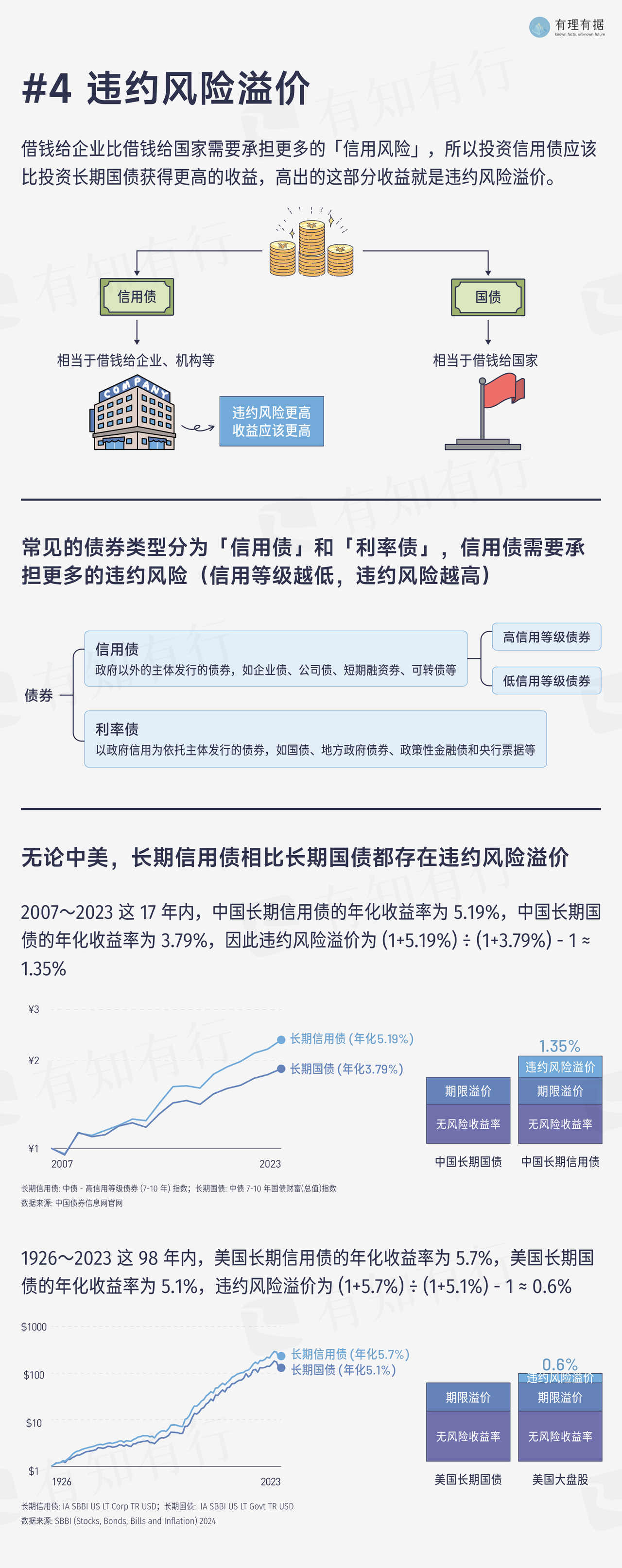

债券市场上的债券主要有两大类:利率债和信用债。

国债、国开债是以政府信用为依托,几乎没有违约风险,价格主要受实际利率影响,这类债券被称为利率债。投资者一般只需要关注利率水平即可。

信用债的发行主体不是政府,而是企业、金融机构等,包括企业债、公司债、短期融资券、中期票据、可转债等品种。信用债的发行主体可能出现无法按时或完全偿还债务的风险,因此信用债除了受到实际利率影响外,还受发行主体信用状况的影响。也就是说,信用债的风险有二,一是利率风险,二是信用风险。

假设国家财政部和某个企业都想找你借钱,期限都是 5 年,利率都是 5% ,你愿意把钱借给谁?自然是财政部,因为不用担心它会违约或者还不起钱。企业没有国家的信用度高,有可能违约无法偿还债务,所以企业想在市场上借到钱,就需要以更高的利率借债。

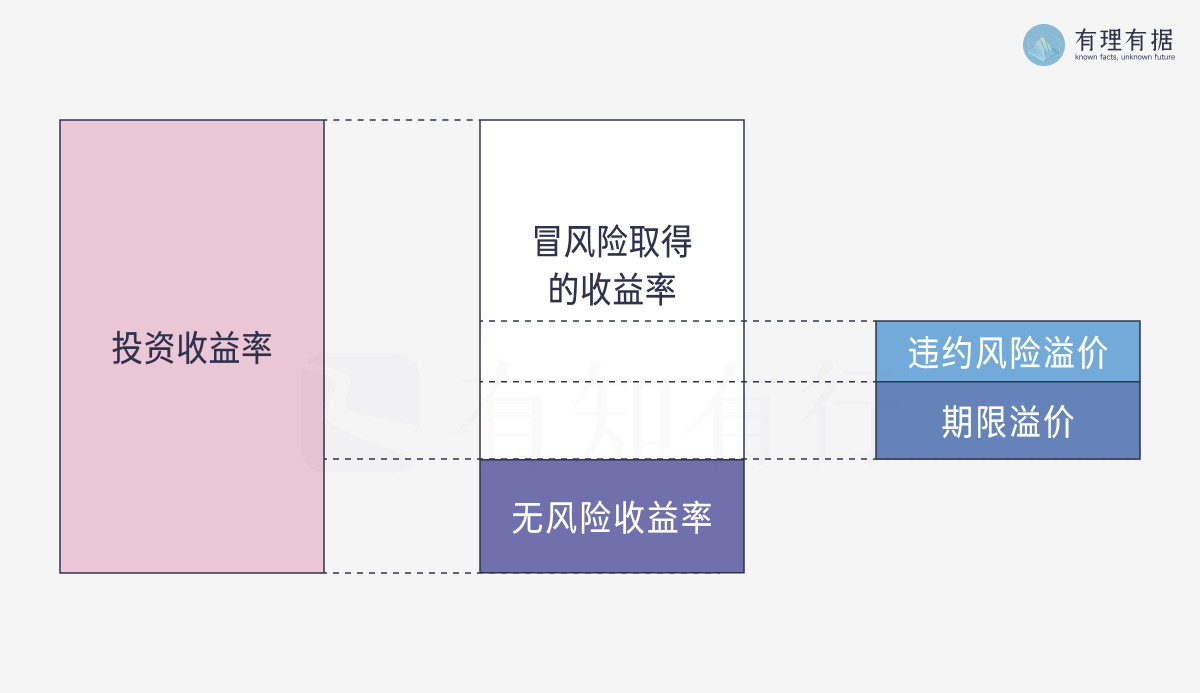

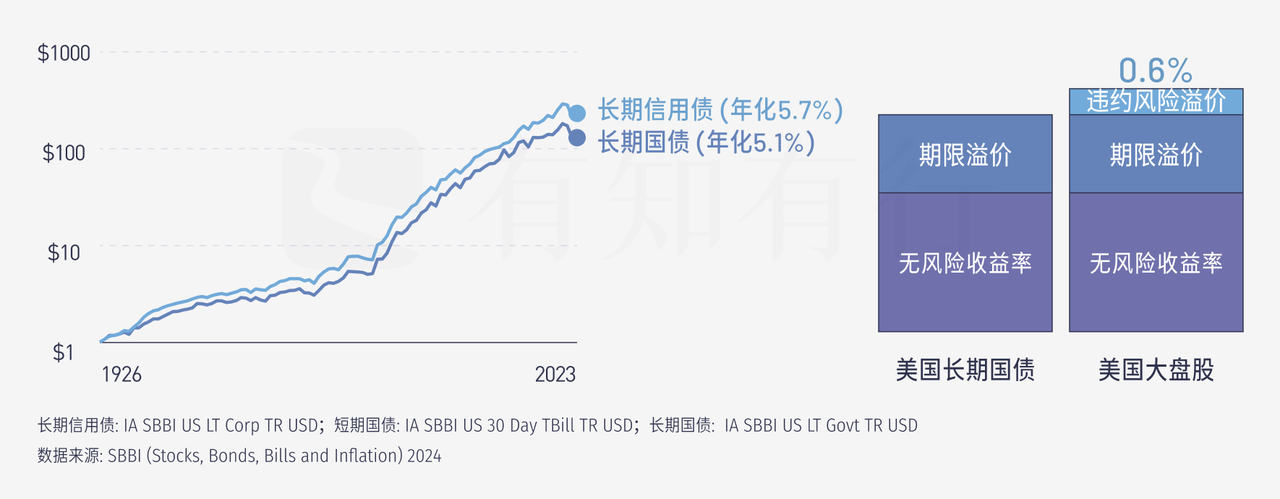

为了吸引投资者,信用债对投资者承担违约风险的行为进行相应的收益补偿,这就是违约风险溢价。换句话说,信用债投资者承担了违约风险,才能拿到违约风险溢价,获得更高的收益。

2007~2023 年,中国 7-10 年高信用等级信用债年化收益率为 5.19%,长期国债年化收益率为 3.79%,违约风险溢价为 1.35%。

1926 ~2023 年这 98 年,美国长期信用债年化收益率为 5.7%,美国长期国债年化收益率为 5.1%,违约风险溢价为 0.6%。

针对债券违约的可能,标普全球评级(S&P Global Ratings)使用「四等十级制」(AAA,AA,A,BBB,BB,B,CCC,CC,C,D)来评估债券信用等级。信用评级为 BBB 及以上的债券一般被认为是投资级债券(也叫高等级信用债),指的是那些信用级别高、只有很小违约风险的债券;BBB 以下的为非投资级债券(也叫高收益信用债),指的是那些信用级别低、违约风险大的债券。

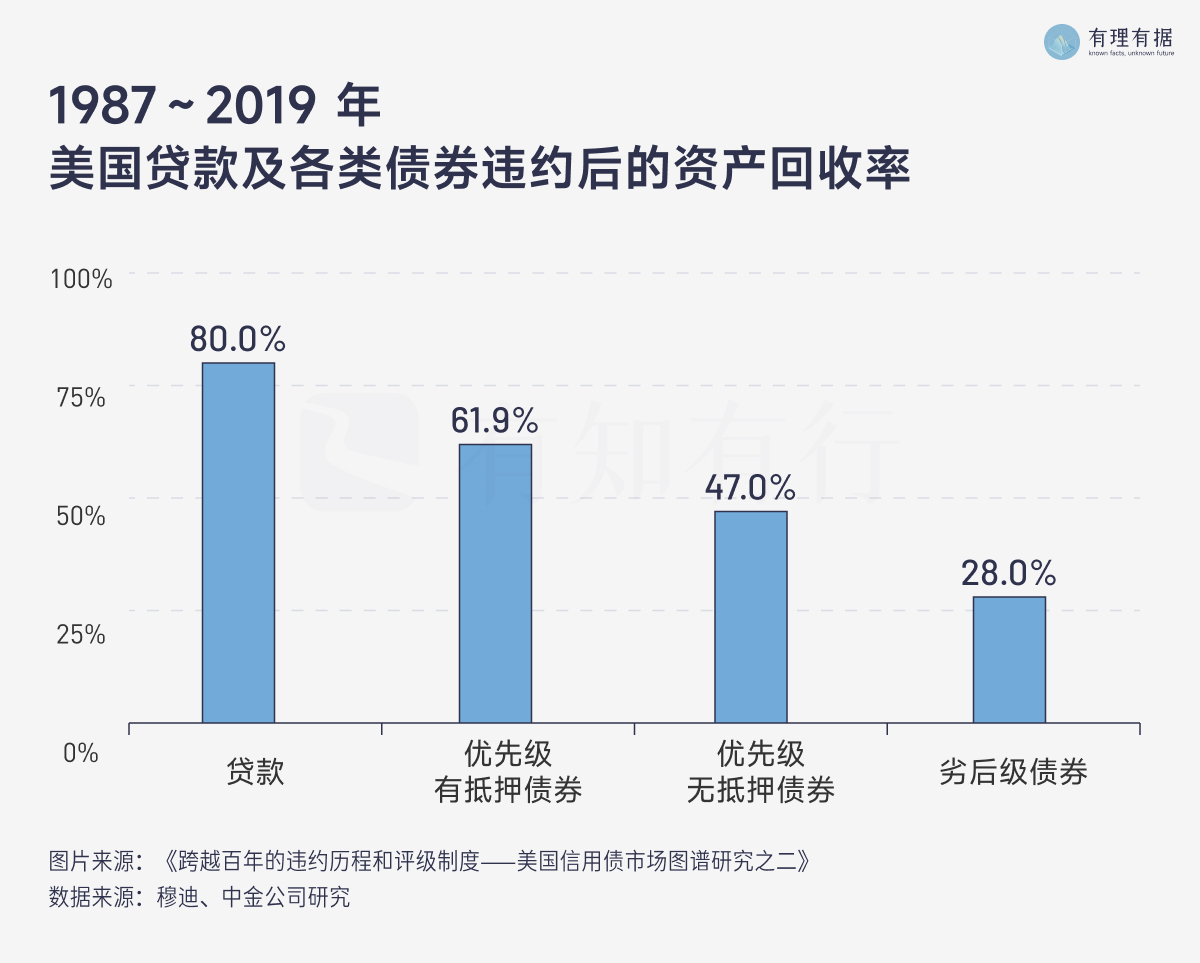

评估债券违约,最核心的指标有两个:违约率和违约后回收率。

你可以简单理解,假如有 100 家企业发债,5 家违约了,违约率就是 5%;这 5 家企业的违约资金是 100 亿,经过债务重组、债务置换等方式,最终收回来了 30 亿,那么违约后回收率就是 30%。

从上世纪 80 年代至 2019 年,分评级看,全球投资级债券和非投资级债券的平均违约率分别为 0.14% 和 2.82%。从数据来看,投资级债券的违约率很低,违约的可能性不大,非投资级债券的违约率较高。

而在违约回收率方面,根据穆迪统计,1987 ~ 2019 年美国不同类型债券的平均回收率分别是 80%、61.9%、47% 和 28%。也就是说,即使债券违约,大部分债券还能回收部分资金,并不是完全损失本金。

而中国的情况是,由于对违约率、违约回收率没有采用统一的测算要求,不同机构的数据相差甚远。可以比较确定的是,2018 年以后,中国债券市场的违约规模和新增违约主体数量有所增长,尤其是民企的违约规模和违约率远高于国有企业。主要是因为我国的信用评级实践中存在评级虚高、区分度不足、事前预警功能较弱等问题。

国际上的信用评级标准更为严格,根据标普评级,截止 2023 年 8 月,标普500的成分股中只有微软和强生是 AAA 级,而苹果和谷歌只是 AA 级。中债资信统计显示,我国的信用债等级主要集中在 AA+ 附近,AA 及以上企业数量接近 90%,AAA 级别的企业占到 20%,显示出评级虚高、区分度不足的问题。

2020 年,发生违约事件的永煤控股,其主体信用级别在违约前是最高等级的 AAA,而在违约后,评级被迅速调降至 BB,显示出评级结果「事前预警不足,事后大幅下调」的问题。2022 年 8 月 6 日起,信用评级行业迎来新规,《关于促进债券市场信用评级行业健康发展的通知》正式施行,有助于提升我国信用评级质量和区分度。

也不尽然。

尽管我国的信用评级体系还不够完善,但仍然可以通过提高评级门槛、分散投资的方法进行选择。

高信用等级债券风险相对可控

我国评级在 AAA 的公司基本上都是国有大公司,比如国家电网、中石化、中国工商银行、招商局等,整体上它们违约的风险并不高。如果我们只投资高信用等级债券,风险相对可控。例如我们选择的代表中国长期信用债收益的「中债-高信用等级债券指数」所包含的债券都是主体评级在 AA 以上(含 AA 级)的债券,它的长期收益并没有受到违约风险的太大影响。

选择债券基金,而不是单只债券

投资单只债券、同一个发行主体或者关联机构的债券,一旦违约很难回收资金,会损失巨大。而投资包含一揽子债券的债券基金,则能够分散风险。比如债券基金的基金合同中通常都会有投资组合限制,比如:

本基金持有一家公司发行的证券,其市值不超过基金资产净值的 10%

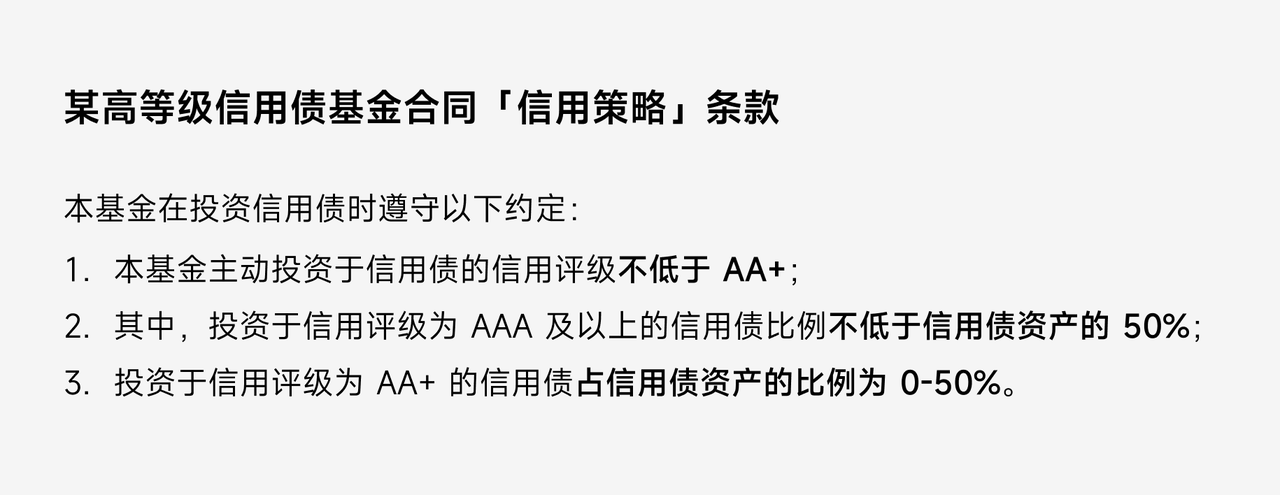

此外,选择债券基金时,可以在它的基金合同 - 投资策略 - 信用策略中,查看它投资不同信用等级债券的上限,比如:

总结一下:

长期来看,投资信用债相比国债确实会有超额收益,但同时要承担更大的波动风险和违约风险,尤其是周期下行时风险更大。

对于普通投资者来说,可以在能够承受少量违约风险的前提下适当配置信用债资产,但要切记分散投资,选择债券基金作为自己的投资工具。面对未知的违约风险,应该更加保守一点,选择完全(或者绝大部分)投资 AA 级以上债券的债券基金。

Stocks, Bonds, Bills and Inflation - 2023,Roger G. Ibbotson & James P. Harrington。

如果你有长期投资的需求 👉 可以了解「有理有据」全员持有的长钱账户

投资50图,带你了解 90% 的投资底层知识。有知有行将精选必知必会的经典投资数据,设计出 50 张美观易懂的图表。这 50 图将直观讲述投资里的基本事实、如何做好个人财务规划,以及怎样避免投资中的非理性行为。看懂这 50 图,助你掌握坚实的投资底层逻辑,成为一名合格投资者。

设计 / 港港

编辑 / 仝仝

数据 / 金栋

顾问 / 陈鹏博士

感谢步枫、熊有范、Alex929、刘涛、春光、麦麦、武阳阳的反馈意见。

本文所载内容仅供参考,不构成任何投资建议。市场有风险,投资需谨慎,投资者应独立作出判断。详见《免责声明》。如转载引用,请遵守《转载声明》。

非常好,正是需要的知识

违约风险溢价。(1+长期信用债)/(1+长期国债)-1=违约风险溢价。投资者应该关注的是风险,而不是收益。认清不同资产背后的风险,然后从低到高去尝试不同资产的投资。信用债的风险有二,一是利率风险,二是信用风险。评估债券违约,最核心的指标有两个:违约率和违约后回收率。需要以投资基金的形式去分散债券违约风险。

谢谢!信用债的配比占债券的多少比较合适呢

借钱给企业,违约风险溢价。年化能到5%以上了啊。 原来风风火火的可转债是信用债。 评级不靠谱,公司不靠谱,看起来风险还挺高的。 出招:信用债基金,享受违约风险溢价,提高回收率。

而在违约回收率方面,根据穆迪统计,1987 ~ 2019 年美国不同类型债券的平均收益率分别是 80%、61.9%、47% 和 28%。------------这里应该是平均回收率吧?是不是笔误了?

又学到了一点新知识,开心嗷😄

投资50图认为,投资者首先关注的应该是风险,而不是收益率,认清不同资产背后的不同风险,然后再从低风险到高风险尝试不同资产的投资。

「债券市场债券」 利率债:国债、国开债以政府信用为依托,价格主要受实际利率影响。 信用债:发行主体是企业、金融机构等,包括企业债、公司债、短期融资券、中期票据、可转债等品种。可能出现无法按时/完全偿还的风险,存在利率风险、信用风险。 「违约风险溢价」 信用债对投资者承担违约风险的行为相应收益补偿。 2007~2022年(16年),中国长期信用债年化收益率5.07%、长期国债年化收益率3.73%,所以违约风险溢价1.34%。 1926~2022年(97年),美国长期信用债年化收益率5.68%、长期国债年化收益率5.2%,所以违约风险溢价0.48%。 「信用评级」 标普全球评级(S&P Global Ratings)使用「四等十级制」(AAA,AA,A,BBB,BB,B,CCC,CC,C,D)来评估债券信用等级。 投资级债券(高等级信用债):BBB 及以上的债券,信用级别高、违约风险小; 非投资级债券(高收益信用债):BBB 以下的债券,信用级别低、违约风险大。 「评估债券违约」 违约率:上世纪80年代至2019年,全球投资级债券、非投资级债券平均违约率分别是0.14%、2.82%。 违约后回收率:1987~2019年美国贷款、优先级有抵押债券、优先级无抵押债券、劣后级债券的平均回收率分别是80%、61.9%、47%、28%。 国内信用评级实践中存在评级虚高、区分度不足、事前预警功能较弱等问题,2018年后违约规模和主体数量有所增长,其中民企远高于国企。 「投资信用债」 提高评级门槛:高信用等级债券风险相对可控,信用评级AA级以上债券; 分散投资:选择债券基金,而非单只债券。在基金合同 - 投资策略 - 信用策略中,查看它投资不同信用等级债券的上限。

我觉得评级公司的评级也得用审视的目光去看 次贷危机中的次级债违约前很多都评级颇高 评级公司是乙方,卖债的投行是甲方 评级公司和我们散户利益有时并不一致😄

每次学习都有新的知识点,赞有知有行,赞孟岩老师